アコムとアイフルを比較!どっちから借りる?

アコムとアイフルは、どちらもとても知名度が高いおすすめの大手消費者金融ですが、丁寧に比較してみるとそれぞれのカードローンの強みがあることもわかります。

ここではアコムとアイフルの金利や限度額、審査・融資スピード、借入・返済方法などを比較して、優れている点やおすすめポイント、逆にイマイチな点などを解説しています。

アコムとアイフルのどちらに申し込むか迷っている方、同時に両方に申し込みを検討している方はぜひご覧になってみて下さい。

- アイフルがおすすめな人

-

▼職場への在籍確認の電話を避けたい方

▼最短18分!急いで借入した方

▼WEB完結で郵便物なしで申し込みたい方

- アコムがおすすめな人

-

▼成約率(審査通過率)が高いカードローンに申し込みたい方

▼クレジットカード機能付きのカードを利用したい方

アコムとアイフルの比較表

| アコム | アイフル | |

| 申込条件 | 20歳以上の安定した収入のある方 | ・満20歳~69歳までの方 ・定期的な収入と返済能力を有する方 |

| 限度額 | 1万円~800万円 | 1万円~800万円※4 |

| 金利(実質年率) | 3.0%~18.0% | 3.0%~18.0% |

| 無利息期間サービス | 契約の翌日から最大30日間(はじめての方) | 契約の翌日から最大30日間(はじめての方) |

| 審査のスピード | 最短20分融資※1 | 最短18分融資※1 |

| 即日融資できる? | 〇※1 | 〇※1 |

| 電話在籍確認はある? | 原則なし※3 | 原則なし 99.7%電話なしの実績※2 |

| 郵送物は回避できる? | 〇 | 〇 |

| 借入方法 | ・口座振り込み ・ATM |

・口座振り込み ・スマホATM取引 ・提携ATM |

| WEB完結で申し込める? | 〇 | 〇 |

| スマホATM取引は使える? | 〇 (セブン銀行ATM・ローソン銀行ATM) |

〇 (セブン銀行ATM・ローソン銀行ATM) |

| 公式サイト | ⇒貸付条件はこちら | ⇒貸付条件はこちら |

※1.最短18分・20分融資(審査)・即日融資について:申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

※2.<調査期間> 2023年4月1日~5月31日。<調査対象> WEBもしくは無人店舗で申込み後、契約した方。参照先

※3.原則、電話での確認はせず書面や申告内容での確認を実施

※4.限度額について:利用限度額50万円超、または他社を含めた借入金額が100万円超の場合は源泉徴収票など収入を証明するものが必要。

アイフルカードローンの強み

| 商号 | アイフル株式会社 |

| 金利(実質年率) | 3.0%~18.0% |

| 審査・融資スピード | 最短18分※ |

| 職場への在籍確認の電話/td> | 原則なし |

| WEB完結 | 〇 |

| 郵便物 | なし |

| 自動契約機台数 | 81台※2023年9月時点 |

| 自動契約機の営業時間 | 9:00~21:00 ※設置場所によって異なります |

・電話在籍確認が原則ない!

アイフル、アコム、プロミス、レイク、SMBCモビットの大手5社は、電話在籍確認を原則行わないことを公式サイトに明記しています。

でも細かいようですが「原則」って言われると、「私にはかかってくることがあるの?」と不安になる方もいるかと思います。

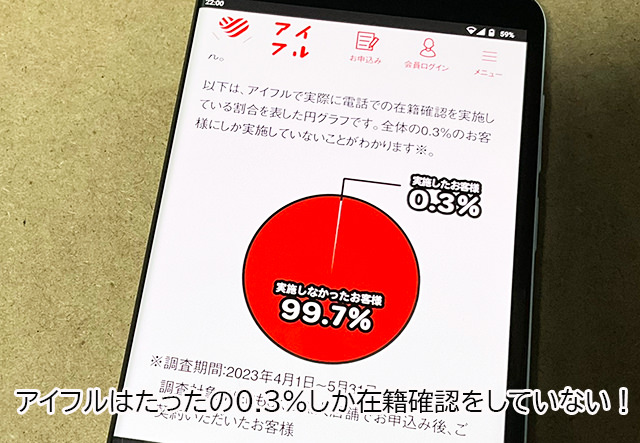

アイフルは、実際に電話で在籍確認をとった割合を公表していて、なんと申し込み者全体の0.3%の方にしか電話をかけていません。1,000人中3人くらいの割合ですね。

ちなみに現在(2023年12月現在)のところ、在籍確認の電話を行った割合をきちんと公表している消費者金融はアイフルだけです。

電話在籍確認はよほどのことがない限りは行われないと思っていて大丈夫です。とても助かりますね。

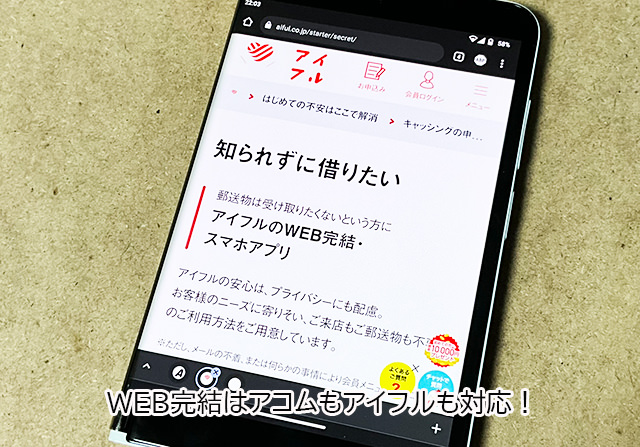

・WEB完結可能!郵便物もなし

アイフルは申込~借入までWEB完結が可能で、契約もWEBで行え、カードレス契約もできるので郵便物もありません(※アコムも可能になった)。

・独立系消費者金融なので自由度が高い

銀行傘下の消費者金融は資金力等の強みはあるものの、銀行の意向に沿う営業を強いられる場面もあります。

一方、アイフルは独立系消費者金融なので自由な体制で運営しています。改善すべきところはいち早く改善して、より消費者目線の営業に切り替える舵取りが柔軟に行えるのです。

在籍確認について<調査期間> 2023年4月1日~5月31日。<調査対象> WEBもしくは無人店舗で申込み後、契約した方。参照先

※1.最短18分融資(審査)・即日融資について:申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

アコムカードローンの強み

| 商号 | アコム株式会社 |

| 金利(実質年率) | 3.0%~18.0% |

| 審査・融資スピード | 最短20分※ |

| 職場への在籍確認の電話/td> | 原則なし(原則、電話での確認はせず書面や申告内容での確認を実施) |

| WEB完結 | 〇 |

| 郵便物 | なし |

| 自動契約機台数 | 701台※2023年9月時点 |

| 自動契約機の営業時間 | 9:00~21:00 ※年中無休、ただし年末年始は除く ※ATMは24時間営業 |

・成約率(審査通過率)が高い

アコムはアイフルと比較すると成約率が高い消費者金融です。審査に通過することを重要視する方にすすめできるのはアイフルよりもアコムと言えます。

・自社ATMの設置台数が多い

アコムのATMは全国各地にたくさんありますが、アイフルには自社ATMがありません。アコムは自社ATMを手数料無料で利用できますが、アイフルには手数料無料で利用できるATMがありません。これはアコムのメリットになります。

※1.最短20分融資(審査)・即日融資について:申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

アコムとアイフル以外の消費者金融カードローンも比較する

| 大手 |

|

|

|

|

|

| 実質年率 | 4.5%~17.8% ※大手で1番低金利 |

3.0%~18.0% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% |

| 審査時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短30分※1 | Webで最短15秒※1 |

| 融資時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短60分※1 | Webで最短25分※1 |

| 無利息期間 | 最長30日間※3 | 最長30日間※3 | 最長30日間※3 | なし | 最長180日間※3 |

| 職場への電話連絡 | ”原則”ナシ | 電話を避けたい方 はココ 99.7%なし |

”原則”ナシ※2 | ”原則”ナシ | ”原則”ナシ |

| 郵便物なしに設定 | 〇 | 〇 | 〇 | 〇 | 〇 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カードレス取引 | 〇 | 〇 | 〇 | 〇 | 〇 |

| コンビニATMの利用 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.申込の曜日、時間帯によって希望に添えない場合あり(翌日以降の取り扱いになる場合があり)

※2.原則、在籍確認なし ※原則、電話での確認はせず書面や申告内容での確認を実施

※3.各社無利息期間は、はじめての方が対象です。

アコムのカードローンとアイフルのキャッシングローンを比較

アコムもアイフルも限度額の高さは同じ

アコムとアイフルのそれぞれの限度額はこちらです。

| アコム | アイフル | |

| 最大限度額 | 800万円 | 800万円 |

アコムもアイフルも上限800万円となっていますね。

消費者金融などの貸金業者から借りられる金額は総量規制によって「年収の3分の1以下」と決められています。

800万円の融資を受けるには最低でも年収2,400万円が必要になりますので、ここまでの金額を借りられることはまずないでしょう。

アコムとアイフルは金利(実質年率)も同じ3.0%~18.0%

▼アコムとアイフルの金利

| アコム | アイフル | |

| 金利(実質年率) | 3.0%~18.0% | 3.0%~18.0% |

金利はアコムもアイフルも3.0%~18.0%となっていますね。

消費者金融の金利は利息制限法という法律に基づいて決定されます。

アコムもアイフルも限度額が100万円未満であれば18.0%かそれに近い金利になりますし、100万円を超える場合は15.0%以下の金利に設定されることになります。

限度額と金利においては、どちらが秀でているということはなく審査によって決まると思っていて良いでしょう。

無利息期間サービスはアコムもアイフルもお得!

| アコム | アイフル | |

| 無利息期間サービスの利用条件 | アコムと初めて契約をする方 | アイフルを初めて利用する方 |

| 無利息期間サービスの内容 | 契約の翌日から最大30日間(はじめての方) | 契約の翌日から最大30日間(はじめての方) |

アコムとアイフルは、無利息期間サービスの利用条件と期間もまったく同じです。

なお、アコムとアイフルの無利息期間サービスは「契約の翌日から30日間」となっていますので、お金を借りていても借りていなくても自動的に無利息サービスがスタートすることになります。

契約した日に即日融資で借りるなら30日間を有効に使えますが、契約してすぐに借りない場合はせっかくの30日間が無駄になってしまいます。

この点が改良されているのがプロミスの無利息期間サービスです。

プロミスは「初回借入日の翌日から30日間」を無利息期間としており、お金を借りるまでは無利息期間が始まらないのです。

即日融資で借りるならアコム・アイフルで問題ありませんが、即日融資で借りないならプロミスも検討することをおすすめします。

アコムとアイフルを成約率(審査通過率)で比較!

審査の内容はどの消費者金融も公開していないのですが、審査通過率(成約率)を確認することで通過しやすい消費者金融を探ることが可能です。

成約率(審査通過率)が高いのはアコムでしょうか?アイフルでしょうか?

審査通過率(成約率)が高いのはアコム

アコムとアイフルの最新の審査通過率(成約率)は次のような結果となりました。

▼審査通過率(成約率)

| アコム | アイフル | |

| 2023年8月 | 42.0% | 37.4% |

| 2023年9月 | 43.2% | 39.2% |

| 2023年10月 | 44.1% | 38.8% |

※アコムはマンスリーレポートより引用

※アイフルは月次データより引用

審査通過率(成約率)が高いのはアコムですね。

平均すると約4.7%もアコムの方が成約数が高いので、審査通過を重視したい方はアコムを選びましょう。

アイフルはアコムよりも新規申込者が多い

▼アコムとアイフルの新規申込者数

| アコム | アイフル | |

| 2023年8月 | 85,095人(35,733人) | 85,643人(32,046人) |

| 2023年9月 | 90,361人(39,024人) | 97,344人(38,171人) |

| 2023年10月 | 90,785人(40,017人) | 86,838人(33,703人) |

※()内は新規契約者の数

※アコムはマンスリーレポートより引用

※アイフルは月次データより引用

10月はアコムの方が申し込み者数が多いのですが、2023年度上半期(4月~9月)の累計はアコムが508,100人、アイフルが544,480人となっていてアイフルの方が申し込み者数が多いことがわかります。

申し込み者数が多いほど人気がある消費者金融ということになりますので、アコムよりもアイフルの方が人気があり、より消費者に選ばれているという結果になりました。

ただし、2023年上半期の成約率を比較すると、アコムが42.3%でアイフルが34.4%になっていますので、「審査通過重視ならアコム」「人気があるのはアイフル」ということになります。

アコムとアイフル 申込方法・申し込みの流れで比較

| アコム | アイフル | |

| 申込方法 | ・インターネット ・店舗 ・郵送 ・電話 |

・インターネット ・スマホアプリ ・電話 ・無人契約機ルーム |

アコムとアイフルは、どちらもインターネット(スマホアプリ含む)、自動契約機、電話での申し込みができます。

異なる点は、アコムが郵送申し込みに対応していることに対して、アイフルは対応していないところです。

以前はアイフルも郵送申し込みを受け付けていたのですが、その他の申込方法が充実していることから、郵送での受付は終了したようです。

インターネットでの申し込みができなくても、電話・自動契約機での申し込みが利用できますので、郵送申し込みができなくても特に困ることはありませんので、デメリットにはならないでしょう。

アコムもアイフルもWEB完結に対応!郵送物を回避できる

パソコン・スマホなど、インターネットだけで申し込み手続きが完了するサービスです。

本人確認書類の郵送も不要、契約書とローンカードの郵送もなし、来店も不要なので、スムーズな申し込み手続きができます。

また、契約書類とローンカードが自宅に送られてこないので、カードローンに申し込んだことが郵送物から親や家族にバレることもありません。

アコムもアイフルもWEB完結申し込みに対応していますので、インターネットだけで申し込みができます。

WEB完結は郵送物から家族にバレずに申し込みをしたい人に最適な方法ですので、活用してみて下さい。

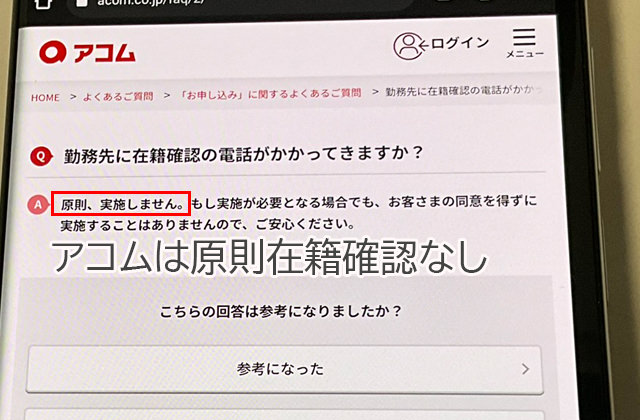

アコムもアイフルも勤務先への電話在籍確認は原則ありません

アコムもアイフルも以前は電話による在籍確認を行っていたのですが、現在は原則として在籍確認を行っていません。

▼アコムは原則電話在籍確認がありません。

▼アイフルも原則在籍確認はありません。

<調査期間> 2023年4月1日~5月31日。<調査対象> WEBもしくは無人店舗で申込み後、契約した方。参照先

アイフルは全体の0.3%(約1,000人に3人)しか在籍確認を行っていないことを公表しています。

アコムも口コミでは電話在籍確認がなかったという声がたくさんみつかりますが、実績を公表しているアイフルが優れていると言って良いかと思います。

アコムは自動契約機がアイフルより多い

| アコム | アイフル | |

| 自動契約機台数 | 701台 | 81台 |

※2023年9月現在

自動契約機が多いのは断然アコムですね!

自動契約機が活躍するタイミングは、ローンカードを発行したいときです。

ローンカードの発行方法は自動契約機または郵送になるため、「ローンカードは欲しいけど、自宅に郵送されてくるのは困る」という場合に自動契約機で発行すれば郵送物を避けることができるのです。

また、自動契約機で申し込みをすることも可能なのですが、申し込みはインターネットで行って、審査に通過した後に自動契約機に契約・ローンカード発行手続きに行くという流れがスムーズです。

自動契約機にはATMも併設しているので、手続き後すぐに即日融資でお金を借りることもできます。

アコムは「自動契約機(むじんくん)」アイフルは「無人店舗」

ちなみにアコムは「自動契約機(むじんくん)」アイフルは「無人店舗」という呼び方をしています。

アコム自動契約機の中にはタッチパネルで操作できる機械が置いてあり、申し込み手続きは画面上で入力しながら進めていきます。

アイフル無人店舗には、このタッチパネル式の機械はありません。

申込書類と筆記用具が置いてあり、審査の必要事項は紙に記入して備え付けのスキャナーで送信して提出します。まさに無人の店舗ですね!

アコムもアイフルも不明点があったら備え付けのオペレーター直通電話から相談することができるのですが、デジタルが苦手な方はアイフル無人店舗の方が気楽に利用できるでしょう。

アコムとアイフル 借り入れが便利なのはどっち?

全ての大手消費者金融がコンビニATMや銀行ATMからの借入が可能で、口座振り込みでの融資にも対応しています。

| アコム | アイフル | |

| 借入方法 | ・口座振り込み ・ATM |

・口座振り込み ・スマホATM取引 ・提携ATM |

アイフルの方が借入方法が多いように見えますが、借入方法の種類は全く同じで、アコムもスマホATM取引と提携ATMに対応しています。

スマホATM取引にはアコムもアイフルも対応

アコムもアイフルも、どちらも「スマホATM取引」に対応しています。

スマホATM取引は、スマホアプリを使ってセブン銀行ATMとローソン銀行ATMをカードレスで利用できるサービスです。

ATMに表示されるQRコードをスマホアプリで読み込むことで、ローンカードを使わずに借入・返済ができます。

貸金業者によってはローソン銀行ATMが利用できず、セブン銀行ATMのみ対応している場合もありますが、アコムとアイフルはどちらもセブン銀行ATMとローソン銀行ATMに対応しています。

アコムもアイフルもスマホATM取引に対応しているため、ローンカードを発行しなくてもセブンイレブンとローソンでお金を借りることができます。

コンビニATMはほぼ24時間営業なので、遅い時間に審査に通過した後でも即日融資で借りやすくなっています。

アコムとアイフル ATM設置台数・ATM手数料で比較

消費者金融のATMには、自社のATMと提携ATMがあります。

| アコム(2023年9月時点) | アイフル(2023年9月時点) | |

| 提携ATM | 49,143台 | 101,159台 |

自社ATMが多いのはアコム

アイフルには自社ATMがありませんので、自社ATM設置台数では圧倒的にアコムが勝っています。

アコムの自社ATMは手数料無料で利用できるので、できれば自社ATMから借入・返済したいという場合はアコムが便利でしょう。

さらにアコムATMは24時間営業ですので、早朝・深夜でもお金を借りやすくなっています。

なお、アコムは自社ATMの利用をするにはローンカードの発行が必要になります。

自社ATMから借入・返済をする可能性がある場合は、契約時に「ローンカードあり」で手続きをしましょう。ローンカードの受け取り方法は郵送または自動契約機を選択できます。

初回はローンカード発行なしのWEB完結で申し込みをして、ローンカードが必要に際に後から自動契約機に行って発行することも可能です。

提携ATMが多いのはアイフル

逆に、提携ATMの数はアイフルが倍以上も多くなっています。

▼アコム・アイフルの提携ATM

| アコム | アイフル | |

| 提携ATM | ・MUFG三菱UFJ銀行 ・セブン銀行 ・コンビニATM Enet ・ローソン銀行ATM ・イオン銀行 ・北海道銀行 ・北陸銀行 ・八十二銀行(借入のみ) ・三十三銀行 ・広島銀行 ・西日本シティ銀行 ・福岡銀行 ・十八親和銀行 ・熊本銀行 |

・セブン銀行 ・ローソン銀行 ・イオン銀行 ・三菱UFJ銀行 ・西日本シティ銀行 ・コンビニATM Enet ・十八親和銀行 ・ゆうちょ銀行 ・福岡銀行(借入のみ) ・熊本銀行(借入のみ) |

提携している金融機関の数はアコムの方が多いのですが、アイフルはゆうちょ銀行ATMが利用できるところが便利なのではないでしょうか。

アコムとアイフル ATMの手数料で比較

アコムは自社ATMを利用すれば手数料が無料になりますが、アイフルには手数料無料で利用できるATMはありません。

提携ATMはいずれも所定の手数料が発生します。

アコムはMUFG三菱UFJ銀行のグループ企業になりますが、MUFG三菱UFJ銀行ATMの利用も手数料が発生してしまいます。

他社の場合、グループ銀行のATMは手数料無料で利用できるので、この点はアコムの残念なところです。

▼グループ銀行とATM利用手数料

| 同グループの銀行 | 同グループの銀行のATM利用手数料 | |

| アコム | MUFG三菱UFJ銀行 | 有料 |

| アイフル | – | – |

| プロミス | 三井住友銀行 | 無料 |

| SMBCモビット | 三井住友銀行 | 無料 |

| レイク | SBI新生銀行 | 無料 |

振り込み融資はアコムもアイフルも早い!

アコムもアイフルも口座振り込みによる融資にも対応しています。

どちらも手数料無料で振り込んでもらえるので、とても便利な借入方法となっています。

アコムの口座振り込み対応時間

▼楽天銀行あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 毎日 | 0:10~23:49 | 受付完了から10秒程度 |

▼三菱UFJ銀行・三井住友銀行・ゆうちょ銀行・みずほ銀行あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 月曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~23:49 | 受付完了から1分程度 | |

| 火曜~金曜 | 0:10~23:49 | 受付完了から1分程度 |

| 土日祝日 | 0:10~8:59 | 当日9:30頃 |

| 9:00~19:59 | 受付完了から1分程度 | |

| 20:00~23:49 | 翌日9:30頃 |

▼モアタイム金融機関あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 月曜~金曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~17:29 | 受付完了から1分程度 | |

| 17:30~23:49 | 翌営業日9:30頃 | |

| 土日祝日 | 0:10~23:49 | 翌営業日9:30頃 |

※モアタイム金融機関はこちらから確認できます。

▼それ以外の金融機関あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 月曜~金曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~14:29 | 受付完了から1分程度 | |

| 14:30~23:49 | 翌営業日9:30頃 | |

| 土日祝日 | 0:10~23:49 | 翌営業日9:30頃 |

アイフルの口座振り込み対応時間

アイフルは三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、PayPay銀行をはじめとした約1,200のモアタイム金融機関に24時間365日振込可能となっています(※受付時間によっては振り込みが翌営業日となる場合があります)。

モアタイム金融機関はこちらから確認できます。

モアタイム金融機関以外への口座振り込みは、「平日8:30~15:30」までが振込可能時間とり、それ以外は翌営業日の振込となります。

ちなみに、財務省の発表によると、日本におけるすべての金融機関の数は次のようになっています。

| 金融機関の種類 | 金融機関の数(2023年11月22日時点) |

| 証券会社 | 93 |

| 都市銀行 | 5 |

| 地方銀行 | 57 |

| 信託銀行 | 2 |

| 第二地方銀行 | 34 |

| 農林中央金庫 | 1 |

| 農業協同組合 | 388 |

| 農業協同組合連合会 | 26 |

| 信用組合 | 59 |

| 信用金庫 | 241 |

| 労働金庫 | 13 |

| ゆうちょ銀行 | 1 |

| 合計 | 920 |

<参考>財務省「全ての取扱金融機関一覧」

地方銀行も含めた多くの金融機関がモアタイム金融機関に参加していて、逆に不参加の金融機関の方が珍しいくらいです。

・あおぞら銀行

・野村信託銀行

・信金中央金庫

・商工組合中央金庫

・山形県医師信用組合

・呉市職員信用組合

・三重県職員信用組合

・福岡県医師信用組合

・福岡県庁信用組合

など

アコムはモアタイム金融機関への振り込みでも翌営業日の取り扱いになることがありますが、アイフルは24時間365日振込融資が可能です。

借りやすさをまとめると次のようになります。

・提携ATMで借りやすいのはアイフル

・口座振り込みはどちらも便利だけど、24時間365日借りやすいのはアイフル

アコムとアイフル 返済しやすいのはどっち?

返済は毎月1回以上必ず行うものなので、カードローン選びにおいて返済のしやすさはとても重要なポイントです。

| アコム | アイフル | |

| 返済方法 | ・インターネット ・アコムATM ・提携ATM ・口座振り込み ・口座振替(自動引き落とし) |

・インターネット ・提携ATM ・口座振り込み ・スマホATM取引 ・口座振替(自動引き落とし) |

返済方法の種類はアコムもアイフルも同等です。アイフルにはスマホATM取引の記載がありますが、アコムもスマホATM取引を利用できます。

カードローン返済で、いちばん延滞しにくい方法は口座振替(自動引き落とし)になります。

口座引き落としは毎月決まった日に返済に必要な金額を手数料無料で引き落としてもらえるので、残坂不足にだけ気を付けておけば返済をうっかり忘れることもなく延滞しにくいんです。

アコムもアイフルもこの口座振替返済に対応しているので、返済方法はまったく問題ありません。

アコムとアイフル 最低返済額で比較

アコムとアイフルの返済パターンで比較

アコムもアイフルも返済パターンを「約定日制」「サイクル制」から選ぶことができます。

約定日制

「約定日制」は毎月決まった日を返済期日として返済を行う方法です。

アコムもアイフルも、返済日は自由に選ぶことができます。(口座振替は日にち指定があります)

この点は同じなのですが、「返済期間」に違いがあります。

アコムは返済期日の15日前から期日までが返済期間となります。

返済期日が25日の場合、毎月10日~25日が返済期間となり、この期間内に返済を行います。

アイフルの返済期間は返済期日の10日前から返済期日までとなっています。

返済期日が毎月25日なら、15日~25日が返済期間となります。

サイクル制

「サイクル制」の返済期日は35日ごとになります。

サイクル制では返済期間の設定はなく、前回の返済日の翌日から35日の間にいつでも返済することができます。

返済期日が毎月変わってしまうため、管理する必要があるというデメリットもありますが、フレキシブルに返済をしてどんどん残高を減らしたい人に向いている方法です。

アコムの最低返済額は?

最低返済額は、毎月必ず返済しなければならない金額です。

最低返済額が少なければ毎月の返済負担は軽いですが、返済の進みが遅くなると返済期間が長引き利息が増えてしまうリスクもあります。

最低返済額が多いと毎月の返済負担は増えますが、元金がどんどん減るのでより短い期間で完済することができます。

アコムの最低返済額はそれぞれの限度額に「一定の割合」をかけた金額で計算されます。

| 契約極度額 | 一定の割合 |

| 30万円以下の場合 | 借入金額の4.2% |

| 30万円超、100万円以下の場合 | 借入金額の3.0% |

| 100万円超の場合 | 借入金額の3.0% 借入金額の2.5% 借入金額の2.0% 借入金額の1.5% |

※1,000円未満は切り上げになります。

5万円×4.2%=2,100円

1,000円未満は切り上げなので、最低返済額は3,000円です。

例2)契約限度額が100万円で、借入金額5万円の場合

5万円×3.0%=1,500円

1,000円未満は切り上げなので、最低返済額は2,000円です。

毎月の返済額は、こちらの返済早見表https://www.acom.co.jp/return/chart/ で確認することができますが、10万円借りた場合の最低返済額は3,000円になります。

アイフルの最低返済額は?

アイフルの最低返済額は借入直後の残高によって決まっています。

約定日制:4,000円

サイクル制:5,000円

例2)借入直後の残高が30万円の場合の最低返済額

約定日制:11,000円

サイクル制:13,000円

アイフルの最低返済額はこちらのご返済一覧表 から確認できます。

アコムの返済額は限度額によって決まるため、審査を受けて結果が出るまでは毎月の返済がいくらになるのかがわかりにくいかもしれません。

アイフルの返済額は借入直後の残高によって決まるため、借入希望額がはっきりしていれば申し込み前でも返済額がわかります。

返済計画を立てやすいのはアイフルになります。

アコムとアイフルをサービスで比較

アコムとアイフルをカードローン以外のサービスで比較してみます。

アコムとアイフルの取扱ローンの種類を比較

アコムとアイフルの商品を比較してみます。

| アコム | アイフル | |

| 商品 | ・カードローン ・ACマスターカード ・ビジネスサポートカードローン ・借換え専用ローン |

・キャッシングローン ・ファーストプレミアム ・SuLaLi ・おまとめMAX、かりかえMAX ・無担保ローン ・不動産担保ローン |

アコムの商品は4種類

| 商品名 | 詳細 |

| カードローン | アコムの主力商品となるカードローン商品です。 最短20分融資が可能で、初めての方は30日間無利息サービスが適用されます。 |

| ACマスターカード | アコムのカードローン機能を備えたクレジットカードです。 |

| ビジネスサポートカードローン | 自営業者・個人事業主が利用できるカードローン。借りたお金は事業性資金としても利用できます。 |

| 借換え専用ローン | 他社からの借入金をアコムでまとめて借りなおすことで、前向きに完済を目指すための商品です。 |

アイフルの商品は6種類

| 商品名 | 詳細 |

| キャッシングローン | アイフルの主力商品となるカードローン商品。最短18分融資が可能で、初めての方は30日間無利息サービスが適用されます。 |

| ファーストプレミアム | 満23歳以上59歳までの方が申し込み可能なカードローン。金利が3.0%~9.5%なので非常に低金利ですがキャッシングローンよりも審査難易度が上がります。 |

| SuLaLi | 女性向けのカードローン。限度額は10万円まで。 |

| おまとめMAX、かりかえMAX | 他社からの借入金をまとめて借りなおすことで前向きに完済を目指すための商品です。「おまとめMAX」は初めてアイフルを利用している人(したことがある人)、「かりかえMAX」は初めてアイフルを利用する人向け。 |

| 無担保ローン(個人プラン・法人プラン) | 個人事業主・法人の方が利用できる事業性資金として使えるカードローン。 |

| 不動産担保ローン(個人プラン・法人プラン) | 個人事業主・法人の方が利用できる事業性資金向けの不動産担保ローン。最大1億円の高額融資が可能です。 |

アコムよりもアイフルの方が商品が多くなっていますね。

アイフルだけの商品として取り扱いがあるのが「不動産担保ローン(個人プラン・法人プラン)」と女性向けカードローン「SuLaLi」です。

アコム「ビジネスサポートカードローン」とアイフル「無担保ローン」の違いは?

アコム「ビジネスサポートカードローン」とアイフル「無担保ローン(個人プラン・法人プラン)」は、どちらも事業性資金として利用できるカードローンです。

ただし、アコム「ビジネスサポートカードローン」は自営業の方、個人事業主の方向けの商品となっていて法人が申し込むことができません。

アイフル「無担保ローン(個人プラン・法人プラン)」「不動産担保ローン(個人プラン・法人プラン)」はどちらも法人も利用できるという強みもあります。

事業性資金、ビジネスローンに強いのはアイフルと言えるでしょう。

不動産担保ローンはアイフルだけ!

アイフルの「不動産担保ローン(個人プラン・法人プラン)」は、最大1億円の大口融資が可能な不動産担保ローンです。

銀行の不動産担保ローンは必要書類も多く、審査に時間がかかることが一般的なのですが、アイフル「不動産担保ローン(個人プラン・法人プラン)」は早ければ翌営業日に審査結果が出ます。

アコムには不動産担保ローンがありませんので、アイフルがおすすめということになりますね。

女性向けカードローン希望ならアイフルがおすすめ

アイフル「SuLaLi」は限度額10万円、金利18.0%の女性向けカードローンです。

「キャッシングローン」だとお金の借りすぎが心配な方や、女性オペレーターに相談したい方などに好評のカードローンです。

0120-201-656

受付時間:平日9:00~18:00

ローンカードのデザインも消費者金融っぽくないかわいいものになっているので、女性のお財布に入れておいても違和感がありません。

アコムにも以前は「働く女性のカードローン」という女性向けローン商品があったのですが、現在は取り扱いがなくなっています。

女性向けローン商品をお探しならアイフルをおすすめします。

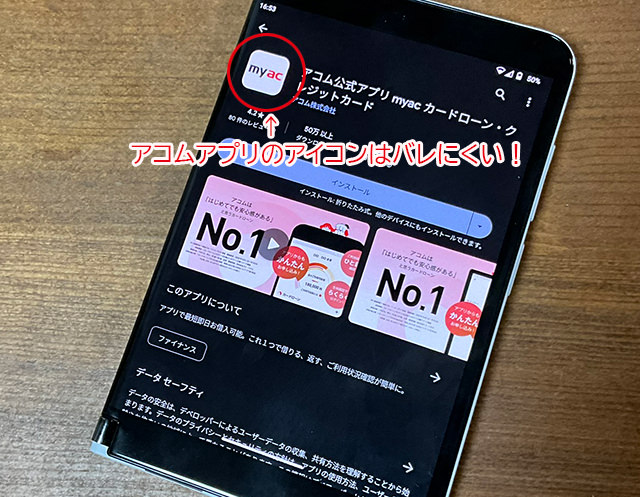

アイフルはアコムよりスマホアプリが便利

アコムにもアイフルにもスマホアプリが用意されていて、借入、返済、残高照会、返済日の確認などはアプリから行うことができます。

▼スマホアプリの星評価(2023年12月時点)

| アコム(my ac) | アイフル | |

| Google Play | ★4.2 | ★4.6 |

| App Store | ★3.4 | ★4.6 |

スマホアプリの★評価はアイフルの方が高いですね。

口コミでも「操作性が良い」「使い勝手良い」「わかりやすい」などと高評価でした!

アコムは以前「アコムナビ」というスマホアプリを提供していたのですが、これはあまり評判が良くありませんでした。

「my ac」はアコムナビに代わり2020年9月14日にリリースしたアプリです。アコムナビよりは使い勝手が向上されていますが、利用者さんの評価が高いのはアイフルアプリという結果になりました。

ただ、アイフルアプリはアイフルのロゴがそのまま使われているところが気になります。

アイコンをそのまま使ってしまうと、アイフルのロゴを知っている人が見たらすぐにわかってしまうかもしれません。

アコムスマホアプリは「my ac」の文字がアイコンになっています。

「my ac」がアコムアプリということを知っているのは利用者さんくらいだと思いますので、どちらかといえばアコムスマホアプリの方がバレにくいでしょう。

アコムは消費者金融系クレジットカードを発行している

▼アコムのクレジットカード

| アコム「ACマスターカード」 | |

| 国際ブランド | Mastercard |

| 申込資格 | 安定した収入と返済能力がある人 |

| 年会費 | 無料 |

| 利用限度額 | 10万円~300万円 |

| 支払回数 | 自動的にリボルビング払いになります。 |

| キャッシングサービス | あり |

| 返済方法 | ・インターネット ・アコムATM ・提携ATM ・口座振り込み ・口座振替(自動引き落とし) |

| ポイントサービス | なし、ただしキャッシュバックサービスがあります。 |

アコム「ACマスターカード」は、アコムが発行する消費者金融系クレジットカードです。

消費者金融系クレジットカードの優れているところは、他のクレジットカードと審査基準が違うことです。

なぜ消費者金融系クレジットカードは審査基準が違うのかというと、その理由は主に2つあります。

ひとつは、消費者金融系クレジットカードはクレジットカード業界に後から参入したからという理由が考えられます。

知名度もそこまで高くはなく、アコムがクレジットカードを発行しているということを知らない人の方が多いのではないでしょうか?

申し込みをした人をできるだけ審査通過させることで、顧客を獲得しようとしているのです。

もうひとつの理由は、アコムのクレジットカードに申し込みをする人の返済能力によるものです。

アコム「ACマスターカード」を持つ人のほとんどは、アコムのカードローンでお金を借りたいと考えている人です。

一般的なクレジットカードよりは懐事情が厳しい人が申し込む傾向にあることから、審査難易度を下げていると考えることができるのです。

アイフルにもクレジットカードはある?

アイフルのクレジットカードとして「ライフカード」が紹介されることがあるのですが、ライフカードは正確にはアイフルのクレジットカードではなくグループ会社が発行しているクレジットカードとなっています。

ライフカードはライフカード株式会社が発行するクレジットカードなのですが、このライフカード株式会社は2011年7月1日にアイフルの完全子会社になったのです。

このことからライフカードはアイフルのクレジットカードと思われることがあるようです。

ライフカード株式会社はアイフル株式会社とは別会社となりますので、消費者金融系クレジットカードを希望するなら、アコム「ACマスターカード」またはプロミスの「プロミスVisaカード」を検討してみて下さい。

女性向けのローンがあるのはアイフル

▼アイフル「SuLaLi」商品概要

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方 |

| 限度額 | 10万円 |

| 金利(実質年率) | 18.0% |

| 無利息サービス | 契約日の翌日から30日間 |

| 申込方法 | ・インターネット ・スマホアプリ ・電話 ・無人契約機ルーム |

| 借入方法 | ・口座振り込み ・スマホATM取引 ・提携ATM |

| 返済方法 | ・インターネット ・提携ATM ・口座振り込み ・スマホATM取引 ・口座振替(自動引き落とし) |

| 即日融資できる? | 〇※ |

| WEB完結で申し込める? | 〇 |

| スマホATM取引は使える? | 〇 |

| 郵送物は回避できる? | 〇 |

| 電話在籍確認はある? | なし |

| SuLaLiのポイント | ・女性オペレーターが対応してくれる ・ローンカードがおしゃれ ・限度額が10万円なので借りすぎを防げる |

<最短18分融資(審査)・即日融資について>

申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

「SuLaLi」はアイフルが提供する限度額10万円、金利18.0%固定の女性向けカードローンです。

他社の女性向けカードローン(レディースローン)は、女性オペレーターが対応するだけの商品となっていることが多いのですが、アイフル「SuLaLi」は女性向けのカードローンとしてひとつの商品になっていて、アイフル「キャッシングローン」とは差別化されています。

「SuLaLi」の大きな特徴は3つあります。

1.女性オペレーターが対応します

0120-201-656

受付時間:平日9:00~18:00

「SuLaLi」には専用ダイヤルが用意されていて、女性オペレーターが対応してくれます。

男性オペレーターには相談しにくい内容も親身になって聞いてもらえますので安心感があります。

2.ローンカードがかわいい!

「SuLaLi」はローンカードも特別な仕様になっています。

消費者金融のローンカードというよりは、ネイルサロンやエステの会員カードみたいじゃないですか?

女性がお財布やカードケースに入れていても違和感がありません。

3.借りすぎを防げます

「SuLaLi」の限度額は10万円です。

借りすぎを防ぎながらお金が必要なときにちょっとだけ借りたいという女性のニーズに対応しています。

収入証明書類の提出も不要ですし、30日間無利息サービスも利用できるので、少しだけ借入枠を作っておきたい女性に向いています。

ブラックでも借りられるのはどっち?

アコム、アイフルを含め、大手消費者金融はブラックの人向けの融資は行っていませんので、申し込み時点でブラックの人は審査に通過することはできません。

ブラックの方は、ネットでブラック対応と呼ばれている街金を検討してみて下さい。

大手消費者金融よりも審査が甘く、実際にブラックの人でも通過している事例が豊富にありますよ。

【まとめ】アコムとアイフル どっちがおすすめ?

アコムとアイフルは限度額、金利、申込条件等の基本的なスペックでは大差ありません。

どちらにも30日間無利息サービスもありますし、WEB完結申し込み、スマホATM取引などの便利なサービスも提供しています。

アコムのメリット

アコムだけの大きなメリットは3つあります。

ひとつは、成約率の高さです。

アイフルよりもアコムの方が申し込み者数に対する契約者が多いので、審査通過を重視するならアコムです。

続いて自社ATMが24時間いつでも手数料無料で利用できるところもアコムのメリットです。職場や自宅の近くにアコムATMがあれば借入・返済をしやすいでしょう。

消費者金融系クレジットカードを発行できるところもアコムの強みです。独自の審査基準のクレジットカード希望の場合はアイフルよりもアコムが向いています。

アイフルのメリット

アイフルのメリットはよりスピーディな審査に期待できるところや、職場への在籍確認の電話が原則なし・郵便物なしなど、内緒の借入れに向いている点です。

女性向けローンの「SuLaLi」もアイフルだけのサービスです。

初めてカードローンを利用する女性でも安心して申し込みができますし、契約後に限度額を上げてほしい場合は「SuLaLi」から「キャッシングローン」に変更することも可能です(変更には審査があります)

また、借入方法の比較でご紹介したとおり、

・提携ATMで借りやすいのはアイフル

・口座振り込みで借りやすいのはアイフル

となっています。

ご自分にとって利便性の高い方を選ぶと良いでしょう。

| 大手 | 1位  |

2位  |

3位  |

4位  |

5位  |

| 実質年率 | 4.5%~17.8% ※大手で1番低金利 |

3.0%~18.0% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% |

| 審査時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短30分※1 | Webで最短15秒※1 |

| 融資時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短60分※1 | Webで最短25分※1 |

| 無利息期間 | 最長30日間※3 | 最長30日間※3 | 最長30日間※3 | なし | 最長180日間※3 |

| 職場への電話連絡 | ”原則”ナシ | 原則ナシ 電話を避けたい方 はココ |

”原則”ナシ※2 | ”原則”ナシ | ”原則”ナシ |

| 郵便物なしに設定 | 〇 | 〇 | 〇 | 〇 | 〇 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カードレス取引 | 〇 | 〇 | 〇 | 〇 | 〇 |

| コンビニATMの利用 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.申込の曜日、時間帯によって希望に添えない場合あり(翌日以降の取り扱いになる場合があり)

※2.原則、在籍確認なし ※原則、電話での確認はせず書面や申告内容での確認を実施

※3.各社無利息期間は、はじめての方が対象です。