消費者金融 おすすめランキング一覧・42社比較【2025年7月】大手以外も案内

消費者金融おすすめランキング・一覧(2025年7月更新版)や、審査スピードが速く、即日融資・WEB完結・スマホ申込可能・職場への在籍確認の電話連絡なし、低金利、無利息期間がある大手消費者金融から、審査が柔軟な中小規模の消費者金融まで40社超の貸金業者を比較。はじめてお金を借りる方でもおすすめの消費者金融業者が見つかります。

※消費者金融が「初めての方」「2社目の申込の方」はランキング上位の「大手消費者金融」がおすすめです。

<大手消費者金融 比較一覧表>

| 大手 |

1位

|

2位

|

3位

|

4位

|

5位

|

| 実質年率 | 4.5%~17.8% ※大手で1番低金利 |

3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% |

| 審査時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短15秒※1 | 最短15分※1 |

| 融資時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | Webで最短25分※1 | 最短15分※1 |

| 無利息期間 | 最長30日間※3 | 最長30日間※3 | 最長30日間※3 | 最長365日間※3 | なし |

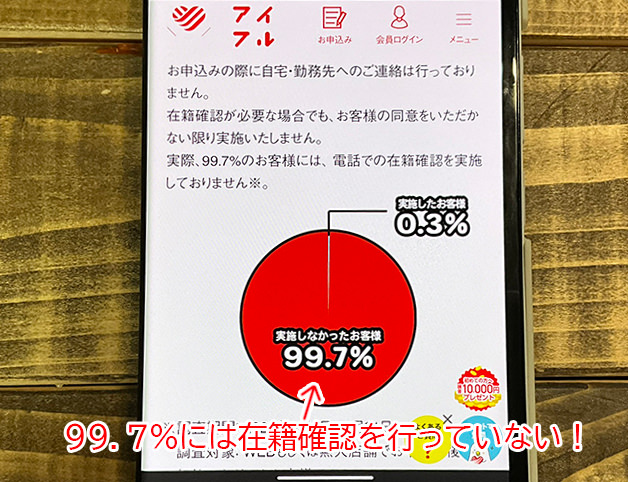

| 職場への電話連絡 | ”原則”ナシ | 電話を避けたい方はココ 99.7%なし※4 |

”原則”ナシ※2 | 電話による在籍確認なし※5 | ”原則”ナシ |

| 郵便物なしに設定 | 〇 | 〇 | 〇 | 〇 | 〇 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カードレス取引 | 〇 | 〇 | 〇 | 〇 | 〇 |

| コンビニATMの利用 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.申込の曜日、時間帯によって希望に添えない場合あり(翌日以降の取り扱いになる場合があり)

※2.原則、お勤め先へ在籍確認の電話なし

※3.各大手消費者金融の無利息期間ははじめて契約する方が対象。

※4.調査期間: 2023年4月1日~5月31日。調査対象: WEBもしくは無人店舗で申込み後、契約した方。参照先

※5.※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

※消費者金融大手5社の審査に通らなかった方は、ランキング6位以下の中小消費者金融(大手以外)でお金を借りるのがおすすめです。

- おすすめの消費者金融ランキング【2025年(令和6年)7月最新版】

- 1位 プロミス

- 2位 アイフル

- 3位 アコム

- 4位 レイク

- 5位 SMBCモビット

- 6位 ダイレクトワン

- 7位 メルペイスマートマネー

- 8位 セントラル

- 9位 オリックス・クレジット

- 10位 au PAY スマートローン

- 11位 LINEポケットマネー

- 12位 dスマホローン

- 13位 フタバ

- 14位 ファミペイローン

- 15位 アムザ

- 16位 プランネル

- 17位 いつも

- 18位 ニチデン

- 19位 エイワ

- 20位 ベルーナノーティス

- 21位 AZ

- 22位 ハローハッピー

- 23位 フクホー

- 24位 サクっと!ちょいカリ

- 25位 アロー

- 26位 スペース

- 27位 キャネット(北海道)

- 28位 エクセル

- 29位 日本ファイナンス

- 30位 ライフティ

- 31位 アルコシステム

- 32位 プラン

- 33位 スカイオフィス

- 34位 アスト

- 35位 エコキャッシング

- 36位 ユニズム

- 37位 ユニーファイナンス

- 38位 MOFF(旧キャッシングエニー)

- 39位 アルク

- 40位 スピリッツ

- 41位 エース

- 42位 東日本信販

- ランキングの根拠について

- 審査通過率が高いおすすめの大手消費者金融ランキング

- 大手消費者金融のWEB完結は職場への在籍確認の電話なし!郵便物なしなのでおすすめ

- 消費者金融の選び方【注目ポイント10】

- 消費者金融の金利・限度額一覧

- 消費者金融の特徴・銀行カードローンとの違い

- 消費者金融を利用するメリット・デメリット

- 消費者金融とは簡単にいうと「個人を対象に小口融資を行う貸金業者のこと」

- 20歳以上の約10人に1人が消費者金融を利用している

- 消費者金融はやばい?一度借りたら終わり?は間違いです

- 消費者金融の取り立ては怖いって本当?

- サラ金とは?闇金とは違うの?

- 昔の消費者金融の金利は今よりも高く、取り立ても厳しかった

- 消費者金融の利用は住宅ローンの審査に影響がある?

- 消費者金融への返済を延滞するとどうなる?遅れそうな時は?

- 消費者金融からの借金を踏み倒すことは可能?【時効の援用について】

- 消費者金融の審査に通らない理由は?審査落ちする人は返済能力が低い

- 中小消費者金融は大手と比較して審査が柔軟で通過しやすいがサービスが劣る

- 大手消費者金融はAIスコアリングシステムを導入して審査している

- 消費者金融は連帯保証人・保証人・担保なしで申し込める

- 借入希望額が50万円以下なら収入証明書なしで審査に申し込める

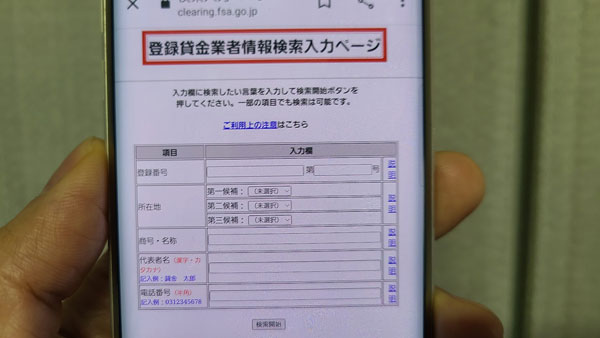

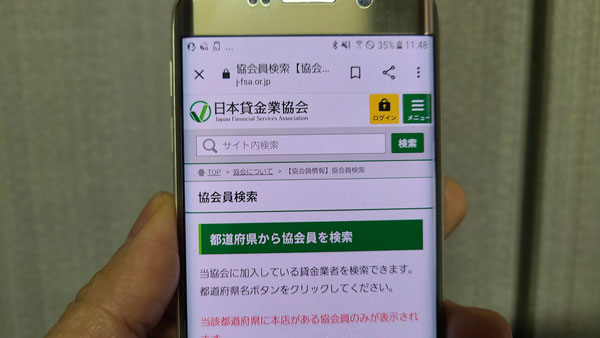

- 安心して利用できる消費者金融の見分け方

- 消費者金融の申込方法・流れ

- 消費者金融の借入方法

- 消費者金融の返済方法

- 消費者金融に関するQ&A

- アルバイト・パート・フリーターでも消費者金融でお金を借りられる?

- 派遣社員・契約社員でも消費者金融でお金を借りられる?

- 専業主婦でも消費者金融でお金を借りられる?

- 無職でも消費者金融でお金を借りられる?

- 高齢者・年金受給者でも消費者金融でお金を借りられる?

- 個人事業主・フリーランスでも消費者金融でお金を借りられる?

- キャバ嬢など水商売・夜の仕事の方も消費者金融でお金を借りることができる?

- ブラックでも消費者金融でお金を借りられる?

- 消費者金融は内緒で利用することは可能ですか?

- 消費者金融の審査で嘘の年収など虚偽申請したらバレる?

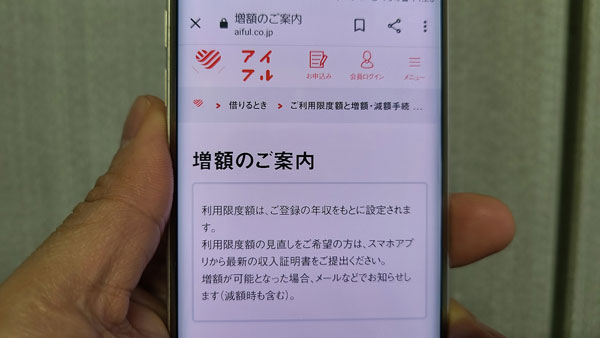

- 消費者金融の限度額を上げる方法はある?増額審査とは?

- 消費者金融の金利を下げる方法はあるの?

- 消費者金融から借りたお金の使い道は自由?

- 消費者金融を利用すると就職・転職が不利になる?

- 消費者金融の利用には保証人・連帯保証人は必要?

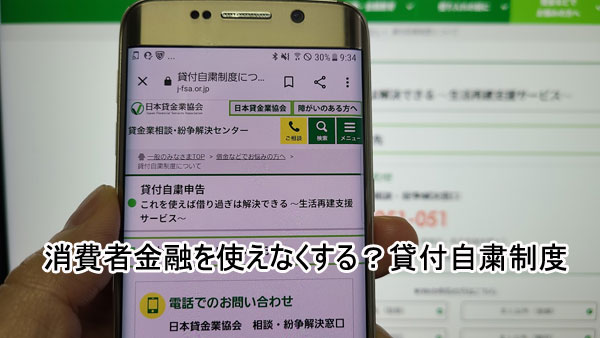

- 消費者金融を使えなくする?「貸付自粛制度」とは

- 名義貸しはOK?夫・妻名義で消費者金融に申し込みたい

- 申込ブラックとは?

- グレーゾーン金利って何?

- 消費者金融が倒産したらどうなる?

- 電話連絡なしの消費者金融があるって本当?

- ボーナス一括払いができる消費者金融はある?

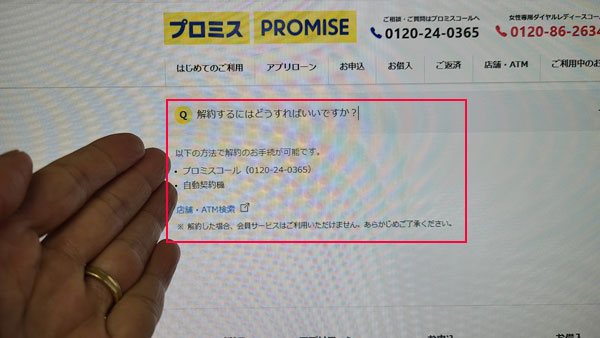

- 完済後は消費者金融のカードローンは解約した方がいい?

- 完済証明書を発行してもらうことはできる?

※消費者金融のチカラでは金融庁の貸金業者一覧に掲載されている貸金業法を守っている消費者金融のみを比較・掲載しています。

借入条件を決めてあなたにピッタリなおすすめの消費者金融を検索

借入条件を選択して「検索」ボタンをタップすると、あなたにピッタリなおすすめの消費者金融が表示されます。表示された消費者金融にはそのままスマホから審査に申し込むことができるのでとても便利です。

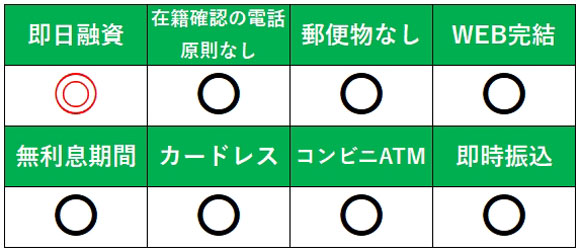

おすすめ消費者金融カードローンの一覧表

初めて消費者金融カードローンに申し込む方、2社目の方は「大手5社」がおすすめ

消費者金融のカードローンをお探しの方は、

・融資スピード

・無利息期間サービス

・WEB完結

・電話による在籍確認有無

・郵送物なし

・カードレス取引(カードなし)

など、サービスが充実し、有利にお金を借りることができる消費者金融を選びましょう。

まず、特に初めて消費者金融に申し込む方、2社目の方は、ランキング上位の「大手消費者金融」から比較・検討するとこをおすすめします。

<大手消費者金融 比較一覧表>

| 大手 |

1位

|

2位

|

3位

|

4位

|

5位

|

| 実質年率 | 4.5%~17.8% ※大手で1番低金利 |

3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% |

| 審査時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短15秒※1 | 最短15分※1 |

| 融資時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | Webで最短25分※1 | 最短15分※1 |

| 無利息期間※3 | 最長30日間 | 最長30日間 | 最長30日間 | 最長365日間 | なし |

| 職場への電話連絡 | ”原則”ナシ | 電話を避けたい方はココ 99.7%なし※5 |

”原則”ナシ※2 | 電話による在籍確認なし※4 | ”原則”ナシ |

| 郵便物なしに設定 | 〇 | 〇 | 〇 | 〇 | 〇 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カードレス取引 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.申込の曜日、時間帯によって希望に添えない場合あり(翌日以降の取り扱いになる場合があり)

※2.原則、お勤め先へ在籍確認の電話なし

※3.各大手消費者金融の無利息期間ははじめて契約する方が対象。

※4.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。。

※5.調査期間: 2023年4月1日~5月31日。調査対象: WEBもしくは無人店舗で申込み後、契約した方。参照先

上記の大手消費者金融は、すべてWEB完結可能、郵便物なし・カードレス取引可能となっていますので、借入を内緒にしたい方にもおすすめのカードローンです。

消費者金融大手5社の審査に通らない方は「中小」がおすすめ

大手消費者金融の審査に通らない方、3社目以上の方、過去に延滞等をしてしまった方は、中小の消費者金融がおすすめです。

おすすめランキング上位の「中小消費者金融」の融資スピードや無利息期間サービス、在籍確認の有無について比較していきましょう。

中小消費者金融は、大手消費者金融に比べて、どうしてもサービス面で劣ってしいますが、審査は比較的厳しくないので、「大手消費者金融の審査に通らなかった方」は比較検討してみてください。

<中小消費者金融 比較一覧表>

| 中小消費者金融 |

|

|

|

|

|

| 実質年率 | 3.0%~18.0% | 4.5%~18.0% | 4.8%~18.0% | 1.5%~17.8% | 3.0%~15.0% |

| 限度額 | 1~300万円 | 1万円~300万円 | 1万円~300万円 | 10万円~800万円 | 1,000円~20万円 |

| 審査時間 | 最短30分 | 最短30分 | 最短即日 | 最短60分 | 最短10分 |

| 融資時間 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 |

| コンビニATMの利用 | 〇 | 〇 | 〇 | 〇 | × |

| 無利息期間 | 55日間 | 14日間 | 30日間 | なし | 利息キャッシュバックあり |

| 職場への電話連絡 | 個人名で電話 | 個人名で電話 | 個人名で電話 | 個人名で電話 | – |

| 郵便物なしに設定 | × | × | × | × | – |

| カードレス取引 | × | × | × | × | – |

| 詳細 |

おすすめの消費者金融ランキング【2025年(令和7年)7月最新版】

金融庁HPで記載している貸金業者一覧では、日本全国に251社もありますので、消費者金融をお探しの方には選択肢が多すぎて融資先を絞るのが難しい状況だと思われます(2025年7月8日調べ)。

ここでは、各消費者金融の金利や限度額、申込条件、融資スピード、口コミ、電話ヒアリング、利用者アンケートなどをもとに、「おすすめの消費者金融ランキング2025年(令和7年)最新版」を作成しましたのでご紹介します。

大手消費者金融から中小規模の消費者金融まで数多く比較していますので、ぜひ消費者金融を選ぶうえで参考にしてみてください。

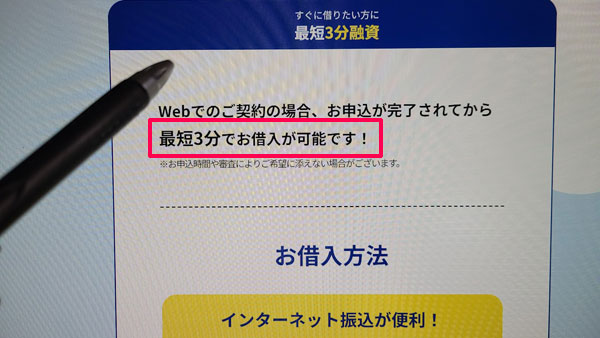

1位:プロミスは大手消費者金融で1番低金利!最短3分融資!

プロミスのおすすめポイント

▼大手で1番低金利

▼30日間利息0円

▼郵便物なし・WEB完結

▼原則職場への電話連絡なし

▼スマホ・PCから24時間365日申込み可

▼土日祝日OK

▼借入方法:振込or全国コンビニ・銀行ATM

▼スマホATM取引(カードレスでセブン銀行・ローソン銀行ATMから借入・返済が可能)

▼安心のSMBCグループ(三井住友銀行と同じ)

▼Vポイント最大1000ポイントプレゼント

▼全国のプロミスATMと三井住友銀行ATMが手数料なしで利用できる

30日間無利息・即日融資可能

24時間365申込可

プロミスは審査スピード・融資スピードが業界TOPクラスの「最短3分※」なので急いでお金を借りたい方におすすめです。

無利息サービスも30日間、WEB完結(電話による在籍確認原則なし・カードレス・郵便物なし)にも対応しており、プロミスは文句のつけどころのないカードローンサービスを提供しています。

他の大手消費者金融とプロミスとの大きな違いは「上限金利」です。プロミスの上限金利は17.8%ですが、他の大手消費者金融はすべて18.0%になっています(各社ほぼ上限金利で決まります)。

現在、初めてプロミスに申し込む方はVポイント最高1000ポイントプレゼントキャンペーン中です。また、プロミスのアプリを利用したり、プロミスのカードローンで借入・返済をすることによってVポイントを貯めることができます。三井住友銀行や三井住友カードで貯めたVポイントとも合算できるので便利です。

少しでも低い金利で借りたい方やVポイントを貯めたい方はプロミスがおすすめです。

| 審査時間 | 最短3分※ |

| 融資スピード | 最短3分※ |

| 無利息期間サービス | 30日間 |

| 金利 | 4.5%~17.8% |

| 限度額 | 1~500万円 |

- プロミスがおすすめな人

-

▼大手消費者金融で1番低金利のカードローンで借りたい方

▼融資を急いでいる方・少しでも早い審査のカードローンを探している方

▼職場への在籍確認の電話を避けたい方

▼30日間無利息期間サービスを利用したい方

▼全国のコンビニATMを利用できる消費者金融を探している方

▼郵便物なしWEB完結で申し込みたい方

▼三井住友銀行ATMを無料で利用したい方

30日間無利息・即日融資可能

24時間365申込可

<最短3分審査・最短3分融資について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

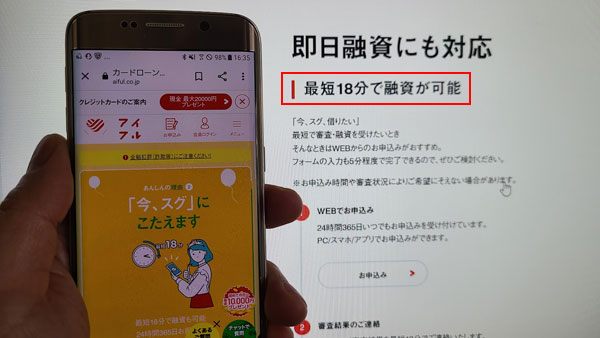

2位:アイフルは最短20分融資・職場への在籍確認の電話も原則なし

アイフルのおすすめポイント

▼初めてのご契約の方なら最大30日間利息0円(お得)

▼郵便物なし・WEB完結(内緒で借りたい)

▼職場への在籍確認の電話なし(内緒で借りたい)

▼スマホ・PCから24時間365日申込み可

▼夜間も借入可能

▼土日祝日OK

▼パート・アルバイト可

▼借入方法:振込or全国コンビニ・銀行ATM

▼限度額:1万円~800万円まで

▼スマホATM取引(カードレスでセブン銀行・ローソン銀行ATMから借入・返済が可能)

⇒貸付条件はこちら

アイフルの審査・融資スピードは業界でもTOPクラスの「最短18分※」なので急いでお金を借りたい方におすすめです。

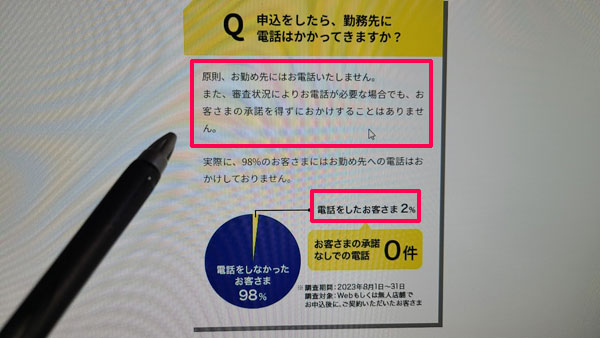

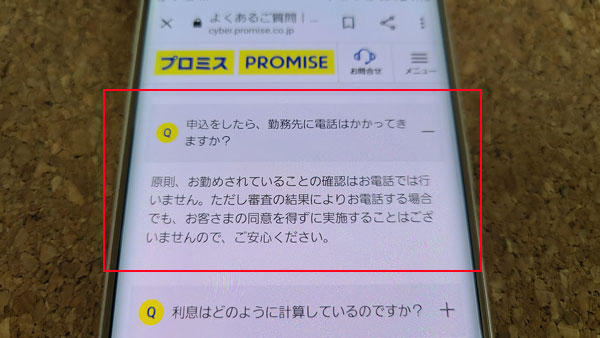

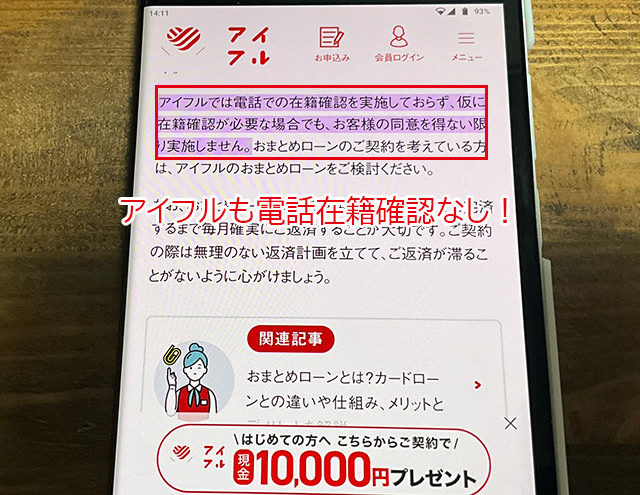

また、アイフルの審査では原則「在籍確認の電話なし(職場への電話連絡なし)」、そしてWEB完結にも対応しており、申し込み~契約までスマホだけで完結するので内緒でお金を借りたい方にもおすすめできる大手消費者金融です。

※アイフルでは99.7%職場への在籍確認の電話を行っていない。

<調査期間> 2023年4月1日~5月31日。<調査対象> WEBもしくは無人店舗で申込み後、契約した方。参照先

また、アイフルは「スマホATM取引」にも対応しているので、全国のセブンイレブン、ローソンにあるATMをスマホアプリを利用してカードレスで借入・返済を行えます。

さらに、「初めてのご契約の方なら最大30日間利息0円」「24時間365日即時振込※」などアイフルは業界TOPクラスのカードローンを提供しており、2024年オリコンランキング「顧客満足度1位」を獲得しているのでおすすめです。

| 審査時間 | 最短18分※ |

| 融資スピード | 最短18分※ |

| 無利息期間サービス | 初めてのご契約の方なら最大30日間利息0円 |

| 金利 | 3.0%~18.0% |

| 限度額 | 1~800万円※ |

- アイフルがおすすめな人

-

▼融資を急いでいる方・即日融資を希望する方

▼職場への在籍確認の電話を避けたい方

▼30日間無利息期間サービスを利用したい方

▼郵便物なしWEB完結で申し込みたい方

▼全国の大手銀行ATMやコンビニATMが使える消費者金融を探している方

30日間無利息・即日融資可能

24時間365申込可

※最短18分審査・最短18分融資について:申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

※限度額について:利用限度額50万円超、または他社を含めた借入金額が100万円超の場合は源泉徴収票など収入を証明するものが必要。

※24時間365日即時振込について:受付時間によっては、振り込みが翌営業日となる場合があります。

3位:アコムは最短10秒振込・自動契約機の台数もTOPクラス

アコムのおすすめポイント

▼30日間利息0円

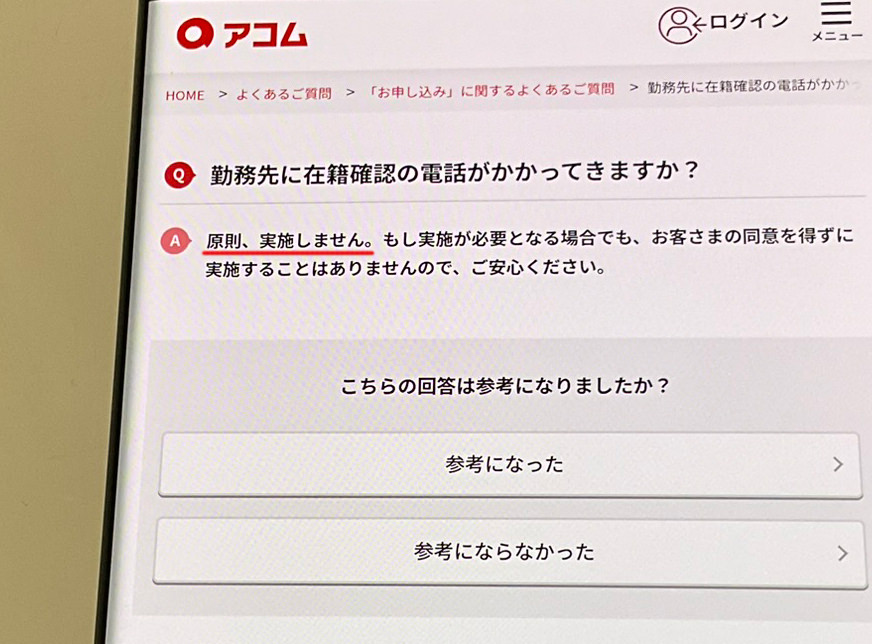

▼原則、お勤め先へ在籍確認の電話なし

▼スマホ・PCから24時間365日申込み可

▼土日祝日OK

▼借入方法:振込or全国コンビニ・銀行ATM

▼全国にあるアコムの自社ATMなら手数料無料で借入・返済が可能

▼三菱UFJ銀行と同じグループ企業

アコムも業界最大手の消費者金融の1つでテレビCMでも有名ですね。アコムも最短20分融資※、無利息期間サービス30日間、スマホATM取引(カードなしでセブン銀行ATMで借入・返済だできる)など、たいへん便利なカードローンを提供しています。

さらにアコムの場合、楽天銀行の口座を持っている方なら、最短10秒で振込される点もメリットの1つです。

アコムの自社ATMとアコムの自動契約機(むじんくん)の台数は、他の大手消費者金融と比べて多いですし、三菱UFJ銀行のATMや全国のコンビニATMも利用できるのでとても利便性が高いカードローンです。

また、アコムではカードローン機能が付いたクレジットカード「ACマスターカード」も人気ですので、クレカの発行を検討している方にもおすすめです。

| 審査時間 | 最短20分※ |

| 融資スピード | 最短20分※ |

| 無利息期間サービス | 30日間 |

| 金利 | 3.0%~18.0% |

| 限度額 | 1~800万円 |

30日間無利息・即日融資可能

- アコムがおすすめな人

-

▼即日融資が可能な消費者金融を探している方

▼自社ATM・自動契約機の数が多い便利なカードローンをお探しの方

▼カードローンとクレジットカードの発行を両方検討したい方

▼大手銀行と同じグループの安心できる消費者金融を探している方

▼三菱UFJ銀行ATMで借入・返済をしたい方

▼ATM手数料無料でキャッシングしたい方

<最短20分審査・最短20分融資について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

4位:レイクは選べる無利息期間がポイント

レイクのおすすめポイント

▼選べる無利息期間サービス

▼スマホ・PCから24時間365日申込み可

▼土日祝日OK

▼借入方法:振込or全国コンビニ・銀行ATM

▼SBI新生銀行銀行と同じグループ企業

SBI新生銀行銀行と同じグループ企業である「レイク」は、最短15秒審査、最短25分のカードローンを提供しています。

レイクの最大の特徴は、「365日無利息」「60日無利息」の無利息期間サービスを提供しています。

無利息期間サービスを提供している消費者金融のほとんどが「30日間」ですが、レイクの場合は、それを大幅に上回る365日となっています。

無利息期間を最大限利用し、融資を急いでいる方はレイクがおすすめです。

| 審査時間 | 最短15秒 |

| 融資スピード | 最短25分※ |

| 無利息期間サービス | 365日無利息、60日無利息 |

| 金利 | 4.5%~18.0% |

| 限度額 | 1~500万円 |

- レイクがおすすめな人

-

▼365日間無利息に魅力を感じる方

▼融資スピードが速い消費者金融を探している方

▼電話による在籍確認なしの消費者金融を探している方

※レイクの融資時間・無利息期間・貸付条件については本ページ最下段をご覧ください。

※レイクの在籍確認について:在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

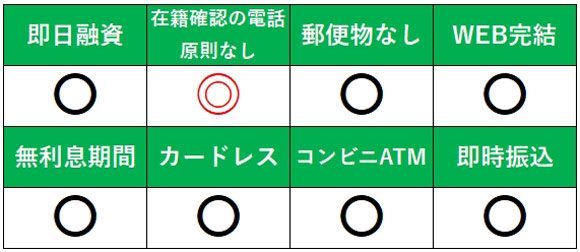

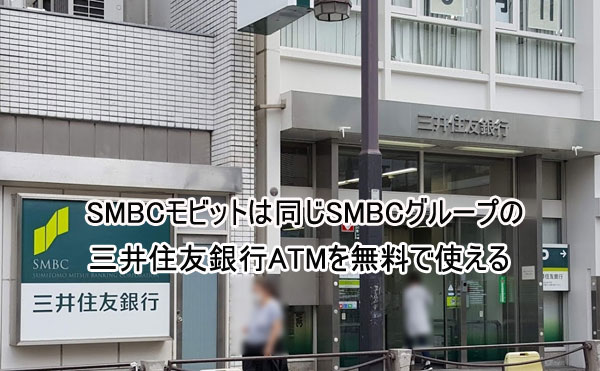

5位:SMBCモビットのWEB完結なら郵便物・職場への電話連絡なし

SMBCモビットのおすすめポイント

▼WEB完結なら職場への電話連絡なし

▼スマホ・PCから24時間365日申込み可

▼土日祝日OK

▼借入方法:振込or全国コンビニ・銀行ATM

▼カードローンの利用でVポイントが貯まる

▼三井住友銀行と同じグループ企業

SMBCモビットの「WEB完結申込」なら、「郵便物なし」「職場への電話連絡なし」でカードローンを契約することが可能です。

審査スピードは最短15分※、審査完了後は、最短3分で振込※可能なので、即日融資を希望する方におすすめです。

また、SMBCモビットは全国の三井住友銀行のATMを無料で利用できる点もポイントです。

| 審査時間 | 最短15分※ |

| 融資スピード | 即日融資可能※ |

| 無利息期間サービス | なし |

| 金利 | 3.0%~18.0% |

| 限度額 | 1~800万円 |

| 詳細 | 詳細はこちら |

- SMBCモビットがおすすめな人

-

▼申し込んだ当日に融資を受けられる消費者金融をお探しの方

▼大手消費者金融でお金を借りたい方

▼三井住友銀行のATMを利用して借入・返済をしたい方

▼コンビニでローンカードを受け取りたい方

<最短15分審査・3分振込・即日融資について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

ダイレクトワンは独自の審査基準・55日間無利息

ダイレクトワンは中堅の消費者金融ですが、銀行グループで大手に引けを取らないカードローンを提供しており、当サイトでランキング急上昇中です。

ダイレクトワンのおすすめポイント

▼55日間利息0円(お得)

▼スマホ・PCから24時間365日申込み可

▼夜間も借入可能

▼全国から申し込み可能可

▼借入方法:振込or全国コンビニ・銀行ATM

▼審査スピード:◎

▼安心のスルガ銀行グループ

ダイレクトワンは、スルガ銀行グループの中堅の消費者金融です。ダイレクトワンは全国から申し込みが可能で、即日融資にも対応、無利息期間サービスは最大55日となっており、大手消費者金融に引けを取らないカードローンを提供しています。

ダイレクトワンは、独自の審査基準で審査を行うので、大手消費者金融の審査に通らなかった方にもおすすめです。

| 審査時間 | 最短30分 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | 55日間 |

| 金利 | 3.0%~18.0% |

| 限度額 | 1~300万円 |

55日間無利息

24時間365申込可

- ダイレクトワンがおすすめな人

-

▼大手と違った審査基準の中小消費者金融を探している方

▼即日融資を希望する方

▼安心して利用できる中堅消費者金融を探している方

▼55日間無利息サービスに魅力を感じる方

▼銀行グループの中小消費者金融を探している方

メルペイスマートマネーは審査時間最短10分!上限金利15.0%!利息キャッシュバックあり

メルペイスマートマネーは、フリマアプリ「メルカリ」で申し込みができる少額融資サービスです。

メルペイスマートマネーは、他の消費者金融のように、個人情報機関の情報や、本人の属性で審査をするのですが、それに加えて、「メルカリ」の利用実績も審査の対象になっていますので、メルカリのヘビーユーザーにおすすめです。

また、メルペイスマートマネーは他の消費者金融に比べて上限金利が低く設定されており15%になっています。(大手消費者金融はほとんどが18%)

メルペイスマートマネーで借り入れできる方は以下の条件を満たした方です。

・引き落とし用の銀行口座を登録済みであること

・本人確認(eKYC)済みであること

・「メルペイスマートマネー」の審査に通過していること

メルカリの利用状況によって、金利が優遇されることもあるので、メルカリの利用実績に自信がある方には、メルペイスマートマネーはおすすめです。

| 審査時間 | 最短10分 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | 利息キャッシュバックあり |

| 金利 | 3.0%~15.0% |

| 限度額 | 1,000円~20万円 |

- メルペイスマートマネーがおすすめな人

-

▼審査スピードが速いローンを探している方

▼メルカリユーザーで利用実績がある方

▼大手消費者金融よりも低金利なローンを探している方

▼本人確認(eKYC)済みの方

セントラルは48年以上の歴史がある老舗の消費者金融

セントラルは愛媛県に本社を置き、東京都、神奈川県、埼玉県、大阪府、岡山県、愛媛県、香川県、高知県に店舗・ATMを展開する中堅の消費者金融で、48年以上の歴史がある老舗の貸金業者です。

セントラルは中小の消費者金融としてはめずらしく自社ATM、自動契約機(セントラルくん)を用意しております。さらにセブン銀行のATMを利用できますので、セントラルの店舗が近くにない方でも、全国から申し込むことが可能です。

即日融資も可能で、30日間無利息サービスも展開していますので、中小の消費者金融をお探しの方にはセントラルはおすすめです。

| 審査時間 | – |

| 融資スピード | 最短即日融資 |

| 無利息期間サービス | 30日間 |

| 金利 | 4.8%~18.0% |

| 限度額 | 1~300万円 |

⇒セントラル(消費者金融)の審査は柔軟?在籍確認は?カードローン特徴

オリックス・クレジット「ORIX MONEY」はオリックスグループの特典が魅力

オリックス・クレジット「ORIX MONEY(オリックスマネー)」の審査時間は最短60分となっており、大手消費者金融の最短20分融資には劣るものの、審査スピードはTOPクラスです。

ORIX MONEYは、カードなし・郵便物なしのアプリ型で申し込むこともできますので、内緒で借入れしたい方にもおすすめです。

ORIX MONEYはカードがなくても、スマホに公式アプリをインストールすることで、セブン銀行ATM・ローソン銀行ATMで借入・返済が可能なので便利です(スマホATM取引)。

また、ORIX MONEYの利用者は、オリックスレンタカーやオリックスカーシェア、カーリースなど無料・安価で使えるオリックスグループの特典を受けることができます。

中堅の消費者金融をお探しで、オリックスグループの特典に魅力を感じる方は、オリックス・クレジット「ORIX MONEY(オリックスマネー)」はおすすめです。

| 審査時間 | 最短60分 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | なし |

| 金利 | 1.5%~17.8% |

| 限度額 | 10万円~800万円 |

⇒オリックス・クレジットVIPローンカードの審査難易度は?審査時間・申込流れ

au PAY スマートローンはauのスマホを契約していなくても利用可能

auフィナンシャルサービス株式会社という消費者金融(貸金業を営む会社)が提供しているローンサービスが「au PAY スマートローン」です。

au PAY スマートローンを利用するにはau IDが必要になるのですが、auのスマホを契約してない方でも無料でIDを取得することができます。

au PAY スマートローンは借入したお金をau Pay残高にチャージすることもできますし、ご利用の銀行口座へ、手数料無料で振り込みキャッシングすることも可能です。

また、au PAY スマートローンで借りたお金をau Pay残高にチャージし、それでお買い物等をすると「Pontaポイントが貯まる」点も大きなメリットです。

| 審査時間 | 最短30分 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | なし |

| 金利 | 2.9%~18.0% |

| 限度額 | 100万円 |

LINEポケットマネーならメッセージアプリ「LINE」で気軽に借りることができる

LINEポケットマネーは、LINE Credit株式会社という消費者金融が提供しているローンサービスで、日本国民の利用者が非常に多いメッセージアプリ「LINE」を利用して手軽に借り入れを行うことができます。

LINEポケットマネーで借りたお金は「LINE Pay」にチャージされますので、普段からお買い物などをしたときにLINE Payで決済している方におすすめです。

もちろん、LINE Payにチャージしたお金を銀行ATMから引き出すことも可能ですので、現金が必要な時でもLINEポケットマネーは便利に使えます。

また、LINEポケットマネーには最大30日間のキャッシュバックサービスありますので、そこに魅力を感じる方にもおすすめです。

審査に関しては、LINEポケットマネーの場合、通常の消費者金融と違い、信用情報機関の情報、本人の属性のほかに、スコアリングサービス「LINEスコア」を活用した審査になります。

審査申し込みは、LINEアプリの「ウォレット」メニューの「ポケットマネー」から行うことができ、審査結果は「LINEトーク」で確認できます。

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | 最大30日間キャッシュバックサービス |

| 金利 | 3.0%~18.0% |

| 限度額 | 3万円~300万円 |

dスマホローンは「d払い」ユーザーにおすすめ

dスマホローンは「株式会社NTTドコモ」が提供するローンサービスで、ドコモ所定の携帯回線契約を締結している方またはdアカウントを保有されている方が利用できます。

スマホをドコモで契約していなくても、dアカウントは無料で簡単に作ることができます。

dスマホローンは、24時間365日「d払い」残高に借入額をサクっとチャージすることができますので、契約したらすばやくお金を借りることが可能です。

また、「d払いアプリ」から簡単に「dスマホローン」を利用することができるので、カードや借入専用にアプリをダウンロードする必要もありません。

現金を借りたいときは、全国のセブン銀行ATMからスマホATM取引で、カードなしでキャッシングすることもできるので、「d払い」利用者でなくても便利に借入・返済が可能です。

dスマホローンは、ドコモの回線や、dカードの契約状況などに応じて「最大3.0%」の金利優遇もありますので、特にドコモユーザーにおすすめのローンサービスです。

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | なし |

| 金利 | 3.9%~17.9% |

| 限度額 | 1万円~300万円 |

フタバは他社借入件数が4社以内なら申し込み可能な消費者金融

フタバは東京都千代田区にある小規模な消費者金融ですが、全国から申し込みが可能です。

フタバの大きな特徴は「他社借入件数が4社以内」なら申し込みが可能な点です。大手消費者金融の場合、他社借入件数が4社もあったらその時点で審査に落ちてしまう可能性が高いですが、フタバはしっかり審査してくれます。

そのうえ、即日融資可能、30日間の無利息期間サービスも提供しているので、融資を急いでいる方にもフタバはおすすめです。

ただ、フタバの場合、大手消費者金融が提供しているカードローンのように限度額内ならいつでも借入・返済ができるわけではなく、審査により限度額が設定されると、1度に限度額全額が口座に振り込まれます。

再度借りたくなったら、再度フタバの審査に申し込むことになりますが、これは中小規模の消費者金融ではオーソドックスな借入方法です。

他社借入件数が多めの方には「フタバ」はおすすめの消費者金融です。

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | 30日間 |

| 金利 | 1~10万円未満:14.959%~19.945% 10~50万円:14.959%~17.950% |

| 限度額 | 1万円~50万円 |

⇒キャッシング「フタバ」の審査は柔軟!在籍確認は?申込の流れ

ファミペイローンはFamiPay残高に直接チャージすることが可能

2019年7月に登場したファミペイ(FamiPay)は、ファミリーマートが提供するスマホ決済サービスですが、「ファミペイローン」というローンサービスも提供しています。

ファミペイローンを提供している「株式会社ファミマデジタルワン」は消費者金融(貸金業者)として登録番号「関東財務局長(1)第01525号」を取得しており、日本貸金業協会の会員「第006200号」です。

ファミペイローンは申込~返済まですべてアプリで完結することができ、借入は振り込み融資はもちろん、FamiPay残高に直接チャージすることも可能です。

また、ファミペイローンの借入可能額は1,000円単位(多くのローンサービスは1万円単位)なので、必要な額だけ借りることができます。

借りたお金をFamiPayにチャージして買い物するとポイントが貯まり、ファミリーマートで1ポイント1円として利用できるので、ファミリーマートを定期的に利用する方におすすめです。

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | 最大60日間実質無料(ポイント還元) |

| 金利 | 0.8%~18.0% |

| 限度額 | 1万円~300万円 |

アムザは日本貸金業協会に加入している消費者金融

アムザは福岡市中央区の小規模な消費者金融(街金)ですが、しっかり金融庁に登録され、日本貸金業協会にも加入(会員:第006007号)している貸金業者です。

アムザのフリーローンは、上限金利「20.0%」で大手消費者金融よりも高い設定になっていますが、独自の審査基準で、他の貸金業者の審査に通らない方に人気となっています。

過去に金融事故を起こした方でも、現在の状況、返済能力を重視して審査してくれますので、審査に自信がない方にアムザはおすすめです。

アムザでは、フリーローンだけでなく「レディースローン」「学生ローン」「法人ローン・個人事業主向けローン」「不動産担保ローン」「住宅・マンションリフォーム支援ローン」「My カーローン」も提供しているので、該当するものがあれば問い合わせしてみてください。

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | なし |

| 金利 | 15.0%~20.0% |

| 限度額 | 5万円~100万円 |

プランネルは日本文化センターグループの消費者金融

プランネルは、テレビショッピングで有名な日本文化センターと同じグループの消費者金融で、登録番号は「東京都知事(13)第07439号※2025年7月現在」、日本貸金業協会の会員(第002797号)です。

大手消費者金融のように20分審査、即日融資などのサービスを行っていませんが、中小消費者金融ならではの審査基準で、大手では借りられない方にプランネルは人気を集めています。

プランネル「フリーローン300」の大きな特徴は、85歳まで申し込み可能な点です。ほとんどの消費者金融が65歳前後までしか借りることができない中、85歳というのは群を抜いています。

もちろん、85歳でも安定収入がないと審査に通過できませんが、プランネルの場合は年金収入があれば申し込めます。

プランネルは、高齢の方におすすめできる消費者金融です。

| 審査時間 | 最短で翌営業日 |

| 融資スピード | – |

| 無利息期間サービス | なし |

| 金利 | 4.5%~18.0% |

| 限度額 | 10万~300万円 |

⇒プランネル フリーローン300の審査難易度は?審査時間・融資までの流れ

いつもは高知県の消費者金融ですがWEBから申込可能!60日間無利息

消費者金融「いつも」は高知市にある地域密着型の街金ですが、WEBで全国から申し込みが可能です。

もちろん「いつも(株式会社K・ライズホールディングス)」は登録されている正規の消費者金融で日本貸金業協会にも加盟しているので安心して利用することができます。

いつもの口コミを見ると、大手消費者金融でお金を借りられない方の最終手段として利用する方や、過去に債務整理をして他で借りられない方も審査に通った実績があるようです。

もちろん、返済能力がない方は「いつも」の審査に通ることはできませんが、過去よりも現在の状況を重視して審査してくれるようです。

60日間の無利息サービスや即日融資可能など、審査以外でも魅力的なローンを提供しているので、特に高知市にお住まいの方には「いつも」はおすすめです。

| 審査時間 | 最短30分 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | 最大60日間 |

| 金利 | 4.8%~20.0% |

| 限度額 | 1万円~500万円 |

ニチデンは最大100日間の無利息期間がある奈良の消費者金融

ニチデンは審査時間最短10分、即日融資可能、無利息期間は最大100日のフリーローンを提供している奈良県の消費者金融です。

ニチデンの融資対象地域は、大阪・奈良・和歌山・滋賀・三重・京都・兵庫となっており、全国から申し込みはできませんが、フリーローンのスペックは非常に高いので、対象地域の方にはおすすめの消費者金融です。

ニチデンは、大手消費者金融では行っていない「訪問貸付」も行っているので、近くにおカフェやホテルのロビーなどで現金手渡しにて借入することも可能です。

金利も「17.52%」となっており、ニチデンは大手消費者金融に比べて低金利になっています。

| 審査時間 | 最短10分 |

| 融資スピード | 即日融資可能 |

| 無利息期間サービス | 最大100日間 |

| 金利 | 7.3%~17.52% |

| 限度額 | 50万円まで |

⇒ニチデン フリーローン審査申込方法・流れ【訪問貸付(手渡し)も可能】

エイワは北海道から熊本まで全国展開している消費者金融

アコムやプロミスのようにエイワは有名な消費者金融ではありませんが、全国に25店舗展開している中堅の消費者金融です。

・北海道(札幌店)

・宮城県(仙台一番町店)

・神奈川県(横浜店、大和店、平塚店)

・東京都(蒲田店、八王子店、錦糸町店、池袋店)

・埼玉県(大宮店、新所沢店)

・千葉県(千葉店)

・茨城県(水戸店)

・栃木県(小山店)

・新潟県(新潟店)

・山梨県(甲府店)

・静岡県(静岡店)

・愛知県(名古屋店)

・大阪府(梅田店、茨木店)

・兵庫県(神戸元町店)

・岡山県(岡山店)

・福岡県(小倉店、博多店)

・熊本県(熊本店)

エイワの大きな特徴は、対面式の審査を行う点です。昨今はスマホだけで申し込みや契約、借入・返済が完結する消費者金融が多い中、対面式を採用しているエイワはめずらしい消費者金融と言えます。

大手消費者金融のように、勤務先や年収、他社の借入状況、過去の金融事故履歴などで、機械的に審査され、落ちてしまうと納得できない部分も多いのではないでしょうか。

その点、エイワの場合、きちんと目を見て会話ができるので、書類上だけではわからなかった人柄やその人の背景なども考慮し、信頼関係を築くことも可能なので、他の消費者金融の審査に通らなかった方もチャンスがあります。

エイワの店舗が近い方で、対面式で審査に申し込んでみたい方にはおすすめの消費者金融です。

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | なし |

| 金利 | 融資額10万円未満:19.9436% 融資額10万円以上:17.9507% |

| 限度額 | 1万円~50万円 |

ベルーナノーティスはベルーナのグループの消費者金融!80歳まで即日借入可能!高齢者におすすめ

ベルーナノーティスは、通信販売のベルーナのグループ会社「株式会社サンステージ」が提供しているカードローンです。

消費者金融としても知名度は低いかもしれませんが、東証プライム上場企業であるベルーナのグループ会社なので安心感があります。

ベルーナノーティスのカードローンの特徴は「最短30分・24時間以内融資」「何度でも14日間無利息」「80歳まで借入可能」な点です。

他の消費者金融の無利息期間サービスは、初回の借入時のみのサービスがほとんどですが、ベルーナノーティスは14日間何度でも使える無利息期間サービスを提供しています。

また、他の消費者金融は上限の年齢が65歳前後が多い中、ベルーナノーティスは80歳まで借入可能となっていますので高齢者におすすめです。

さらにベルーナノーティスは配偶者貸付と言って、収入がない専業主婦の方でも夫(配偶者)の年収と合算して審査に申し込むことができます※総量規制の例外貸付け。

| 審査時間 | 最短30分 |

| 融資スピード | 最短24時間以内 |

| 無利息期間サービス | 何度でも14日間 |

| 金利 | 4.5%~18.0% |

| 限度額 | 1万円~300万円 |

- ベルーナノーティスがおすすめな人

-

▼大手企業と同グループの安心できる消費者金融を探している方

▼高齢者が利用できる消費者金融カードローンを探している方

▼新規だけでなく何度でも利用できる無利息サービスを提供している消費者金融を探している方

▼専業主婦が利用できる「配偶者貸付」を提供する消費者金融を探している方

AZは京都市の消費者金融 最短30分審査・即日融資可能

AZ株式会社は、京都市下京区にある街金で、登録番号「京都府知事(6)第03407号※2025年7月現在」、日本貸金業協会会員「第005562号」の正規の消費者金融です。

AZが提供しているフリーローンは最短30分審査、即日融資可能です。申し込み方法は「インターネット申し込み」「AZ店頭窓口」「電話」「FAX」で、審査可能な時間帯は平日は9:00~19:00(水曜日は18:30)、土曜日:9:00~17:00となっています。

即日融資を希望する方は、AZの場合、融資は口座振り込みで行われるため、平日14時くらいまでには契約を済ませておくようにしてください。

弊社で集めたAZの口コミを見ると「クレカ審査で通らない属性だがAZには通った」「債務整理後だが審査に通った」などがある一方、「ブラック属性だと否決される」「4年前に債務整理。審査に通らなかった」などありました。

AZの場合、過去に金融事故があるとその時点で審査に落ちることはなさそうですが、返済能力がない方は審査に通ることはできません。

AZは、現在の状況を見てしっかり審査してくれる消費者金融のようです。

| 審査時間 | 最短30分 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | なし |

| 金利 | 7.0%~18.0% |

| 限度額 | 1万円~200万円 |

ハローハッピーは大阪市浪速区の消費者金融

ハローハッピーは大阪市浪速区の小規模な消費者金融(街金)です。設立が2007年なのでハローハッピーは比較的新しい貸金業者ですが、貸金業の登録番号も取得しており、金融庁の登録貸金業者情報検索入力ページで調べることが可能です。

審査スピードは最短即日で、ハローハッピーに来店できる方は、手渡しで当日にお金を借りることができます。

ハローハッピーに来店できない方は、振込融資になるので、入金までに2日~3日程度時間がかかります(ハローハッピーに電話確認済み)。

ハローハッピーの審査難易度は「債務整理をした方でも審査に通った」「総量規制ギリギリの状態だけどお金を貸してくれた」などの口コミがネット上でも確認できますので、小規模な消費者金融ならではの独自審査を行ってくれます。

ハローハッピーは過去に債務整理を行った方や、大阪市浪速区の店舗に直接来れる方におすすめの消費者金融です。

| 審査時間 | 最短即日 |

| 融資スピード | 来店できれば即日融資可能 |

| 無利息期間サービス | なし |

| 金利 | 10.0%~18.0% |

| 限度額 | 100万円 |

フクホーは過去よりも現状を審査してくれる消費者金融

フクホーは創業「1967年」、設立「1970年」の歴史がある小規模な消費者金融で「大阪市浪速区」に店舗を構えている街金です。

加盟団体は「日本貸金業協会」「株式会社日本信用情報機構」「大阪商工会議所」で、しっかり貸金業の登録もしていますので、フクホーは安心して利用できる消費者金融と言えます。

フクホーの「フリーキャッシング」は、「最短即日融資可能」「全国から申し込めるので来店不要」、さらに審査については「過去に債務整理を行った場合でも利用できる」と公式ページの「よくある質問」にも記載されています。

審査の際は「自宅や勤務先に電話をすることはない」ので、内緒でローンを組みたい方にもフクホーはおすすめです。

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | なし |

| 金利 | ①7.3%~20.0% ②7.3%~18.0% ③7.3%~15.0% |

| 限度額 | ①5万円~10万円未満 ②10万円~100万円未満 ③100万円~200万円 ※新規申込の場合の初回契約は50万円まで |

サクっと!ちょいカリは短期・少額融資専門の消費者金融

「サクっと!ちょいカリ」は、短期・少額融資専門の貸付サービスで、東京都町田市にあるお魚通販.com 株式会社という消費者金融業者です。

サクっと!ちょいカリを運営する「お魚通販.com 株式会社」は、貸金業の他に、古物営業の許可も取得(東京公安委員会許可店第308841707262)し、ギフト券の買取サービスなども行っています。

サクっと!ちょいカリの貸付限度額は「50万円まで」と低いですが、融資スピードは大手消費者金融よりも早く「最短10分」となっております。

スマホで申し込むことができ、全国対応なので、町田市付近にお住まいでなくても「サクっと!ちょいカリ」を利用してお金を借りることは可能です。

大きな額を借りる予定がなく、審査スピード・融資スピードが速い、中小消費者金融を探している方は、サクっと!ちょいカリを検討してみてください。

| 審査時間 | 最短10分 |

| 融資スピード | 即日融資可能 |

| 無利息サービス | なし |

| 金利(実質年率) | 18.00%~20.00% |

| 利用限度額 | 50万円まで(初回は5万円まで) |

アローの仮審査は最短45分 WEB完結可能

アローは、名古屋市に本社を構えている中小規模の消費者金融です。アローの専用アプリを使ってWEB完結・来店不要・郵便物なしで全国から申し込みが可能となっています。

アローの公式サイトには審査は最短45分と記載されていますが、これは1次審査なので、本審査が完了するのには数日時間がかかります。さらに融資までは1週間程度かかることもあるようです(アローに電話確認済み)。

ただアローの審査は、大手消費者金融と違って「書類上だけで自動的に審査に落ちる」ということはせずに、時間をかけてじっくり申込者の現状や返済能力を審査してくれるので、大手消費者金融でお金を借りられない方の最終手段として利用するのにおすすめな消費者金融です。

| 審査時間 | 1次審査は最短45分 |

| 融資スピード | 即日の融資は不可 |

| 無利息期間サービス | なし |

| 金利 | 15.0%~19.94% |

| 限度額 | 200万円まで |

⇒消費者金融「アロー」フリーローンの審査は甘い?融資までの流れ

スペースは大阪に店舗を構える小規模な消費者金融

スペースは、大阪に店舗を構える小規模な消費者金融ですが、全国から申し込み可能です。審査・融資スピードは最短で即日可能ですが、これは審査がスムーズにいったときの話で、ほとんどの場合は翌日以降になります。

それはなぜかというと、スペースに申し込んでくる人は、ほとんどが大手消費者金融の審査の通らなかった方、債務整理をした方、延滞をした方だからです。このような金融事故の経験がある方(ブラックの方)は、スペースは時間をかけて慎重に審査するのです。

ただ、審査に時間がかかるというだけで、金融事故の経験がある方(ブラックの方)でも、大手消費者金融のように門前払いせず、スペースはしっかり審査してくれます。

以下に当てはまる方は、消費者金融「スペース」を検討してみてください。

・他社借入額が多い

・過去に債務整理をしたことがある

・過去に延滞したことがある

・現在他社で延滞中である

・収入が不安定である

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | なし |

| 金利 | 5.0%~18.0% |

| 限度額 | 1万円~500万円 |

キャネット(北海道)は神金融と呼ばれる消費者金融

キャネット(北海道)は、本店が札幌にあり、その他にも「札幌駅前店」「旭川店」「函館店」「五稜郭店」「帯広店」「苫小牧店」と合計7店舗を展開している消費者金融です。

ほかにもキャネットは京都に本社のある通称「関西キャネット」、鹿児島に本社のある通称「九州キャネット」がありますが、別の企業になります。

5ch、google、その他ネット上で、北海道キャネット利用者の口コミを見ると「自己破産の経験があるがキャネットから借りることができた。」「他で借りられなかったけどキャネットの審査に通った」など、過去に金融事故の経験がある方でも審査に通た実績があります。

キャネット(北海道)の審査スピードは最短30分、店舗に足を運べる方なら即日融資も可能なので、北海道にお住まいで、キャネットの店舗に近い方は検討してみてください。

| 審査時間 | 最短30分 |

| 融資スピード | 店頭申込時は即日可能 |

| 無利息期間サービス | なし |

| 金利 | 年15.0%~20.0% |

| 限度額 | [新規利用の方]5万円~50万円 [取引実績のある方]5万円~300万円 |

⇒キャネット(北海道・札幌)審査は緩い?口コミやローン申込概要

エクセルは博多・久留米・小倉の消費者金融

エクセルは福岡県福岡市博多区に本店があり、久留米支店、小倉支店と2つの支店を持っている消費者金融です。

エクセルの口コミを確認すると、「債務整理してた過去があるけどエクセルで借りられた」「現在4社借りているけどエクセルの審査は可決でした。」など、大手で借りられない属性の方にも貸し付けを行っているようです。

審査時間は最短30分ですが、即日融資は直接エクセルの店舗に来れる方のみになります。

エクセルの博多本店は「福岡県福岡市博多区博多駅前2-5-10 TKビル9階」、久留米支店は「福岡県久留米市東町38-19 富太屋ビル3階」、小倉支店は「福岡県北九州市小倉北区紺屋町5番5号 小倉パークビル4階4-2」になっていますので、ご自宅が店舗に近いブラック属性の方はフリーキャッシングに申し込んでみてください。

| 審査時間 | 最短30分 |

| 融資スピード | 店舗手続きなら即日融資可能 |

| 無利息期間サービス | なし |

| 金利 | 年12.0%~20.0% |

| 限度額 | 1万円~50万円 |

⇒エクセル フリーキャッシング【口コミ】福岡県博多の金融業者

日本ファイナンスは山口県(下関・宇部・周南)の消費者金融

日本ファイナンスは、山口県宇部市、周南市、下関市に店舗を構える消費者金融です。

日本ファイナンスのおすすめポイントは独自審査を行っている点で、口コミを見ると、「総量規制ギリギリまで貸してくれる点」「在籍確認がない場合がある」「任意整理中でも貸してくれた」など普通の消費者金融では借入不可な属性の方でも審査に通過できた実績があります。

日本ファイナンスの審査時間は最短即日で、山口県にある3店舗に行くことができれば、即日融資も可能です。

| 審査時間 | 最短即日 |

| 融資スピード | 下関・宇部・周南の店舗に行ければ即日融資可能 |

| 無利息期間サービス | なし |

| 金利 | 15.0%~20.0% |

| 限度額 | 1万円~300万円 |

ライフティは1000円単位から借入可能!35日間無利息あり

ライフティは、中小規模の消費者金融ではめずらしい「無利息サービス」も提供しており、期間は「35日」です。

また、ほとんどの消費者金融は10,000円単位の借り入れがほとんどですが、ライフティ1,000円単位で借り入れ可能なので、少額を借入したい方や、必要な分だけ借り入れしたい方に向いています。

ライフティのデメリットとしては、審査スピードが遅く、即日融資ができない点、そして在籍確認の電話がある点です。

このデメリットを許容できれば、ライフティは、セブン銀行ATMを利用できるなど、便利なサービスを提供しているので、中小消費者金融で便利なカードローンをお探しの方にはおすすめです。

| 審査時間 | – |

| 融資スピード | 即日融資はできません |

| 無利息期間サービス | 35日間 |

| 金利 | 8.0%~20.0% |

| 限度額 | 1,000円~500万円まで |

アルコシステムは来店不要で即日振込可能

アルコシステムは兵庫県姫路市にある設立1983年の消費者金融で、スピード審査、即日振込で口コミでも人気の高い中小消費者金融です。

アルコシステムは小規模な消費者金融なので、大手とは違った独自審査なのですが、他と違う点は即日振込を行ってくれるところです。

通常の中小消費者金融は、契約書の送付・返送があるので、来店できる方でないと即日融資できないところがほとんどですが、アルコシステムは振込融資を行ってから書類が郵送するので、全国どこにいても即日で借りることが可能なのです。

| 審査時間 | 最短30分程度 |

| 融資スピード | 即日可能 |

| 無利息期間サービス | なし |

| 金利 | 3.0%~20.0% |

| 限度額 | ~50万円 |

プランは「なんば駅」「大阪難波駅」近くの消費者金融

プランは「なんば駅」「大阪難波駅」近くの地域密着型の小規模な消費者金融・街金です。また、梅田にもプランの支店があり、「梅田駅」から徒歩圏内です。

ネット上の「プラン」の口コミを調べましたが「金融事故経験者にとっても審査が柔軟な消費者金融」という印象でした。

プランの「なん店」がある「なんば駅」「大阪難波駅」や、「うめだ店」がある「梅田駅」近くにお住いの方や、お勤めの方で、審査が柔軟な消費者金融をお探しの方にはおすすめです。

| 審査時間 | 最短30分 |

| 融資スピード | 即日融資可能(店舗でに来れる方のみ) |

| 無利息期間サービス | なし |

| 金利 | 15.0~20.0% |

| 限度額 | 1万円~50万円 |

スカイオフィスはJR博多駅近くの小規模な消費者金融

スカイオフィスはJR博多駅駅から徒歩7分の小規模消費者金融・街金です。

ネット上のスカイオフィスの口コミを見ると、任意整理や自己破産をした方でも借りることができたなどの声を見ることができます。

スカイオフィスの審査スピードは最短で30分ですが、来店できる方のみ即日融資が可能になっています。

博多駅近くで独自審査の中小消費者金融をお探しの方には「スカイオフィス」はおすすめです。

| 審査時間 | 最短30分 |

| 融資スピード | 即日可能(店舗でに来れる方のみ) |

| 無利息期間サービス | なし |

| 金利 | 15.0~20.0% |

| 限度額 | 1万円~50万円 |

⇒スカイオフィス(福岡市中央区)の審査は甘い?危ない貸金業者なの?

アストは愛媛県松山市の小規模消費者金融 店舗に行ける方におすすめ

アストは「愛媛県松山市」に店舗を構える小規模な消費者金融で、「アストローン」「アストレディースローン」「自動車ローン」「個人事業主ローン」「不動産担保ローン」を扱っており、全国から申し込むことが可能です。

アストが提供する「アストローン(キャッシング)」「アストレディースローン」は上限金利が「17.9215%」となっており、プロミス以外の大手消費者金融よりも低金利で借りることができます。

アストの審査時間は最短30分で、店舗に来れる方なら即日融資も可能なので、愛媛県松山市に住んでいる方、務めている方におすすめです。

| 審査時間 | 最短30分 |

| 融資スピード | 即日融資可能(来店できる方のみ) |

| 無利息期間サービス | なし |

| 金利 | 14.9285%~17.9215% |

| 限度額 | 5万円~100万円まで(5万円単位)※105万円以上希望の方はアストに要相談 |

⇒アストで借りる!アストローン(キャッシング)の特徴や審査申込方法

エコキャッシングは東京都台東区付近にお住いの方におすすめの消費者金融

エコキャッシングは東京都台東区(最寄り駅:JR御徒町駅・つくばエキスプレス新御徒町駅)に店舗を構える小規模な消費者金融で、十数年以上貸金業を営んでいます。

エコキャッシングは、フリーローン、貸金業法に基づくおまとめローン、ビジネスローン、不動産担保ローンを扱っており、審査時間は通常1時間~2時間程度、来店できる方なら即日融資も可能です。

| 審査時間 | 1~2時間程度 |

| 融資スピード | 即日融資可能(来店できる方のみ) |

| 無利息期間サービス | なし |

| 金利 | 12.0~18.0% |

| 限度額 | 10万円~100万円 |

ユニズムは三重県鈴鹿市にお住いの方におすすめの消費者金融

ユニズムは三重県鈴鹿市に店舗を構える小規模な消費者金融で、昭和52年創業、40年以上もの歴史がある老舗貸金業者です。

「任意整理中でもお金を貸してくれた」「債務整理完済後の状態でも相談に乗ってもらえた」「過去に延滞したことがあるけどユニズムから借りることができた」など大手では借りられない属性の方でも審査に通ったという口コミが多い消費者金融です。

大手消費者金融の審査に通らない方で、三重県鈴鹿市近辺で消費者金融を探している方にはユニズムはおすすめです。

| 審査時間 | 最短即日 |

| 融資スピード | 最短で即日融資可能 |

| 無利息期間サービス | なし |

| 金利 | 15.0%~20.0% |

| 限度額 | 100万円まで |

ユニーファイナンスは低金利の小規模消費者金融を探している方におすすめ

ユニーファイナンスの無担保ローンは、金利が「12.0%~17.95%」となっており、アコムやアイフル、SMBCモビットなど、大手消費者金融よりも低金利になっています(プロミス以外)。なるべく低金利の小規模消費者金融をお探しの方に「ユニーファイナンス」はおすすめです。

またユニーファイナンスは小規模消費者金融にはめずらしく「FITカード」というローンカードを発行しており、全国のプロミスATMを利用してキャッシングすることができます。

ユニーファイナンスとの契約はセブンイレブンのマルチコピー機を利用して行えますし、来店も不要なのでとても便利です。

| 審査時間 | 最短即日 |

| 融資スピード | 翌営業日(カードが届く前の振込融資) |

| 無利息期間サービス | なし |

| 金利 | 12.0%~17.95% |

| 限度額 | 1万円~300万円まで |

⇒ユニーファイナンスの無担保ローンはFITカードが便利!審査申込の流れ

MOFF(旧キャッシングエニー)は上野駅近くで消費者金融を探している方におすすめ

キャッシングMOFFは、2023年3月に株式会社Any(エニー)から「株式会社MOFF(モフ)」に社名の変更を行った小規模消費者金融で、店舗は台東区にあり上野駅が最寄り駅になります。

MOFF(旧キャッシングエニー)の口コミを見ると「自己破産の経験がある方」「過去にカードローン返済を延滞したことがある方」「大手消費者金融の審査に立て続けに落ちてしまった方」でも審査に通ったという声をたくさん見つけられます。

MOFFの「1dayダイレクトローン」は、最高金利が「20.0%」とっており、大手消費者金融よりも高金利になっていますが、独自審査を行っており、他で借りられなかった方でもチャンスがあります。

独自審査をしてくれる消費者金融をお探しの方で、上野駅近辺の店舗に来店できる方にはキャッシングMOFFはおすすめです。

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間サービス | なし |

| 金利 | 15.0%~20.0% |

| 限度額 | 1万円~100万円 |

⇒キャッシングMOFF(旧エニー)の審査は甘い?口コミや申込から融資までの流れ

アルクは大阪梅田付近で小規模な消費者金融を探している方におすすめ

アルクは大阪梅田に店舗を構える消費者金融で、地下鉄の西梅田駅やJR大阪駅、北新地駅からのアクセスが便利です。

アルクは過去に金融事故を起こした方や、多重債務の方でも審査に申し込むことができますが、現在進行形で他社の返済を延滞した方は申込対象になりません。

現在の返済能力に不安がある方は、アルクの審査に申し込まない方が良いでしょう。

ただ、アルクの金利は大手消費者金融なみに低いですし、店舗(大阪市北区梅田1-3-1-200 大阪駅前第一ビル2階14号)に来られる方なら、即日融資も可能なので、梅田付近にお住いの方やお勤めの方にはおすすです。

| 審査時間 | 最短即日 |

| 融資スピード | 可能(店舗に来店できる方) |

| 無利息期間サービス | なし |

| 金利 | 10.00%~18.00% |

| 限度額 | 1万円~50万円 |

スピリッツは長堀橋駅・心斎橋付近の方におすすめの小規模消費者金融

スピリッツは大阪メトロ「長堀橋駅」駅近くで店舗を構える小規模消費者金融・街金です。

スピリッツのネット上の口コミを見ると「任意整理を行って返済中でも借りられた」「年収の3分の1付近の借入れがあったけど審査に通った」「延滞した経験があるけどお金を貸してもらえた」など、過去に金融事故を起こした方でも融資を行った実績があります。

スピリッツは基本店頭融資ですが、即日審査・即日融資可能なので、ブラックの方で融資を急いでいる方、長堀橋駅・心斎橋付近で街金を探している方におすすめです。

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日(店頭融資) |

| 無利息期間サービス | なし |

| 金利 | 15.0%~20.0% |

| 限度額 | 5万円~50万円(条件に応じて300万円まで可能) |

⇒スピリッツ キャッシング【来店必須・関西圏限定】土曜も即日借入OK!申込流れ

「株式会社エース」は横浜市保土ヶ谷区付近の小規模な消費者金融。シングルマザーにおすすめ

エース株式会社は、神奈川県横浜市保土ヶ谷区にある小規模な消費者金融です。取り扱っているローンは「フリーローン」「スイッチローン」「シングルマザーローン」です。

消費者金融「エース株式会社」の口コミを見ると、自己破産や任意整理など債務整理をした過去がある方でも審査に通ったという声を見つけることができます。

エース株式会社の「フリーローン」の商品概要は以下になります。

| 審査時間 | 数日 |

| 融資スピード | 数日 |

| 無利息期間サービス | なし |

| 金利 | 7.0%~20.0% |

| 限度額 | 100万円まで |

また、「エース株式会社」の「シングルマザーローン」は、フリーローンに比べて上限金利が8%も低金利になっており、銀行カードローンに比べても有利な借入れが可能となっております。

▼エースのシングルマザーローン

| 金利 | 年7.0%~12.0% |

| 限度額 | 20万円まで |

| 担保 | 連帯保証人1名、または必要費応じて動産または不動産が必要となる場合あり。 |

担保、または保証人が必要になるケースがありますが、有利な借入れをしたいシングルマザーの方はエース株式会社のシングルマザーローンも検討してみてください。

東日本信販は新橋付近で小規模消費者金融を探している方におすすめ

東日本信販株式会社は元々は1978年(昭和53年)に設立された小規模な消費者金融で、設立以来40年以上も続いている老舗ですが、東日本信販はKHK株式会社と社名が変わり、さらに2018年(平成30年)6月には会社分割という形で東日本信販と元の社名に戻っています。

東日本信販の所在地は東京都千代田区内幸町で、最寄りの駅は新橋になります。

アコムやアイフル、プロミス、その他大手消費者金融では決して審査に通過できない方でも、審査に通った実績があります。

新橋駅付近で、独自審査の小規模消費者金融・街金を探している方に東日本信販はオススメです。ただし、審査結果が出るまでに数日かかり、融資まで1週間以上かかる場合もありますでので、急いでいる方は東日本信販以外の消費者金融を探すようにしてください。

| 審査時間 | 数日 |

| 融資スピード | 数日 |

| 無利息期間サービス | なし |

| 金利 | 貸付元金10万円未満の場合:年20.0% 貸付元金10万円以上の場合:年18.0% |

| 限度額 | 1万円~50万円 |

審査通過率が高いおすすめの大手消費者金融ランキング

大手消費者金融のアコム、プロミス、アイフルでは、審査通過率(成約率)を公表しています。この3つの大手消費者金融で、審査通過率が高いのはどこなのでしょうか?ランキングを発表します。

| 1位 アコム |

2位 アイフル |

3位 プロミス |

|

| 2024年4月 | 41.3% | 34.9% | 35.7% |

| 2024年5月 | 42.0% | 36.7% | 36.0% |

| 2024年6月 | 41.7% | 37.0% | 36.2% |

※アコムはマンスリーレポートより引用

※プロミスは月次データより引用

※アイフルは月次データより引用

1位はアコムでどの月も審査通過率は40%台になっています。プロミスとアイフルは僅差で40%台に届いていません。

審査通過率は、その年や月によって、けっこう変化するものなので、ランキングはけっこう入れ替わるのですが、計測した2024年4月~6月は、アコムが1位でした。

30日間無利息・即日融資可能

アコム・プロミス・アイフルで人気が高い消費者金融は?

審査通過率を公表しているアコム、アイフル、プロミスで人気が高い消費者金融はどこなのでしょうか?

▼アコムとプロミスの新規申込者数

| 1位 アイフル |

2位 アコム |

3位 プロミス |

|

| 2023年8月 | 85,643人(32,046人) | 85,095人(35,733人) | 68,976人(27,428人) |

| 2023年9月 | 97,344人(38,171人) | 90,361人(39,024人) | 74,765人(26,982人) |

| 2023年10月 | 86,838人(33,703人) | 90,785人(40,017人) | 76,455人(26,547人) |

※アコムはマンスリーレポートより引用

※プロミスは月次データより引用

※アイフルは月次データより引用

アコムとアイフルは僅差でしたが、人気が高い(新規申込数が多い)のは、1位がアイフルでした。

アイフルは最短18分融資でスピードが速いですし、30日間無利息サービスもあり、おまけに電話による在籍確認も原則ないので、人気があるのはわかりますね。

30日間無利息・即日融資可能

24時間365申込可

大手消費者金融のWEB完結は職場への在籍確認の電話なし!郵便物なしなのでおすすめ

消費者金融の「WEB完結」は電話も郵便物も不要で、インターネットだけで申し込みから契約まで完了する申し込み方法です。

これまでの消費者金融のカードローン・フリーローンはネットで申し込めても、紙の契約書を記入して郵送する必要があったり、本人確認書類を提出するために、無人契約機に行ったりFAXを送るなどの手間がかかっていました。

WEB完結ならインターネットの申し込みフォームから申し込み手続きを行なって、本人確認書類はスマホで写真を撮影して送ることができます。

カードローンの契約もインターネット上で交わすことができますし、借り入れも口座振込になるのでATMに行く必要もありません。

ちなみにプロミスやアイフル、アコム、SMBCモビットなどのWEB完結なら原則電話連絡なし、郵便物なし、カードレスも可能なのでおすすめです。

⇒プロミス WEB完結はカード・郵便物なし!申込の流れ・注意点

<調査期間> 2023年4月1日~5月31日。<調査対象> WEBもしくは無人店舗で申込み後、契約した方。参照先

⇒アイフルのWEB完結の申込流れ【電話在籍確認なし・カードレス・郵送物なし】

<WEB完結が可能な消費者金融 比較一覧表>

| 郵便物 | 在籍確認 | カードレス | |

| プロミス | なし | 原則、職場への在籍確認の電話なし | 〇 |

| アイフル | なし | 原則、職場への在籍確認の電話なし | 〇 |

| アコム | なし | 原則、お勤め先へ在籍確認の電話なし | 〇 |

| レイク | なし | 原則、職場への在籍確認の電話なし | 〇 |

| SMBCモビット | なし | 原則、職場への在籍確認の電話なし | 〇 |

| ダイレクトワン | あり | 個人名で電話する | × |

| セントラル | あり | 個人名で電話する | × |

| ベルーナノーティス | あり | 個人名で電話する | × |

| フタバ | あり | 個人名で電話する | – |

| フクホー | あり | 原則、職場への在籍確認の電話なし | – |

| アロー | あり | 原則、職場への在籍確認の電話なし | – |

家族にも誰にも知られずに消費者金融を利用したいという人にWEB完結はおすすめのサービスとなります。

なお消費者金融業者によっては「インターネット申し込み」を「WEB完結」として紹介していることもあります。

この場合は携帯電話に本人確認の電話がかかってきたり、勤務先への電話在籍確認が行われることになるので注意してくださいね(大手消費者金融はほぼ心配ありません)。

また、消費者金融によっては契約書が自宅に郵送されてくることもありますので、WEB完結の内容をよく確認してから申し込みをしなければいけません。

⇒内緒でバレずにカードローンで借りる【旦那・奥さんに家族に秘密で借りたい方へ】

消費者金融の選び方【注目ポイント10】

消費者金融を選ぶ際は以下の注目ポイントをしっかり押さえて各社を比較してください。

1.消費者金融の信用度

2.審査スピード・融資スピード

3.金利の低さ・無利息期間サービス

4.内緒で借りられるか

5.月々の返済額

6.返済方法の種類

7.スマホアプリの便利さ

8.ATM手数料が無料の消費者金融

9.カードレス・スマホATM取引に対応

10.消費者金融の最大限度額の高さ

消費者金融を選ぶ際は「信用度」をチェックする

プロミスやアコムなど、大手消費者金融の場合は、上場企業でCMでも有名なので、信用度は問題ありません。

しかし、中小消費者金融・街金などは、知名度が低いので、しっかり貸金業法を守って運営しているのか?一見わかりません。

安心して利用できる消費者金融は、登録番号を取得していますし、場合によっては日本貸金業協会にも加盟しています。

さらに、ネット上の口コミを見るなど、安心して利用できる消費者金融なのか?調べる方法があります。・

毎月定期的な収入があり、今まで金融事故を起こしたことがない方は、大手消費者金融に申し込むことをおすすめしますが、それ以外の方で中小消費者金融をお探しの方は、信用度がなるべく高い貸金業者を選ぶことが大切です。

消費者金融を選ぶ際は「審査スピード・融資スピード」をチェックする

お金がいつ必要なのか?人によって違うと思いますが、消費者金融の審査スピード・融資スピードは選ぶうえでとても重要な注目ポイントになります。

大手消費者金融の場合は、最短3分~60分以内に審査・融資が終了しますが、中小規模の消費者金融の場合、審査結果や融資実行が翌日以降になる場合が多いです。

必要な時までにお金を借りられないと困るので、消費者金融を選ぶ際は、必ず審査スピード・融資スピードを比較するようにしてください。

消費者金融を選ぶ際は「金利の低さ・無利息期間サービス」をチェックする

大手消費者金融(SMBCモビット以外)や一部の中小消費者金融では、無利息期間サービスを実施しています。

無利息期間は30日~365日くらいあり消費者金融によって違いますが、すぐに返済する予定で一時的にお金を借りたい方は、消費者金融の無利息期間サービスを必ず比較してください。

無利息期間内に全額を返済すれば、利息0円で借りられます。

一方、返済が長引きそうな方は、無利息期間よりも、金利(実質年率)がなるべく低い消費者金融を選びましょう。

ただし、各消費者金融の金利を比較する際は、かならず上限金利を確認してください。

理由は、はじめて消費者金融を契約するときはほとんどの場合、上限金利が設定されるからです。

「内緒で借りやすい消費者金融なのか?」も選ぶ際の注目ポイント

消費者金融の利用はできるだけ周りにバレずに内緒で借りたいと考える方が多いと思います。

消費者金融を選ぶ際は「プライバシーは重視しているのか」「内緒で借りやすい申込方法・借入方法を提供しているのか」という点も注目ポイントです。

結論から言うと、内緒で借り入れしたい方は大手消費者金融がおすすめになります。

それはなぜか?簡単に言うと以下のような理由があるからです。

・職場への在籍確認の電話が原則ナシだから

・郵便物がナシだから

・カードレス契約ができるから

⇒大手消費者金融のWEB完結は職場への在籍確認の電話なし!郵便物なしなのでおすすめ

大手消費者金融の場合は、申込から借入までWEB完結で申し込むことでき、契約もWEBでOK、郵便物もなし、カードレスで申し込むことができますので、

「自動契約機・店舗からの出入りを人に見られない」

「消費者金融からの郵便物を家族に見られない」

「消費者金融のカードを人に見られる心配がない」

というメリットがあります。

さらに、大手消費者金融は「職場への在籍確認の電話が原則なし」なので、同僚などにカードローンの申し込みがバレる心配がありません。

振込融資を行っても、例えば「プロミス」の場合、振込名義人を「パルセンター」に変更することができるので通帳を見られてもバレる心配はかなり少ないでしょう。

このようにプライバシーを重視している消費者金融は、大手以外にほとんどないのが現状です。

その他にも、「延滞時」など消費者金融の借入がバレるケースは少しありますが気を付ければ防げるケースがほとんどなので、心配な方は以下をご覧ください。

消費者金融を選ぶ際は「月々の返済額」も注目ポイント

各消費者金融では、基本的に毎月一定額(約定返済額)を返済していくのですが、その約定返済額の金額は、各消費者金融によって違ってきます。

約定返済額が大きい方が、支払う利息が少なくすみ、返済期間も短くなるのですが、月々の負担は大きくなります。

約定返済額が少なければ、月々の負担が小さいですが、返済期間が長くなり、支払う利息のトータルは大きくなります。

ただ、重要なのは「無理なくなく確実に、延滞などせずに返済していけるかどうか」がポイントなので、なるべく約定返済額が少ない消費者金融を選ぶのが大切です。

ちなみに、大手消費者金融で10万円を借りた場合の、月々の約定返済額は以下になります。

<約定返済額 比較表 ※10万円借りた場合>

| 大手消費者金融カードローン | 約定返済額 |

| プロミス | 4,000円 |

| アイフル | 4,000円(約定日制) |

| SMBCモビット | 4,000円 |

| レイク | 4,000円 |

| アコム | 5,000円 |

大手消費者金融は約定返済額が小さく、月々の負担が少ないのでおすすめです。

それで、余裕があるときは、繰り上げ返済をしていけば、支払う利息が少なくなるのでおすすめです。

消費者金融を選ぶ際は「返済方法」の種類も重要ポイント

消費者金融からお金を借りたら、当たり前ですが必ず返済する必要があります。

消費者金融の場合、返済は毎月行うものなので、自分の返済しやすい方法を選ぶのがポイントです。

大手消費者金融の返済方法は主に以下になります。

| 返済方法 | 概要 |

| インターネット返済 | Pay-easyというサービスを使ってインターネットバンキングで返済する方法で、手数料が無料になる場合が多い |

| ATM返済 | 自社ATMや提携ATMから入金して返済する方法で、自社ATMなら手数料が無料になり、提携ATMだと手数用が有料になる場合が多い |

| 口座振替(自働引き落とし) | 毎月決まった日にお使いの金融機関の口座から自動引き落としで返済する方法で手数料は無料になる場合が多い。 |

| 銀行振込による返済 | 金融機関によって異なるが、振込手数料がかかる場合が多い |

消費者金融への返済は毎月行うもので、忘れたら延滞になってしまう可能性もあるので、消費者金融を選ぶ際は、ご自身が返済しやすい方法があるのかチェックする必要があります。

また「返済にかかる手数料が無料になるのか」という点も消費者金融を選ぶ際の注目ポイントになります。

大手消費者金融の場合は、様々な返済方法が用意されていますが、中小規模の消費者金融の場合は「振込」や「窓口返済」のみの場合が多いのが現状です。

公式スマホアプリの便利さで消費者金融を選ぶ

大手消費者金融を中心に公式スマホアプリを提供している所が増えてきました。

アプリから振込融資の依頼や返済はもちろん、利用状況の確認や増額申請、返済シミュレーション、返済日の変更など機能が充実しているのでとても便利です。

また、大手消費者金融のアプリは、ローンカードなしで「セブン銀行ATM]「ローソン銀行ATM」から、借入・返済が行える「スマホATM取引」も取り入れています。

さらに各消費者金融独特の機能やサービス、ポイントなどを提供しているので、各アプリをぜひ比較してみてください。

| 大手消費者金融のアプリ | アプリの機能 |

| プロミスの公式スマホアプリ | ・スマホATM取引 ・毎月のご返済、アプリログインでVポイントが貯まる ・インターネット振込 ・ご利用限度額の増額 ・インターネット返済 ・口座振替 ・Vポイントサービス ・ご返済日お知らせメール ・取引履歴照会 ・利息シミュレーション ・振込先口座登録・変更 ・毎月のご返済期日変更 ・住所・勤務先変更 ・メールアドレス登録・変更 ・Web-ID/パスワード設定 など |

| SMBCモビット公式スマホアプリ | ・スマホATM取引 ・振込キャッシング ・LINE Pay送金(チャージ) ・インターネット返済 ・お支払い予定日登録 ・ご利用状況照会 ・増額審査申込 ・簡単ログイン ・書類提出 ・Vポイントサービス ・約定支払日変更 ・登録内容変更 ・契約内容照会 ・取引履歴照会 ・ユーザーID・パスワードの変更 など |

| アイフルの公式スマホアプリ | ・かんたんログイン ・スマホATM取引 ・利用状況確認 ・各種登録変更(住所・勤務先・電話番号・メールアドレス・返済日等) ・書類提出 ・アプリアイコン着せ替え ・新規申込 など |

| レイクの公式スマホアプリ | ・商品内容の確認 ・お借入れ診断/おすすめ無利息サービス ・レイクの返済シミュレーション ・レイクへの申し込み~契約手続き (必要書類の提出・審査状況の確認・審査結果の確認) ・銀行振込での借入・返済 ・スマホATM取引 ・次回返済日・借入可能額の確認 ・返済予定日の登録変更 ・利用限度額増額の申し込み ・レイクの提携ATM、自動契約機の検索 ・よくある質問の確認 ・生体認証ログイン ・プッシュ通知お知らせサービス ・アプリアイコンの着せ替え など |

| アコム公式スマホアプリ「myac」 | ・生体認証でらくらくログイン ・必要書類かんたん提出 ・利用状況確認 ・返済期日のお知らせ機能 ・スマホATM取引 ・借入・返済 ・クレジットカード情報 など |

ATM手数料が無料になる消費者金融を選ぶ

消費者金融の借入方法は、主に「振込融資」と「ATM」の2種類があるのですが、出先などで現金が必要になったときは「ATM」からのキャッシングがとても便利です。

しかし、消費者金融からATMで借入・返済する際は、ATM手数料が掛かってしまいます。

| 取引金額 | ATM手数料 |

| 10,000円以下 | 110円(税込) |

| 10,000円超 | 220円(税込) |

少額と思われる方もいるかもしれませんが、消費者金融から借入・返済するたびに、上記のATM手数料がかかってしまうので、馬鹿になりません。

ですので、ATM手数料を節約したい方は、ATM手数料が無料になる消費者金融を選ぶのがおすすめです。

| 消費者金融 | 手数料が無料になるATM |

| プロミス | ・プロミスATM・三井住友銀行ATM |

| 三井住友カード(SMBCモビット) | 三井住友銀行ATM |

| アコム | ・アコムATM |

プロミスの自動契約機に隣接して設置してある自社ATMを利用するか、三井住友銀行のATMを利用すれば、手数料無料で借入・返済をすることができます。

三井住友カード(SMBCモビット)は、自社ATMはありませんが、プロミスと同様にSMBCグループなので、三井住友銀行ATMは手数料無料で利用できます。

アコムも全国にある自動契約機(むじんくん)に隣接している自社ATMを利用すれば手数料無料で借入・返済を行うことができます。

カードレス・スマホATM取引に対応している消費者金融を選ぶ

カードレスに対応している消費者金融を選べば、契約後ローンカードの発行がないので、融資までのスピードが速くなります。

カードを発行するために消費者金融の自動契約機に行く手間や、郵便物を待つ必要もありません。

カードレスだとATMからキャッシングできないのでは?と心配になる方もいるかと思いますが、カードがなくてもスマホアプリを使うことによって、全国のセブン銀行ATMやローソン銀行ATMからキャッシングするこができるのです(スマホATM取引)。

もちろん振込融資で、お使いの金融機関に即時振込を依頼して、キャッシュカードで現金を引き出すことも可能なので、借入方法で不便に感じることはないはずです。

消費者金融を選ぶ1つの基準として「カードレス契約」「スマホATM取引」も考えてみてはいかがでしょうか。

| 消費者金融カードローン | カードレス契約 | スマホATM取引 |

| プロミス | 〇 | 〇 |

| アイフル | 〇 | 〇 |

| アコム | 〇 | 〇 |

| レイク | 〇 | 〇 |

| SMBCモビット | 〇 | 〇 |

| ダイレクトワン | × | × |

| セントラル | × | × |

| ベルーナノーティス | × | × |

高額融資を希望する方は最大限度額800万円の消費者金融を選ぶ

できるだけ高額な融資を希望する方は、上限限度額が800万円の消費者金融を選びましょう。

| 消費者金融 | 金利(実質年率) | 最大限度額 |

| SMBCモビット premium | 1.5%~4.5% | 999万円 |

| アコム | 3.0%~18.0% | 800万円 |

| SMBCモビット | 3.0%~18.0% | 800万円 |

| アイフル | 3.0%~18.0% | 800万円 |

| オリックス・クレジットVIPローンカード | 1.7%~17.8% | 800万円 |

| レイク | 4.5%~18.0% | 500万円 |

| プロミス | 4.5%~17.8% | 500万円 |

| ライフティ | 8.0%~20.0% | 500万円 |

| スペース | 5.0%~18.0% | 500万円 |

| ダイレクトワン | 4.9%~18.0% | 300万円 |

| ベルーナノーティス | 4.5%~18.0% | 300万円 |

| dスマホローン | 3.9%~17.9% | 1万円~300万円 |

| au PAY スマートローン | 2.9%~18.0% | 100万円 |

| メルペイスマートマネー | 3.0%~15.0% | 20万円 |

最大限度額が1番大きいのは「最大999万円」のSMBCモビット premiumで、2番目がアコム、アイフル、SMBCモビット、オリックス・クレジットVIPローンカードの「最大800万円」となっております。

ただし、SMBCモビット premiumは、限度額も高く、金利も低いハイスペックなカードローンなので審査は厳しいことが予想されます。

通常のカードローンで1番限度額が高い「最大800万円」の消費者金融を選ぶのが無難でしょう。

ただし、誰もが最大限度額を借りられるわけではありません。

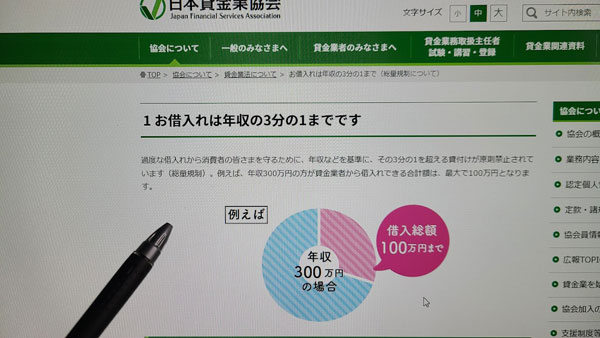

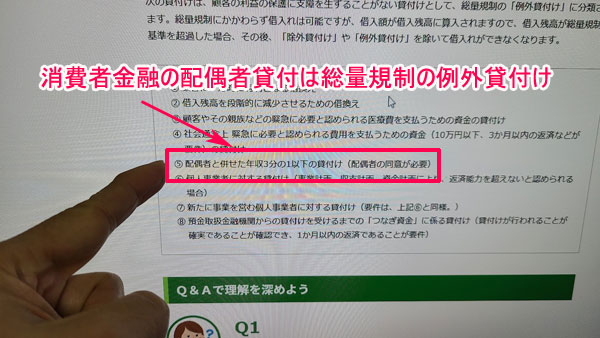

借りられる金額は総量規制で年収の3分の1以下

以前、貸金業者の過剰貸し付けによって多重債務者が増加し、社会問題になったときに金融庁が貸金業法を改正し、年収の3分の1を超える貸付を禁止することにしました(総量規制)。

例えば、最大800万円の消費者金融から、上限いっぱい借りる場合は、年収が2400万円必要になってきます。

もし、消費者金融(貸金業者)から、年収の3分の1以上のお金を借りる場合は、総量規制の例外貸付けであるおまとめローンや、対象外のビジネスローンなどを検討する必要があります。

消費者金融の金利・限度額一覧

大手消費者金融の金利・限度額一覧

大手消費者金融の金利(実質年率)、限度額を比較してみましょう。

| 大手消費者金融 | 金利 | 借入限度額 |

| プロミス | 4.5%~17.8% | 500万円 |

| アコム | 3.0%~18.0% | 800万円 |

| SMBCモビット | 3.0%~18.0% | 800万円 |

| レイク | 4.5%~18.0% | 500万円 |

| アイフル | 3.0%~18.0% | 800万円 |

大手消費者金融で1番低金利なのは「プロミス」

通常、消費者金融のカードローンに申し込んだ場合、上限金利で契約することがほとんどなので、金利を見る上で重要なのは「上限金利」です。

上限金利が大手消費者金融で1番低金利なのはプロミスの「17.8%」です。

少しでも低金利の大手消費者金融で借り入れしたい方はプロミスがおすすめです。

中小の消費者金融の金利・限度額一覧

ここでは大手消費者金融以外の街金・中小消費者金融の金利(実質年率)・限度額を比較してみましょう。

中小の消費者金融は、審査が甘いので、大手消費者金融の審査に通過できない方におすすめです。

中でもおすすめなのが、大手消費者金融並みに、審査スピードが速く、無利息サービスなどサービスが充実しいるダイレクトワンやセントラルです。

| 中小消費者金融・街金 | 金利 | 借入限度額 |

| ダイレクトワン | 4.9%~18.0% | 1万円~300万円 |

| セントラル | 4.8%~18.0% | 1万~300万円 |

| アルコシステム | 3.0%~20.0% | 50万円まで |

| プランネル | 10万円~300万円 | 4.5%~18.0% |

| ハローハッピー | 10.0%~18.0% | 100万円 |

| AZ | 7.0%~18.0% | 1万円~200万円 |

| スペース | 5.0%~18.0% | 1万円~500万円 |

| フタバ | 14.959%~19.945% | 1万円~50万円 |

| いつも | 4.8%~18.0% | 1万円~500万円 |

| アルク | 10.0%~18.0% | 1万~50万円 |

| ユニズム | 15.0%~20.0% | 100万円 |

| 日本ファイナンス | 15.0%~20.0% | 1万円~300万円 |

| アムザ | 15.0%~20.0% | 5万円~100万円 |

| エクセル | 12.0%~20.0% | 1万円~50万円 |

| ニチデン | 7.3%~17.52% | 50万円まで |

| ビアイジ | 12.0%~18.0% | 1万円~200万 |

| フクホー | 7.3%~20.0% | 5万円~200万円 |

| ライオンズリース | 15.0%~20.0% | 1万円~300万円 |

| アロー | 15.00%~19.94% | 200万円まで |

| エイワ | 17.9507%~19.9436% | 1万~50万円 |

| プラン | 15.0%~20.0% | 1万円~50万円 |

| スカイオフィス | 15.0%~20.0% | 1万円~50万円 |

| MOFF(旧エニー) | 15.0%~20.0% | 1万円~100万円 |

| アスト | 14.9285%~17.9215% | 5万円~100万円 |

| キャネット(北海道) | 15.0%~20.0% | 5万円~300万円 |

| エコキャッシング | 12.0~18.0% | 10万円~100万円 |

| ユーファイナンス※ビッグローン(貸金業法に基づく借換ローン) | 7.3%~15% | 100万円~700万円 |

| オリックスクレジット VIPローンカード | 1.7%~17.8% | 最高800万円 |

| 中央リテール(貸金業法に基づくおまとめローン) | 10.95%~13.0% | ~500万円 |

| ライフティ | 8.0%~20.0% | 1,000円~500万円 |

| マイフィナンシア | 14.95%~17.95% | 1万円~100万円未満 |

| スピリッツ | 15.0%~20.0% | 5万円~50万円 |

| マンモスローン(令和カードのおまとめローン) | 7.3%~15.0% | 100万円~2,000万円 |

| キャレント※事業者ローン | 7.8%~18.0% | 1~500万円 |

| J.Score(ジェイスコア) | 0.8%~15.0% | 10万円~1,000万円 |

| ノーローン | 4.9~18.0% | 1万~300万円 |

学生におすすめの消費者金融(学生ローン)の金利・限度額一覧

学生の方でも、アルバイトをしていて安定した収入があれば、消費者金融のカードローンやフリーローンでお金を借りることが可能です。

ただし、20歳未満(18歳・19歳)の方と、20歳以上の方では、おすすめできる消費者金融は変わってきます。

20歳以上の学生は大手消費者金融がおすすめ

20歳以上の方は、学生専門の消費者金融よりも、大手消費者金融の方がカードローンの利便性が高く、サービスが豊富なのでおすすめです。

例えば、大手消費者金融なら

・即日融資可能

・無利息期間サービス

・郵便物なし

・在籍確認の電話原則なし

・親バレなど内緒の借入に対応

・WEB完結

・全国に提携ATMあり

・限度額以内なら何度でも再審査なしで借入・返済を行える

など、学生専門の消費者金融にないサービスが多彩です。

ですので、20歳以上の学生の方は、ランキング1位~5位に掲載されているアイフルやプロミス、アコムのような大手消費者金融に申し込むのがおすすめです。

| 大手消費者金融 | 学生の申し込み | 金利 | 借入限度額 |

| プロミス | 〇 ※18歳以上の学生でもアルバイトで安定した収入のある場合は申込OK ※高校生は申込不可 |

4.5%~17.8% | 500万円 |

| アイフル | 〇 ※20歳以上の学生 ※定期的収入がある方に限る |

3.0%~18.0% | 800万円 |

| アコム | 〇 ※20歳以上の学生 |

3.0%~18.0% | 800万円 |

| SMBCモビット | 〇 ※20歳以上の学生 |

3.0%~18.0% | 800万円 |

| レイク | 〇 ※20歳以上の学生 |

4.5%~18.0% | 500万円 |

18歳・19歳など20歳未満の学生は「学生専門のローン」がおすすめ

大手消費者金融の方が、在籍確認や郵便物などの親バレ対策や、即日融資、無利息サービスなどサービスが充実しているのですが、基本的に20歳以上の学生しか申し込めません(※プロミス以外)。

学生専門の消費者金融の場合は、18歳・19歳でも申し込み可能なところもあります。

例えば、「マルイ」や「フレンド田」「学協」などは20歳未満でも申し込み可能なので18歳・19歳の学生におすすめです。

| 学生ローン | 申込可能年齢 | 金利 | 限度額 |

| イーキャンパス | 18歳から30歳までの学生 | 14.5~16.5% | 1~80万円以内 |

| フレンド田 | 満18歳以上(高卒以上)の学生 | 12.0~17.0% | 1~80万円 |

| カレッジ | 高卒以上の大学生・短大生・予備校生・専門学校生の方 ※20歳未満(18歳・19歳)OK |

17.0% | 1~50万円 |

| マルイ | 20歳未満の学生もOK※高校生もOK | 12.0~17.0% | 50万円以内 |

| 学生ローン「学協」 | 大学生、短大生、専門学校生の方※20歳未満(18歳・19歳)OK | 16.4% | 1万円~40万円 |

| アイシーローン | 18歳以上の学生 | 10.0~20.0% | 1~50万円 |

| アミーゴ | 20歳以上の学生(大学生、大学院生、短大生、専門学校生) | 14.4~16.8% ※収入証明書があれば上限金利は16.2%になります |

3~50万円 |

| 友林堂 | 20歳以上の学生 | 12.0~16.8% | 1~30万円 |

学生専門の消費者金融「イーキャンパス」は18歳・19歳の方におすすめ

イーキャンパスは20歳未満(18歳・19歳)でも申し込み可能で、スピード審査・即日融資が可能です。

ただし、イーキャンパスの場合、大手消費者金融のように限度額内なら何度でも審査なしで借入・返済を繰り返すことはできません。1度借入したら、あとは返済のみを行っていく形になり、再度借入する際は再審査が必要になります。

ただ、イーキャンパスは大手消費者金融よりも金利が低いですし、小規模の消費者金融にはめずらしい30日間無利息サービスがあったり、アルバイト先への在籍確認の電話も原則行っていないなど、おすすめポイントも多く、20歳未満の学生の方にはピッタリな消費者金融です。

| 申込条件 | 18歳から30歳までの安定収入と返済能力を有する方で、イーキャンパスの基準を満たす方※高校生不可 |

| 金利 | 14.5%~16.5% |

| 限度額 | 学生時50万円以内・社会人80万円以内、かつ年収の3分の1以内 |

| 借入方法 | 振込融資 |

| 無利息期間サービス | 30日間 |

学生専門の消費者金融「フレンド田」も20歳未満の方におすすめ

フレンド田は高田馬場で45年以上もの間営業を行っている学生専門の消費者金融です。

フレンド田の場合、大手消費者金融のように無利息期間サービスもありませんし、コンビニなどのATMから手軽にキャッシングすることはできませんが、金利は大手消費者金融よりも低金利になっています。

また、フレンド田なら来店できる場合は、店舗にて現金手渡しで即日融資も可能ですし、振込による融資も可能となっています(関東に住んでいる方は来店が必須)。

フレンド田は、高田馬場近辺の「20歳未満の学生さん」におすすめできる小規模消費者金融です。

| 申込条件 | ・満18歳以上(高卒以上)の学生(大学生、短期大学生、大学院生、各種専門学生、予備校生) |

| 金利 | 12.0%~17.0% |

| 限度額 | 1万円~50万円 |

| 借入方法 | ・銀行振込 ・店頭窓口 |

| 無利息期間サービス | なし |

カレッヂも高田馬場付近の学生におすすめの消費者金融

カレッヂは学生の街「高田馬場」に店舗を構える学生専門の小規模消費者金融で、なるべく早い時間に申し込んで、午後14時くらいまでに審査に通過して、必要書類を提出できれば、即日融資も可能です。

また、カレッヂカードを利用すれば、セブン銀行ATMを利用してキャッシングできる点もおすすめポイントです。

カレッヂも18歳・19歳でも申し込み可能ですが、学生証、保険証または免許証、キャッシュカード、公共料金の領収書の他に、収入証明書、保険証の提出が必要になります。

| 申込条件 | 日本国籍の方で、高卒以上の大学生・短大生・予備校生・専門学校生の方 ※20歳未満の申込OK |

| 金利 | 17.00% |

| 限度額 | 最高50万円(設定の契約極度額内) ※20歳未満の利用限度額は10万円 |

| 借入方法 | ・銀行振込 ・店頭窓口 |

| 無利息期間サービス | なし |

マルイは卒業後も利用したい方におすすめの学生専門の消費者金融

マルイは学生専門の消費者金融で18歳・19歳でも申し込み可能なので、20歳未満の学生におすすめですが、学生のうちにすべて返済する必要がなく、社会人になっても継続して利用することができます。

また、マルイは来店不要で申し込み~融資まで完了することができ、審査は最短30分、振込融資も可能な点もおすすめポイントです。

大手消費者金融のようにマルイのフリーローンには、無利息期間サービスや、全国のコンビニATMを利用できませんが、金利はアコムやプロミスよりも低金利になているので、20歳未満の学生の方は検討してみてください。

| 申込条件 | 日本全国の学生、又は、マルイの会員(社会人可)※18歳・19歳もOK |

| 金利 | 12.0%~17.0% ※はじめての利用で35万以上借入をすると12.0%~15.9% |

| 限度額 | 1万円~50万円 |

| 借入方法 | 銀行振込、店頭融資 |

| 無利息期間サービス | なし |

学協は低金利で借入したい学生さんにおすすめの消費者金融

学協も18歳・19歳でも申し込み可能なので、20歳未満の方におすすめなのですが、カレッヂ、イーキャンパス、マルイ、フレンド田よりも低金利で借入可能なので、少しでも利息を節約したい方にもおすすめの消費者金融です。

ただ、学協の場合、大手消費者金融のように無利息期間サービスがないので、一時的にお金を借りて、短い期間で返済したい方にはおすすめできません。

無利息期間サービスを利用したい18歳・19歳の方にはプロミスがおすすめです。

| 申込条件 | 大学生、短大生、専門学校生の方 ※20歳未満(18歳・19歳)OK |

| 金利 | 実質年率 16.4% |

| 限度額 | 1万円~40万円 |

| 借入方法 | 銀行振込、店頭融資 |

| 無利息期間サービス | なし |

おまとめローンを提供しているおすすめの消費者金融の金利・限度額

大手消費者金融をはじめ中小消費者金融も、複数の借り入れを一本化するおまとめローンや借り換えローンを用意しています。

例えばアイフルなら「おまとめMAX」「かりかえMAX」の2商品があり、どちらも限度額の上限は800万円までで、金利は3.0%~17.5%になっています。

アイフルの通常のカードローン「キャッシングローン」の上限金利は18%なので、おまとめローン・借り換えローンを利用しても上限金利としてはそこまでお得ではありません。

ただ、消費者金融の上限金利は利息制限法によって定められているので借入額が大きくなると金利は低くなります。

<参考>消費者金融の金利

| 元金の金額(限度額)が10万円未満 | 上限20% |

| 元金の金額が10万円以上100万円未満 | 上限18% |

| 元金の金額が100万円以上 | 上限15% |

消費者金融A社から40万円、B社から50万円、C社から70万円をそれぞれ金利18%で借りているとします。

この合計160万円をアイフルで借り換えたとします。

限度額が100万円を超えると金利の上限は15%になるので、今借りている18%から必ず3%は下がります。借入額も大きいのでこの金利3%の差は大きいですよ。

また、今まで消費者金融3社に別々の日に返済していたものが、これからは1社に返すだけで良くなるので、返済負担も毎月の返済額も減らすことができます。

ただ、可能であればさらに上限金利が低い銀行などから借り換えをした方が返済負担をもっと減らすことができます。

まずは銀行の借り換えを検討して、厳しいようであれば消費者金融の借り換え商品を検討するのがおすすめです。

今の返済と比べて、どれくらい返済負担が軽くなるのかをしっかりシミュレーションしてからおまとめローンの申し込みを検討するようにしましょう。

消費者金融のおすすめのおまとめローンの金利・限度額一覧

| 消費者金融 | 金利 | 借入限度額 |

| アイフルおまとめローン【おまとめMAX・かりかえMAX】 | 3.0%~17.5% | 1万円~800万円 |

| プロミス おまとめローン | 6.3%~17.8% | 上限300万円 |

| アコムの借換え専用ローン | 7.7%~18.0% | 1万円~300万円 |

| レイク de おまとめ | 6.0%~17.5% | 10万円~500万円 |

| 中央リテール(貸金業法に基づくおまとめローン) | 10.95%~13.0% | ~500万円 |

| ユーファイナンス※ビッグローン(貸金業法に基づく借換ローン) | 7.3%~15% | 100万円~700万円 |

| マンモスローン(令和カードのおまとめローン) | 7.3%~15.0% | 100万円~2,000万円 |

アイフル「おまとめMAX」「かりかえMAX」

▼おまとめMAX・かりかえMAXの商品概要

| 商品名 | おまとめMAX | かりかえMAX |

| 貸付利率(実質年率) | 3.0%~17.5% | 3.0%~17.5% |

| 遅延損害金(実質年率) | 20.0% | 20.0% |

| 貸付限度額 | 1万円~800万円 | 1万円~800万円 |

| 返済方式 | 元利定額返済方式 | 元利定額返済方式 |

| 返済期間および返済回数 | 最長10年(120回) | 最長10年(120回) |

| 貸付対象者 | 満20歳以上の定期的な収入と返済能力を有する方で当社基準を満たす方 | ・アイフルと初めて契約をする方 ・満20歳以上の定期的な収入と返済能力を有する方で当社基準を満たす方 |

| 担保・連帯保証人 | 不要 | 不要 |

アイフルのおまとめローン「おまとめMAX」と「かりかえMAX」は、総量規制例外貸付けなのはもちろん、金利や限度額、返済方式などはすべて同じで、違いは以下になります。

かりかえMAX:アイフルを初めて利用する人が対象

アイフルのおまとめローンの金利の上限金利は「17.5%」となっており、大手消費者金融や中小消費者金融のカードローンやフリーローンに比べて若干低くなっています。

アイフルの「おまとめMAX」「かりかえMAX」でおまとめ・借り換えができるのは、消費者金融、銀行などの借入、クレジットカードのショッピング債務(リボ払い)などになります。

プロミス おまとめローン

| 融資額 | 上限300万円 |

| 金利(実質年利) | 6.3%~17.8% |

| 遅延利率 | 20.0% |

| 返済方式 | 元利定額返済方式 |

| 返済期限 | 5日、15日、25日、末日から選択可能です。 |

| 返済期間・返済回数 | 最終借入後最長10年・1回~120回 ※相談のうえ決定されます |

| 借り換え対象となるローン | 消費者金融・クレジットカードなどにおける借入れ(無担保ローン)。※銀行のカードローン、クレジットカードのショッピングリボなどは除きます。 |

| 担保・保証人 | 不要 |

プロミスのおまとめローンは、総量規制の例外貸付けなので、年収の3分の1を超える借入を行うことができますが、金利は上限金利「17.8%」となっており、主力商品のカードローンと同様になっていますので、金利によるメリットはそれほどありません。

また、プロミスのおまとめローンの場合、借り換え対象が「消費者金融・クレジットカードなどの借入」となっており、銀行の借入は含まれないのでご注意ください。

⇒プロミス おまとめローンの審査は厳しい?借り換えのデメリットも解説

アコムの借換え専用ローン(おまとめローン)

| 融資額 | 1万円~300万円 |

| 金利(実質年利) | 7.7%~18.0% |

| 遅延利率 | 20.0% |

| 返済方式 | 元利均等返済方式 |

| 返済期間・返済回数 | 借入日から最長13年7ヵ月・2~162回 |

| 借り換え対象となるローン | 消費者金融からの借入、クレジットカードでのキャッシングのみ。(銀行カードローン、クレジットカードのショッピング枠はおまとめ対象外) |

| 担保・保証人 | 不要 |

アコムの借換え専用ローン(おまとめローン)も総量規制の対象外(例外貸付け)なので、年収の3分の1以上の借入を行うことができますが、上限金利は18.0%となっており、アイフルのおまとめMAX・かりかえMAXや、プロミス、レイクのおまとめローンよりも高金利になっているので、あまりおすすめできません。

また、アコムの借換え専用ローン(おまとめローン)の借換えの対象は、消費者金融カードローン及びクレカのキャッシング枠に限られており、銀行のカードローンは含まれません。

アイフルのおまとめローンやプロミス、レイクのおまとめローンの審査に通過できない方、アコムより金利の高い中小消費者金融の債務をまとめたい方にはおすすめです。

レイク de おまとめ

| 融資額 | 10万円~500万円 |

| 金利(実質年利) | 6.0%~17.5% |

| 遅延利率 | 20.0% |

| 返済方式 | 元利定額返済方式 |

| 返済期間 | 最長10年 |

| 借り換え対象となるローン | 消銀行からの借入れ(カードローン)、賃金業者からの借入れ(消費者金融、クレジットカードのキャッシングなど)。 |

| 担保・保証人 | 不要 |

「レイク de おまとめ」は、大手消費者金融「レイク」が提供しているおまとめローンで「貸金業法施行規則第10条の23第1項第1号に基づくおまとめ」「貸金業法施行規則第10条の23第1項第1号の2に基づくおまとめ」なっており、貸金業者(消費者金融など)はもちろんのこと、銀行カードローンもおまとめ・借り換えの対象になります。

「レイク de おまとめ」の上限金利は「17.5%」となっており、アイフルの「おまとめMAX」「かりかえMAX」と同じで、プロミスのおまとめローンよりも低金利になっています。

「レイク de おまとめ」の申し込みは、インターネットや自動契約機で行うことはできず電話(0120-176-500)のみとなります。

中央リテール「貸金業法に基づくおまとめローン」は大手よりも低金利なのでおすすめ

| 内容 | 無担保おまとめローン |

| 融資額 | 500万円まで |

| 実質年率 | 10.95%~13.0% |

| 審査時間 | 最短で受付より約2時間 |

| 融資まで | 最短で翌営業日 |

| 返済期間 | 最長10年(最大120回) |

| 返済方式 | 元利均等返済 |

| 返済日 | 任意で決定 |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

中央リテールは平成15年(2003年)12月に設立された小規模な消費者金融で「東京都渋谷区道玄坂」に店舗を構えています。

中央リテールのおまとめローンは、上限金利「13.0%」となっており、アイフルやプロミス、レイクのおまとめローンよりも低金利になっているのでおすすめです。

中央リテールのおまとめローンの申し込み対象者は以下になります。

・借入残高が200万円以上あること(キャッシングローン、ショッピングローン含む)

・東京都渋谷区の店舗で対面手続きが可能であること

⇒中央リテールの審査は甘い?口コミや無担保おまとめローン申込流れ

ユーファイナンスのおまとめローン「ビッグローン」

| 内容 | 貸金業法に基づく借換ローン |

| 使途 | 貸金業者からの借入金を借換 |

| 融資額 | 100万円~700万円 |

| 実質年率 | 7.3%~15.0% |

| 返済期間 | 最長10年 |

| 返済回数 | 1~120回 |

| 返済方式 | 元利均等返済 |

| 担保・保証人 | 原則不要 |

| 遅延損害金 | 20.0% |

ユーファイナンスは、東京都台東区に店舗を構える小規模な消費者金融で、貸金業法に基づく借換ローン「ビッグローン」を提供しています。

ユーファイナンスの借換ローン「ビッグローン」の上限金利は「15.0%」となっており、中央リテールよりは高金利になりますが、プロミスやアイフル、レイクのおまとめローンより低金利になっています。

ユーファイナンスの借換ローン「ビッグローン」に申し込める方は以下になります。

・他の貸金業者からの借入(借換対象)が3社以上・100万円以上の方

・東京都・神奈川県・埼玉県・千葉県・茨城県・栃木県・静岡県・群馬県・山梨県にお住まいの方

・勤務地が宮城県・山形県・福島県・新潟県・群馬県・茨城県・栃木県・埼玉県・千葉県・東京都・神奈川県・静岡県・山梨県・愛知県・長野県・岐阜県・三重県・京都府・大阪府・兵庫県・奈良県にある方

⇒ユーファイナンス(UCS)の口コミは?ビッグローンの審査は甘い?

令和カードのおまとめローン「マンモスローン」

| 内容 | 貸金業法に基づく借換ローン |

| 使途 | 貸金業者(みなし貸金業者を含む)からの借入債務 |

| 融資額 | 100万円~2,000万円 |

| 実質年率 | 7.3%~15.0% |

| 融資まで | 最短即日対応可 |

| 返済期間 | 最長30年 |

| 返済回数 | 最大360回 |

| 返済方式 | 元利均等返済 |

| 担保・保証人 | 原則不要 |

| 遅延損害金 | 年率20.0% |

令和カード株式会社(旧社名 ご融資どっとこむ株式会社)は、東京都台東区(最寄り駅:JR御徒町駅、地下鉄仲御徒町駅)に店舗を構える小規模消費者金融で、おまとめローン「マンモスローン」を提供しています。

マンモスローンの上限金利は「15.0%」となっており、ユーファイナンスの「ビッグローン」と同じ金利で、アイフルのおまとめMAXなどに比べて低金利になっています。

ただ、令和カードのおまとめローンが他の消費者金融と違うのは、限度額の高さで上限が「2,000万円」となっています。

また、令和カードのおまとめローンは申込対象区域がないですし、最短で即日融資も可能なので、中央リテールやユーファイナンスに申し込めない方におすすめです。

⇒マンモスローン(令和カードのおまとめローン)の口コミは?ヤミ金?

キャッシュレス決済など異業種からの新勢力!スマホアプリ系のおすすめ消費者金融

最近では、貸金業を専門とする消費者金融の他に、LINEやメルカリ、au、ドコモなど、キャッシュレス決済アプリをはじめとする異業種の会社がスマホアプリで完結するローンサービスを提供している所が増えてきています。

貸金業を専門とする消費者金融の場合は、申込時に申告する「年収」や「雇用形態」「勤続年数」「家族構成」、そして他社借入額や借入件数、クレジットヒストリー(今までの貸し借りの実績)など信用情報機関の情報をもとに審査します。

しかし、アプリ系のローンサービスは、それらに加え、アプリの利用実績なども審査に影響を与えます。

例えば、LINEポケットマネーは、「申込時の申告した内容」「信用情報機関の情報」の他に「LINEスコア(利用実績)」を用いてローンの審査をします。

各アプリサービスの利用実績が良好な場合、ローン審査のプラス材料になります。

ただ、大手消費者金融のカードローンに比べると、申込方法、借入・返済方法、限度額、融資・審査スピードなどサービス内容は劣るのが現状です。

ここでは、キャッシュレス決済アプリ系のおすすめの消費者金融を紹介します。

| アプリ系消費者金融 | 金利(実質年率) | 限度額 | 無利息サービス | 審査スピード | 融資スピード |

| メルペイスマートマネー | 3.0%~15.0% | 1,000円~20万円 | 利息キャッシュバックあり | 最短10分 | 最短即日 |

| au PAY スマートローン | 2.9%~18.0% | 100万円 | なし | 最短30分 | 最短即日 |

| LINEポケットマネー | 3.0%~18.0% | 3万円~300万円 | 最大30日間キャッシュバック | 最短即日 | 最短即日 |

| dスマホローン | 3.9%~17.9% | 1万円~300万円 | なし | 最短即日 | 最短即日 |

| ファミペイローン | 0.8~18.0% | 1万円~300万円 | なし | 最短即日 | 最短即日 |

| J.Score(ジェイスコア)※LINE Creditと統合 | 0.8%~15.0% | 10万円~1,000万円 | なし | 最短即日 | 最短即日 |

| CREZIT※新規受付停止中 | ~15.0% |

10万円まで(ベーシックプラン) 50万円まで(プレミアムプラン) |

なし | – | – |

※Crezit株式会社は登録番号「 東京都知事(2)第31770号」、日本貸金業協会会員「第006111号」の消費者金融ですが現在はサービスを新規受付を中止しています。

※J.Score(ジェイスコア)はLINE Creditと統合の為、新規受付を停止しています。

消費者金融が発行するおすすめクレジットカード一覧

ここでは大手消費者金融が発行するおすすめのクレジットカードの一覧を紹介します。

▼アコム・プロミスのクレジットカード一覧・スペック比較

| ACマスターカード | プロミスVISAカード | |

| 利用可能枠 | 300万円 | 100万円 |

| 年会費 | 永年無料 | |

| 発行スピード | 最短即日 | 1週間程度 |

| 国際ブランド | Mastercard | Visa |

| 旅行保険 | なし | 海外旅行傷害保険(最高2,000万円) |

| ショッピング補償 | なし | なし |

| ETCカード | なし | あり |

| 家族カード | なし | あり |

| ポイントサービス | なし | Vポイント |

| キャッシュバックサービス | あり(0.25%) | なし |

| 支払方法 | リボ払いのみ(実質一括返済は可能) | 1回払い 2回払い ボーナス一括払い 分割払い リボ払い(マイ・ペイすリボ) |

大手消費者金融「アコム」が発行する「ACマスターカード」

ACマスターカードは、大手消費者金融「アコム」が発行する「カードローンにショッピング枠が付いている」クレジットカードです。

年会費無料で、国際ブランドは「Mastercard」なのでACマスターカードは国内はもちろん、世界各地で利用することができます。

ACマスターカードの券面はシンプルなデザインとなっており、一見「アコムが発行しているクレジットカード」には見えません。

発行スピードは即日で、アコムの自動契約機「むじんくん」に行ける方は、その場で発行することが可能なので、急いでいる方におすすめです(郵送だと受け取りまでに数日かかります)。

また、ACマスターカードは独自の審査基準なので人気のクレジットカードです。

▼キャッシング(カードローン機能)

| 審査時間 | 最短20分 |

| 審査 | 独自の審査基準 |

| 融資額 | 1万円~800万円 |

| 貸付利率(実質年率) | 3.0%~18.0% |

| 返済方式 | 定率リボルビング方式 |

| 返済期間 | 最終借入日から最長9年7カ月 |

| 返済回数 | 1回~100回 |

| 遅延損害金(年率) | 20.0% |

| 担保・保証人 | 不要 |

▼ショッピング枠

| 利用限度額 | 10万円~300万円 |

| 入会金 | 無料 |

| 年会費 | 永年無料 |

| 手数料率(実質年率) | 10.0%~14.6% |

| カード発行まで | 最短即日 |

| 国際ブランド | Mastercard |

| カードの種類 | いずれかを選択可能 ・プラスチックカード ・バーチャルカード |

| 返済方式 | 定率リボルビング方式 |

| 締め日 | 毎月20日 |

| 支払期日 | ・35日ごと支払い ・毎月支払い |

| 支払回数・方法 | ・1回払い ・リボ払い ※「1回払い」を指定する必要あり。自動的にリボルビング払いになる仕組み。(分割払い、ボーナス一括払い、ボーナス2回払い不可) |

| 弁済金の算定方法 | 利用金額の3.0%以上 利用金額の2.5%以上 利用金額の2.0%以上 利用金額の1.5%以上 (各々千円単位) |

| Apple Pay Google Pay |

対応 |

大手消費者金融「プロミス」が発行する「プロミスVisaカード」

プロミスは大手消費者金融「SMBCコンシューマーファイナンス株式会社(プロミス)」が発行する「年会費無料」で、国際ブランド「VISA」のクレジットカードです。

アコムのACマスターカードと同様に、通常のカードローン機能にクレジットカード機能が付いているので、お金を借りたいときはもちろん、Visa加盟店でなら世界中どこでも利用することができます。

▼プロミスVisaカード(カードローン枠)

| 申込対象者 | 年齢18~74歳のご本人に安定した収入のある方。(高校生は除く) |

| 融資額 | 500万円まで |

| 金利(実質年率) | 4.5%~17.8% |

| 返済方式 | 残高スライド元利定額返済方式 |

| 担保・保証人 | 不要 |

▼プロミスVisaカード(ショッピング枠)

| 国際ブランド | Visaカード |

| 申込資格 | 18歳以上 |

| 年会費 | 永年無料 |

| 利用限度額 | ~100万円 |

| 支払回数 | ・1回払い ・2回払い ・ボーナス一括払い ・分割払い ・リボ払い |

| 返済方法 | 口座振替のみ |

| ポイントサービス | Vポイント |

プロミスVisaカードならSMBCグループが発行するVポイントも貯まるのが特徴です。

カードローン返済200円ごとに1ポイント貯まり、「プロミスVisaカード」のショッピング利用でも200円ごとに1ポイント貯まります。

また、「プロミスVisaカード対象のコンビニ」などで、タッチ決済で支払うと200円(税込)につき5%ポイント還元され、スマホのVisaのタッチ決済で支払うと、さらに2%を上乗せされ、利用金額200円(税込)につき7%ポイント還元されます。

ポイントに関してはアコムのACマスターカードより、「プロミスVisaカード」の方がお得ですね。

消費者金融の特徴・銀行カードローンとの違い

消費者金融と銀行カードローンの共通点は、どちらも個人向けの無担保融資というところで、どちらも利用者の返済能力に見合った金額を借りることができて、毎月利息と元金を返済していくという利用方法は同じということになります。

では、消費者金融と銀行カードローンの違いはどういったところなのでしょうか?

| 消費者金融 | 銀行 | |

| 金利 | 18.0%~20.0%程度 | 14.0%~15.0%程度 |

| 審査難易度 | 低い(甘い~普通) | 高い(厳しい) |

| 無利息期間 | ありが多い | 非常に少ない |

| 融資スピード | 即日融資可能 | 翌日~1週間程度 |

| 総量規制 | 対象 | 対象外 |

| 土日の審査 | 大手は可能 | × |

| 職場への在籍確認の電話 | 大手は原則なし | 電話する |

| 保証会社 | なし | あり |

消費者金融の金利は銀行カードローンに比べて高め

消費者金融も銀行カードローンにも上限金利が定められているのですが、一般的には消費者金融の上限金利が18.0%で銀行カードローンは14.5%程度を上限にしているケースが多いです。

そのため、実際にお金を借りるときにも通常は消費者金融の方が支払う利息が多くなってしまいます。

消費者金融の金利が高い理由のひとつが「保証会社」です。

銀行カードローンには保証会社がついていて、消費者金融には保証会社がついていません。

保証会社は利用者が返済不能になってしまった場合に、代理で返済をするという業務を請け負っています。そのため銀行カードローンは保証会社に支払う費用はあるものの、完全な貸し倒れになるリスクは背負っていないのです。

銀行カードローンはそもそも返済に関するリスクが低いことから、消費者金融よりも金利を低めに設定できるのです。

消費者金融には保証会社がついていることはありません。貸し倒れになってしまった場合に保証をしてくれるところがないので、消費者金融は金利を高くしてリスクに備えているわけです。

銀行カードローンの保証会社は「消費者金融」や「信販会社」

保証会社は、万が一利用者が返済不能になった場合、銀行に代位弁済するだけでなく、申込があった際に、ローンの審査業務も行います。

例えば三井住友銀行カードローンの申し込み条件には次のことが記載されています。

当行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方。

引用先:三井住友銀行

三井住友銀行カードローンの保証会社は、消費者金融で有名な「プロミス」のカードローンを提供している「SMBCコンシューマーファイナンス株式会社」です。

このように、多くの銀行カードローンが保証会社を付けており、指定する保証会社は大手消費者金融や信販会社になっていることが多いです。

消費者金融や信販会社は、個人向け融資を長年続けてきているので、銀行よりも実績やノウハウが蓄積されており、申込者の審査を行うには非常に適した存在なのです。

▼銀行カードローンの保証会社

| 銀行カードローン | 保証会社 |

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス株式会社(プロミス) |

| 三菱UFJ銀行カードローンバンクイック | アコム株式会社 |

| りそな銀行カードローン | ・りそなカード株式会社 ・オリックス・クレジット株式会社 ・株式会社オリエントコーポレーション |

| みずほ銀行カードローン | 株式会社オリエントコーポレーション |

| セブン銀行カードローン | アコム株式会社 |

| 楽天銀行スーパーローン | ・楽天カード株式会社 ・SMBCコンシューマーファイナンス株式会社(プロミス) |

| PayPay銀行カードローン | SMBCコンシューマーファイナンス株式会社(プロミス) |

| イオン銀行カードローン | ・イオンフィナンシャルサービス株式会社 ・オリックス・クレジット株式会社 |

| オリックス銀行カードローン | ・オリックス・クレジット株式会社 ・新生フィナンシャル株式会社 |

| auじぶん銀行カードローン | アコム株式会社 |

| 住信SBIネット銀行カードローン | SMBCコンシューマーファイナンス株式会社(プロミス) |

消費者金融に比べて銀行カードローンは審査が厳しい

銀行カードローンは消費者金融と比べると審査が厳しい傾向にあります。

銀行カードローンの「消費者金融より金利が低い」「保証会社がついている」という2つの特徴は、審査が慎重に進められることにも関係しています。

消費者金融・銀行カードローンの金利は貸付限度額によって決まり、限度額が高ければ金利が低く、限度額が低ければ金利は高くなるのです。

低金利でお金を貸すということはそれだけリスクがあるということですし、銀行カードローンの審査を行う保証会社には万が一の時に返済を負担するというリスクもあります。

金利が低いということはそもそも儲けが少ないのにリスクはあるということになるので、審査の難易度も必要に合わせて高くなるのです。

中小消費者金融・街金の審査は甘い?

よく「アコムなどの大手消費者金融よりも街金や規模の小さい消費者金融の方が審査が甘い」と言われていますが、実際のところはどうなのでしょうか。

実際に、大手消費者金融の審査に落ちた人が中小消費者金融でお金を借りられたということはあります。

これは審査が甘いというより、大手消費者金融と中小消費者金融では、審査のシステムが違うためです。

大手消費者金融では、「スコアリング審査」によって、返済能力や、限度額・金利を決定します。

プロミスやアコムのスコアリング審査は申込者の属性に点数をつける評価の方法で、自動的に点数がつけられるので、点数が基準に満たなかったら審査に通ることはできません。

一方、街金・中小消費者金融は、大手消費者金融ほど自動的に審査をおこなうシステムを構築していないこともあり、最終的には人間が「現在の返済能力」を判断します。(業者によって審査形態は異なります)

そのため、中小消費者金融の審査は、スコアリング審査ほどシビアな審査結果にならないことが多いのです。

また、お金を借りる時にいきなり中小消費者金融・街金に申し込みをするのではなく、とりあえず知名度の高いアコムやプロミス、アイフルなどを検討するという人は多いものです。

こういった背景から、必然的に中小消費者金融・街金は大手消費者金融からお金を借りられない人が申し込みをするケースが多くなるんです。

すでに複数の消費者金融からお金を借りている多重債務状態であることから、大手消費者金融の審査に通らない人の申し込みも多くなっています。

しかし、こういったスコアリング審査に落ちてしまった申込者を大手消費者金融同様に審査していると、中小消費者金融にはお客さんがいなくなってしまうことになります。

そこで中小消費者金融は、少し審査難易度を下げて(審査を甘くして)、ローンの利用者を幅広く募っているとも考えられます。

大手消費者金融の「無利息期間」はお得!大手銀行カードローンにはないサービス

大手消費者金融では、無利息期間サービスを行なっていますが、メガバンクカードローンでは無利息期間サービスを行っていません。ネット銀行や地方銀行でも無利息期間サービスを行っているカードローンはほとんどありません。

無利息期間は、その名のとおり借り入れ金額に利息がかからない期間になります。

| 消費者金融名 | 無利息期間 |

| アコム | 契約日の翌日から30日間 |

| プロミス | 初回利用日の翌日から30日間 |

| アイフル | 契約日の翌日から30日間 |

| レイク | 365日無利息、60日無利息※1 |

※1.レイクの無利息サービスの注釈、貸付条件等はページの最下段に記載しています。

例えばアコムであれば契約日の翌日から30日間が無利息期間になり、この間に返済をした金額は全て元金の返済にあてられることになります。

大手消費者金融が無利息サービスを行う理由は、新規利用者を獲得するためです。

無利息期間があれば消費者金融やカードローンに対するリスクが下がり、初めての人も利用しやすくなることから無利息サービスを行なっているのです。

ハードルを下げて顧客を増やすためのサービスなので、無利息サービスにデメリットはなく「とてもお得に利用できる初回特典」と考えるとわかりやすいです。

最近は、大手消費者金融以外でも、無利息期間サービスを実施している貸金業者が増えてきたので、一部ご案内します。

消費者金融にはじめて申し込む方、2社目に申し込む方は大手に、そして大手消費者金融に審査落ちした方は中小消費者金融をおすすめします。

| 消費者金融 | 無利息期間 |

| ダイレクトワン | 55日間 |

| セントラル | 30日間 |

| ベルーナノーティス | 14日間※なんどでも |

| いつも | 60日間 |

| フタバ | 30日間 |

| ライフティ | 35日間 |

| ニチデン | 100日間 |

| LINEポケットマネー | 30日間 |

銀行と違って大手消費者金融は即日融資が可能

いますぐにお金を借りたいというときに最適なのは銀行カードローンよりも大手消費者金融です。

なぜなら、大手消費者金融はスピード審査に対応していて、申し込みから最短3分~1時間で審査が完了してその日のうちにお金を借りる即日融資も可能だから。

| 消費者金融 | 審査スピード※ | 融資スピード※ |

| プロミス | 最短3分 | 最短3分 |

| アイフル | 最短18分 | 最短18分 |

| レイク | 最短15秒 | Webで最短25分融資も可能 |

| アコム | 最短20分 | 最短20分 |

| SMBCモビット | 最短15分 | 最短15分 |

ここまでスピーディな審査・融資ができるのは、大手消費者金融の審査のシステムが整っていて、ネットを利用した24時間対応の振込融資や、コンビニATMとの連携ができるからです。

銀行カードローンは大手消費者金融と違って、即日融資でお金を借りることはできません。

銀行カードローンは過剰な貸付を規制することと、反社会勢力への貸付を防ぐために警察庁のデータベースに照会をかけて審査を行うことになっています。

この審査に時間がかかってしまうため、銀行カードローンは最短でも融資が翌営業日以降になるのです。

<最短3分・20分・25分・30分審査(融資)・即日融資について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

銀行と違って消費者金融は総量規制の対象

「総量規制」は、信販会社や消費者金融などから借りられる金額を年収の3分の1までとしている法律で、多重債務者を減らすという観点から貸金業法のひとつとして制定されています。

総量規制について「銀行カードローンは総量規制の対象外」と聞いたことがある人もいると思いますが、これはある意味正解です。

総量規制は貸金業法による規定になるので、貸金業者に該当しない銀行カードローンはそもそも総量規制というか貸金業法の対象になっていないのです。

銀行カードローンの他にも、クレジットカードのショッピング枠も総量規制の対象外となっています。ただし、同じクレジットカードでもキャッシング枠は総量規制の対象となりますので注意が必要です。

消費者金融は土日も審査可能・借入可能

消費者金融(大手)なら土日に申し込みをして、その日のうちにお金を借りることもできます。

大手消費者金融で土日に即日融資を受けるための一般的な申し込みから契約までの流れを簡単に説明すると以下のようになります。

2.本人確認書類を提出する

3.本人確認・申し込み内容確認の電話がかかってくる

4.審査・在籍確認が行われる

5.契約

契約から借り入れまでの流れは2パターンに分かれます。

1.無人契約機で契約を行い、ローンカードを発行する

2.無人契約機に併設されているATMやコンビニATMから現金を借りる

▼パターン2:振込融資で借り入れ

1.インターネットで契約をする

2.口座振込で借り入れ(セブンイレブンなどでスマホATM取引を利用して現金を引き出すことも可能)

3.後日、ローンカードを郵送で受け取る(カードレスの契約も可能)

土日の即日融資を希望するなら、できるだけ早い時間に消費者金融へ申し込みをすることが大切です。

土日はカードローンの申込者も多く審査が混雑し、最短30分となっている場合でも2時間以上かかることも考えられますので、時間に余裕を持って申し込みをするようにしましょう。

また消費者金融の審査では、在籍確認も行われることになります。

職場がお休みで誰も電話に出ない場合は審査が保留になってしまうこともありますので、「どうしても土日に審査してほしいけど、職場が休みで電話在籍確認が難しい」という場合は、申し込みをしたあとすぐに消費者金融に電話をかけて、担当者に事情を話してみると良いでしょう。

ただプロミスやアコムなど、大手消費者金融は職場への在籍確認の電話は原則なしなので、土日や職場が休みの日の申し込みにおすすめです。

銀行は消費者金融と違って職場への在籍確認の電話を基本行う

銀行や消費者金融のカードローンの利用は、できるだけ内緒にしておきたいと考える方が多いです。

カードローンの利用がバレてしまう要因の1つに、職場への電話連絡(在籍確認)があります。

職場への在籍確認の電話連絡は、申込者が本当にその職場で働いているのか?返済能力を審査するのに重要な行為ですが、消費者金融は給与明細や保険証など書類で対応してくれる場合が多いです。

銀行の場合は、基本的に職場への在籍確認の電話を行います。

職場にどうしても在籍確認の電話をしてほしくない方は、銀行カードローンではなく、大手消費者金融がおすすめです。

銀行カードローンは消費者金融と違って自社サービスの利用状況に応じて金利優遇がある

銀行カードローンの場合は、住宅ローンなど自社サービスを利用していると、金利を優遇してくれる場合があります。

このような自社サービスを利用している方への金利優遇サービスは、消費者金融にはほとんどありません。

例えば、以下の銀行カードローンは住宅ローンを利用している方の金利優遇を行っています。

| 銀行カードローン | 住宅ローン利用者への金利優遇 |

| 三井住友銀行カードローン | 通常「年1.5%~14.5%」 ⇒ 年1.5%~年8.0% |

| りそな銀行カードローン | 金利年0.5%引き下げ |

| みずほ銀行カードローン | 金利年0.5%引き下げ |

その他にも、銀行カードローンの場合、定期的な金利優遇キャンペーンなどを行っている所も多いので、金利重視で借入先を探している方はチェックしてみてください。

ただ、消費者金融の場合は、自社サービス利用者への金利優遇はありませんが、銀行と違って無利息サービスが利用できます。

また、「dスマホローン(ドコモの回線契約などによって金利が引き下げられる)」のように、自社サービスの利用状況に応じて、金利を下げるサービスを行っている貸金業者も今後増えてくるかもしれません。

消費者金融と銀行・クレジットカード会社・信販会社との違い一覧表

消費者金融も銀行も信販会社・クレジットカード会社も、すべてひとくくりに「金融機関」と呼ばれます。

金融機関の中でも、貸金業法が適用される「貸金業者」と、銀行法が適用される「銀行」に分類することもできます。

| 金融機関 | 業務内容 | 適用法律 |

| 銀行 | ▼各種融資(プロパー融資・信用保証協会の保証付き融資・不動産担保融資・売掛債権担保融資など) ▼各種ローン(住宅ローン・カードローン・教育ローン・当座貸越など) ▼預金業務 ▼決済保証 など |

銀行法 |

| 信販会社・クレジットカード会社 |

▼ショッピングクレジット(個別信用購入あっせん) ▼クレジットカード(包括信用購入あっせん) ▼カードローン など |

貸金業法 |

| 消費者金融 | ▼カードローン・フリーローン ▼銀行カードローンの保証業務 など |

貸金業法 |

消費者金融を利用するメリット・デメリット

消費者金融が「サラ金」と呼ばれている頃の印象が強い人の中には、「消費者金融=危ないもの」と感じている人もいるかもしれませんが、現在の消費者金融は安心して利用できるようになっています。

金利も自由に設定できるわけではなく消費者金融は「利息制限法の上限金利」に基づいて、上限を15%~20%に設定しています。

▼利息制限法の上限金利

| 元金の金額(限度額)が10万円未満 | 上限20% |

| 元金の金額が10万円以上100万円未満 | 上限18% |

| 元金の金額が100万円以上 | 上限15% |

正規の消費者金融なら、法律に守られた借り入れができるので安全であることは間違いないのですが、お金を借りるということにはそれなりのリスクやデメリットが存在します。

消費者金融でお金を借りるメリットとデメリットを確認しておきましょう。

消費者金融を利用するメリットは?

消費者金融のメリットで代表的なものは以下になります。

・最短3分で審査完了!即日融資も可能

・必要書類は本人確認書類だけ

・カードローンの申し込みが簡単

・消費者金融の審査は決して厳しくない

・消費者金融は融通が利く(在籍確認なし・郵便物・振込名義人など)

・大手消費者金融は提携ATMがとても多い

・借りたお金の使い道は自由

・お金を借りたことを家族や友達にバレにくい

・保証人不要で無担保で借り入れできる

・無利息期間サービスやWEB完結などサービス内容がダントツにいい

最短3分で審査完了!即日融資も可能

消費者金融のいちばん大きなメリットは今すぐお金が必要というときでもスピーディに借りられることです。

大手消費者金融の審査にかかる時間は最短3分~60分程度で、早い時なら申し込みから20分程度でお金を借りることもできます。今から数分~数十分後にはお金を借りられる大手消費者金融の融資スピードってすごいと思いませんか?

今日中、遅くとも明日にはお金を借りたいという時には、アコムやプロミス、アイフルなど大手消費者金融を最優先で検討すると良いでしょう。

必要書類は「本人確認書類(免許証など)」だけ!カードローンの申し込みが簡単

消費者金融でお金を借りるためには、難しい条件があったり必要書類も膨大なのでは?と思っている人もいるかもしれませんが、運転免許証やマイナンバーカードなどの「顔写真がついている本人確認書類」があれば他に必要書類が不要な場合が多いです。

スマホと運転免許証があれば消費者金融に申し込みができますし、この本人確認書類の提出もスマホで撮影して送信できるのでとてもWEB上だけで簡単にカードローンの契約ができます。

消費者金融の審査は決して厳しくない

消費者金融の申し込み条件は、決して厳しくはなく、例えばアコムであれば、「20歳以上のご本人に安定した収入のある方」となっていて、会社員・自営業の方はもちろん、パート収入に主婦、アルバイト収入がある学生なども申し込み可能です。

年収が低くても、安定した継続収入があれば、過去に金融事故を起こした経験がない方なら消費者金融の審査はそれほど心配しなくても大丈夫です。

もし、過去に延滞や債務整理などをした経験がある方でも、アコムやアイフルなど大手以外の中小消費者金融なら審査に通過できるチャンスは十分にあります。

消費者金融は融通が利く

カードローン申込者が、できるだけスムーズにお金を借りられるように、消費者金融は比較的融通を利かせた対応をしてくれます。

例えば、電話での在籍確認を避けたい場合は書類で対応してくれたり(大手消費者金融は職場への在籍確認の電話は原則なし)、郵便物を自宅に送らないように手配してくれたりします。

また、振込キャッシングを依頼した場合、振込名義人は一目で消費者金融の利用だとわからないように工夫してくれます。例えばアコムから振込融資をした場合、振込名義人は「ACサービスセンター」になります。

このようにお金を借りたい人を「お客様」として扱い、消費者金融はとても丁寧に対応してくれます。

大手消費者金融は提携ATMがとても多い

アイフルやアコム、プロミスなど大手消費者金融はセブン銀行などのコンビニATMや、大手都市銀行のATMと提携していて、24時間365日キャッシングすることができます。

例えば高速に乗って車で遠方に出かけている時でも、トイレ休憩で立ち寄ったサービスエリアにあるコンビニATMからお金を借りることもできますし、もちろん観光地のATMでも借り入れ可能です。

ATMを使った追加返済もしやすいので、提携ATMが多くコンビニATMを使えるというのは大手消費者金融のとても大きなメリットになります。

消費者金融カードローンは借りたお金の使い道は自由

消費者金融カードローンで借りたお金は使い道が制限されていませんので、旅行やお買い物に使っても良いですし、家具・家電製品の買い替え、生活費など目的が問われないので、使いやすいお金として借りることができます。

お金を借りたことを家族・友達にバレにくい

消費者金融の申し込みから契約までの流れは複数用意されているので、ひとりひとりの希望に合わせて家族や友達にバレにくい借り入れができます。

自宅にローンカードなどの郵便物を送って欲しくない場合は、無人契約機で契約をすればその場でローンカードを発行することができるので郵便物は届きません。もちろん大手消費者金融ならカードレス(カードなし)契約も可能です。

ローンカードを使ってコンビニATMから借り入れをすれば自分の銀行口座に借り入れの履歴が残らないので、通帳を見られても消費者金融でお金を借りていることがバレることはありません。

もちろん、プロミスやアコム、アイフルならカードレス契約でもスマホアプリを使ってカードなしでセブン銀行ATM、ローソン銀行ATMを利用することができます(スマホATM取引)。

保証人不要で無担保で借り入れできる

基本的に消費者金融のカードローンやフリーローンは、無担保・保証人なしで利用することができます。

借金をするのに、ご家族や友人など知り合いに迷惑をかけたくないと思う方がほとんどですし、保証人・連帯保証人を探すのはとても大変です。

また、持ち家や自動車など、担保になるものを保有していない方は、担保ありのローンに申し込むことはできません。

しかし、消費者金融のカードローンなど個人向けのローンは、基本的に無担保・無保証人で申し込むことが可能なので、その点は大きなメリットになります。

消費者金融のその他のメリット

その他にも大手消費者金融なら「無利息期間サービス」があったり、「WEB完結」「カードレス取引」など、カードローンのサービス内容が、銀行カードローンや中小消費者金融、信販会社のカードローンに比べてダントツに優秀でメリットはたくさんあります。

消費者金融を利用するデメリットは?

メリットが多い消費者金融での借り入れですが、当然ながらデメリットもあります。消費者金融からお金を借りるデメリット・リスクも必ず確認しておきましょう。

・住宅ローン・クレジットカード審査などに影響する場合も

・借り入れを繰り返してしまうリスクがある

・専業主婦は大手消費者金融では借りられない

消費者金融は金利が高い

消費者金融の金利は法定金利の範囲ではありますが、決して低金利ではない点が大きなデメリットです。

運転免許証だけで無担保の即日融資ができるというとても大きなメリットがある反面、むしろ銀行カードローンや銀行のフリーローンなどと比べると金利は高いです。

初めて消費者金融でお金を借りる場合は、かなり多くのケースで上限金利が設定されることになりますので、下限金利ではなく上限金利をチェックするようにしましょう。

アコムなら18.0%、プロミスなら17.8%ですが、銀行カードローンの平均的な上限金利は14.0%~15.0%程度になります。

住宅ローン・クレジットカード審査などに影響する

近い将来に住宅ローンを組もうと考えている方は消費者金融の利用は避けた方が良いかもしれません。

住宅ローンを扱う金融機関は、決して金利が低くはない消費者金融からお金を借りるということに「よほどお金に困っているのではないか?」「家計がうまくいっていないのではないか?」とネガティブな反応をします。

消費者金融からお金を借りていたからといって絶対に住宅ローン審査に通らないということはないのですが、住宅ローン審査やクレジットカード審査にとって良い影響とはならないことはデメリットとして覚えておきましょう。

借り入れを繰り返してしまうリスクがある場合も

消費者金融のカードローンは、限度額の範囲であれば無制限にお金を借りることができます。

「1万円だけ借りよう」と思っていても、限度額が10万円あればつい2万円、3万円と借りてしまい、気がついたら限度額いっぱいまで借りてしまった・・・ということも珍しくないのです。

消費者金融カードローンは、コンビニATMや振込キャッシングで簡単にお金を借りられるのでとてもありがたいのですが、便利だからこそ借りすぎにはくれぐれも注意しなければいけません。

専業主婦は大手消費者金融では借りられない

消費者金融は総量規制に基づいて貸付を行うため、限度額は「年収の3分の1」となっています。本人に収入がない専業主婦(主夫)の方や無職の人は年収がゼロということになるので、消費者金融からお金を借りることは原則としてできません。

ただし総量規制にはいくつかの例外があって、配偶者の同意があれば専業主婦(主夫)と配偶者の収入を合算してその3分の1までの借り入れが可能となる「配偶者貸付」が利用できることもあるのですが、大手消費者金融はこの配偶者貸付に対応していません。

プロミス、アコム、レイク、アイフル、SMBCモビットは本人に安定した収入がない専業主婦(主夫)の申し込みは不可としています。

消費者金融とは簡単にいうと「個人を対象に小口融資を行う貸金業者のこと」

消費者金融とは、簡単にわかりやすくいうと「個人に向けてカードローンやフリーローンを提供して小口融資を行うノンバンクの金融機関」のことです。

消費者金融は財務局や都道府県の許可を得て、金融庁から認められ、登録登録番号を付与された正規の貸金業者です。

また任意ですが、日本貸金業協会に加盟している消費者金融もたくさんあり、安心して利用することができます。

| 消費者金融 | 日本貸金業協会番号 |

| SMBCコンシューマーファイナンス(プロミス) | 第000001号 |

| アコム | 第000002号 |

| レイク | 第000003号 |

| アイフル | 第002228号 |

| 三井住友カード(SMBCモビット) | 第001377号 |

ちなみにヤミ金は違法業者のことで、登録番号を付与されていません。また、ヤミ金は登録番号を詐称して掲載している場合があるので注意が必要です。

安心して利用できる消費者金融とヤミ金の見分け方は以下をご覧ください。

20歳以上の約10人に1人が消費者金融を利用している

日本貸金業協会によると、20歳以上の人口「1億487万人」に対して「1,016万人」が消費者金融など貸金業を利用しています。

<参考>

日本貸金業協会「日本でどのくらいの人々が貸金業者のサービスを利用しているの?」

JICC「信用情報に関する統計」

消費者金融からお金を借りていることは、基本的に内緒にしておきたい方がほとんどなので、実感がありませんが、20歳以上の日本人の10人に1人が利用しているのです。この消費者金融の利用数は意外と多く感じませんか?

お金がピンチの時に多くの方が消費者金融を利用していますが、1人あたりに平均利用件数は「1.5件」、一契約あたりの平均り借入額は「57.4万円」となっています。

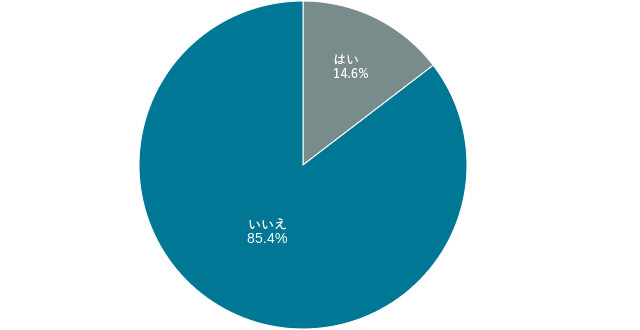

当サイトのアンケート調査でも14.6%が消費者金融を利用したことがあると回答

当サイトでも「消費者金融でお金を借りたことがありますか?」というアンケートを500人に回答していただきましたが「はい」と回答した方は「73人(14.6%)」いらっしゃいました。

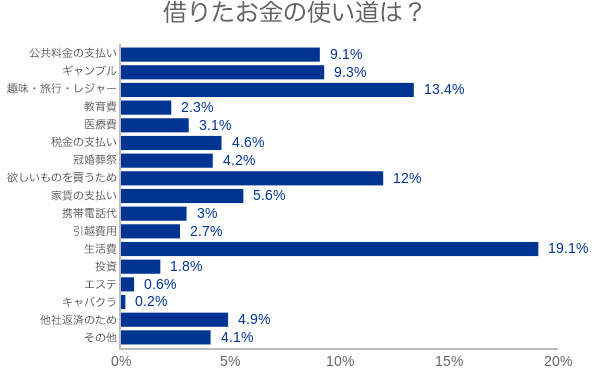

消費者金融で借りたお金の使い道は?

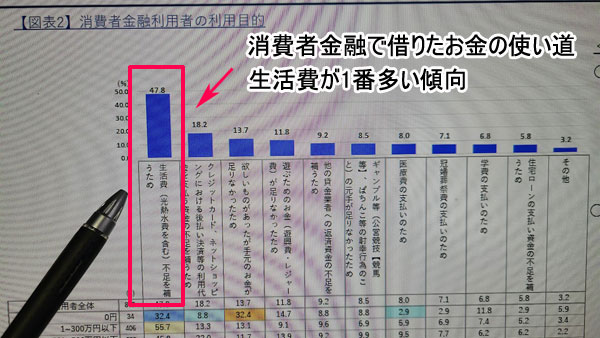

金融庁の「貸金業利用者に関する調査・研究」の調査結果では、消費者金融で借りたお金の使い道の第1位は「生活費」、となっております。

ちなみに、当サイトで500名に実施したアンケート結果でも、消費者金融で借りたお金の使い道の第1位は「生活費」でした。

以上でわかる通り、非常に多くの方消費者金融のローンを便利に利用しています。

消費者金融はやばい?一度借りたら終わり?は間違いです

ネット上の口コミなどを見ると、「消費者金融はやばい」「消費者金融はやめておけ」「一度借りたら終わり」など見かけることがありますがこれは「ヤミ金」と混同している意見です。

消費者金融は、登録番号を取得し、貸金業法をしっかり守って営業している貸金業者なので、法外な利息を請求することはありません。

過去(改正貸金業法の完全施行前)には、グレーゾーン金利で貸付していたことがありましたが、現在は、利息制限法をしっかり守り、金利を決定しています。

<利息制限法で決められた上限金利>

| 借入額(限度額) | 利息制限法による上限金利 |

| 10万円未満 | 20.0% |

| 10万円~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

また、大手消費者金融は、一部上場企業で、かつ大手銀行と同グループに属しているので厳しい基準で日々貸金業を営んでいます。

| プロミス | 三井住友銀行と同じSMBCグループ |

| SMBCモビット | 三井住友銀行と同じSMBCグループ |

| アコム | 三菱UFJフィナンシャル・グループ |

| レイク | SBI新生銀行グループ |

以上で分かるとおり、消費者金融はやばい、一度借りたら終わり、なんてことは決してありません。

ただ、消費者金融の利用のしかたによっては、不利になるケースもあります。

特にこれから住宅ローンを組もうとしている方は以下をご覧ください。

消費者金融の取り立ては怖いって本当?

「消費者金融の取り立ては怖い」という都市伝説も今でも囁かれることがあります。

この背景には、かなり昔のサラ金時代に実際に怖い取り立てが行われていたことと、取り立ての様子を描いたドラマや漫画がはやったことがあるようです。

怖い取り立てが実際に行われていたと聞くと恐ろしくなりますが、当時は消費者金融の過度な取り立てを取り締まる法律がなかったのです。

現在は、貸金業法によって消費者金融の取り立ても細かく設定があります。

貸付けの契約に基づく債権の取立てをするにあたっては人を威迫したり恐怖を感じるような言動、業務の平穏を害するような言動をしてはならないとされていて、午後9時から午前8時の間に債務者に電話をかけたり自宅に訪問してはならない、暴力的な態度をとってはならない、大声をあげたり乱暴な言葉を使ってはいけないなどの禁止行為が定められているのです。

<参考>:貸金業法第二十一条(取立て行為の規制)

現在は正規の消費者金融から怖い取り立てをされることは絶対にありませんが、闇金などのそもそも法律を無視した貸付を行なっている業者は、どんな取り立てを行なってくるかわかりません。

まず前提として闇金からお金を借りるのは絶対にやめましょう。

万が一、怖い取り立てや嫌がらせをされてしまったら警察に通報する、闇金に強い弁護士に相談するなどの対処方法があります。

サラ金とは?闇金とは違うの?

サラ金という言い方は今はあまりしませんが、サラ金は消費者金融と全く同じ意味になります。

今は消費者金融と言う呼び方が一般的ですが、昔は「サラリーマン金融」の略で、アコムや武富士、ディックなど貸金業者のことをサラ金と呼んでいたのです。

サラ金と呼ばれていた理由は、当時の主な利用者が給与所得者(サラリーマン)だったことから、こう呼ばれるようになったようです。

ちなみに現在は自営業や女性の利用者も増えたことから消費者金融と言われるようになったとも言われるのですが、「サラ金」という言葉にネガティブなイメージがあったことから、業界側があえてサラ金から消費者金融に言い方を変えたという見方もあります。

一方、闇金は貸金業登録をしていなかったり、法外な高金利で貸付を行う違法業者です。

闇金とサラ金(消費者金融)の最大の違いは、違法か合法かというところになります。

昔の消費者金融の金利は今よりも高く、取り立ても厳しかった

昔、消費者金融がサラ金と呼ばれていた時代には、利息制限法の上限金利「20.0%」ではなく、かつての出資法の上限金利29.2%に設定して個人に貸付を行ってきました。

現在、テレビCMを行っている有名な某消費者金融も、昔は29.2%という高金利でお金を貸していたのです。

ちなみに、利息制限法の金利と、出資法の金利の間のことを「グレーゾーン金利」と呼ばれています。

この本来支払わなくてよい利息のことを過払い金と呼び、過払い金を消費者に取り戻す手続きを「過払い金返還請求」と言います。

昔に消費者金融を利用し、過払い金がある方は、弁護士や司法書士に相談すれば、過払い金を取り戻せる可能性もあります。

現在は、昔と違って出資法の上限金利も20.0%まで下がっていますので、それ以上の金利で貸し付ける消費者金融はありません(ヤミ金は別です)。

昔の消費者金融の取り立て方法

昔の消費者金融は金利が高いだけでなく、取り立て方法も今と比べて強引で厳しい方法でした。

例えば昔は、「脅しに近い言葉で返済を求める」「しつこく電話をして催促する」「自宅まで訪問して取り立てをする」「家族や職場の人にも借金があることを伝える」などして、債務者を追い込んでいた事例も少なくありませんでした。

ヤミ金が行いそうな取り立て方法を、昔の消費者金融は行っていたのです。

現在の消費者金融は、貸金業法で定められた取り立てのルールに従い、夜間に電話をかけたり、債務者の自宅や勤め先に訪問したり、借金があることを第3者に漏らすような行為は行いません。

もし、債務者が返済を延滞するようなことがあれば、ルールにのっとって督促状などで返済を催促し、それでも返済が行われなければ、最終的には裁判所を通して差し押さえを行います。

昔と違って、今の消費者金融はとてもクリーンになり、貸金業法を守り、強引な取り立てや高すぎる金利を設定することがありませんので、安心して利用することができます。

消費者金融の利用は住宅ローンの審査に影響がある?

消費者金融から借り入れがある状態ということは、すでに借金を抱えているということになります。

借入額が数千万円にも及ぶ住宅ローンでは、この「すでに借金を抱えている状態」というのは非常に大きなマイナス要素になります。

近い将来に住宅ローンを組む予定がある場合は、消費者金融の利用は控えた方が良いでしょう。

どうしても借りなければいけない場合は、なるべく早く完済してしまって完済証明書を発行して契約を解除してから住宅ローンの申し込みをすることをおすすめします。

信用情報機関に利用履歴は残ってしまいますが、すでに完済していることと解約したことが証明できれば少しは住宅ローン審査時の心象が良くなるでしょう。

消費者金融への返済を延滞するとどうなる?遅れそうな時は?

返済を遅れないようにすべきなのは言うまでもありませんが、万が一、消費者金融への返済が遅れてしまった場合の流れを確認しておきましょう。

消費者金融の返済を滞納した後の流れ

1.消費者金融から催促の電話がかかってくる

消費者金融への返済が1日でも遅れると「ご返済が確認できなかったのですが、お手続きはお済みでしょうか?」といったソフトな内容の確認の電話があります。この催促の電話は、消費者金融への返済日から2~3日後にかかってくることもあるようです。

なお、消費者金融の返済が遅れると遅れた日数分だけ遅延損害金がつくことになりますので、返済が遅れれば遅れるほど返済金が増えてしまうことになります。

2.滞納が解消されないと自宅に督促状が届く

消費者金融への滞納が解消されない場合は、自宅に郵送で督促状が届くことになり、電話も毎日かかってくることになります。

ただ、正規の消費者金融の場合、どれだけ返済が遅れても本人以外の家族が返済を要求されたり、怖い取り立てをされることは絶対にありません。

3.延滞が2ヶ月以上続くと強制解約・ブラックリスト入りする

消費者金融への延滞が2ヶ月以上続いて3ヶ月目になってしまうと、カードローンは強制解約させられ、ブラックリスト入りしてしまう可能性が格段に高くなります。

4.給料の差し押さえが行われる

この後の流れは借入額によっても異なるのですが、返済が行われないと債権が消費者金融から債権回収会社に移り、給料の差し押さえが行われることがあります。

ここまでこじらせてしまわないように、消費者金融への返済を延滞しそうになった場合の対処方法も知っておきましょう。

消費者金融への返済が遅れそうな時はどうすればいいの?

返済が遅れそうな時に必ずやるべきことは、消費者金融に連絡をすることです。もしくは大手消費者金融の場合は会員ページから返済日の変更を行うことができますので、絶対に放置してはいけません。

消費者金融に連絡をしても返済総額が減ることはありませんが、とりあえず利息だけでも返済すれば催促はしないなどの柔軟な対応をとってもらうことも可能です。

返済が遅れそうな時は、きちんと消費者金融に事情を話して連絡を絶やさないようにすることが大切です。

消費者金融からの借金を踏み倒すことは可能?【時効の援用について】

結論から言いますと、消費者金融から借りたお金を踏み倒すことは法的には可能なのですが、実現するのは限りなく難しいです。

消費者金融の借金には「5年間」という時効が存在していて、5年経過後に時効の援用という手続きを行えば法的に踏み倒すこともできるのです。

しかし、借金の時効はただ待っているだけでは成立しません。時効の経過は複数の方法でリセットすることができるのです。

まず、債権者となる消費者金融は踏み倒そうとしている人に何度も請求をかけてきます。この請求に「必ず返します」とか「返済するのでもうすこし待ってください」などと返済の意思を示すだけでも時効期間の進行はリセットされてしまうんです。

また、返済が大きく滞ると債権者が裁判所に差し押さえ請求を行うことがあります。差し押さえが認められることでも時効は中断となります。

法的には借金に対する時効という制度があっても実現することは容易ではないのです。

どうしても消費者金融へ返済ができなくなってしまった場合は、時効を狙うよりも債務整理を行なって法的に借金を減額・免責にしたほうがリスクを軽減することができますよ。

消費者金融の審査に通らない理由は?審査落ちする人は返済能力が低い

大手消費者金融の審査通過率を見ると、約60%くらいの方が審査落ちしています。

大手消費者金融カードローンの審査に通らない方の特徴は主に以下になっています。

・収入に対して借入希望額が大きい(総量規制)

・他社借入件数が多い

・在籍確認ができない

・過去に延滞・債務整理を行っている

このような属性の方は、消費者金融に「返済能力が低い」と判断されてしまいます。

各消費者金融の申込条件を満たしていない(安定収入・年齢等)

各消費者金融では申し込み条件が設定されており「年齢」をクリアし、「安定した収入」が求められます。正社員でなくてもアルバイトやパートなどで継続した安定収入が必要で、申込年齢もクリアしないと審査落ちしてしまいます。

ほとんどが20歳以上に申込年齢を設定していますが、稀にプロミスのように18歳以上に設定している消費者金融もあります。

収入に対して借入希望額が大きい(総量規制)

収入に対して、借入希望額が大きいと、返済能力が低いと判断され、消費者金融の審査に落ちてしまいます。

消費者金融は貸金業法の総量規制を守る必要があるので、年収の3分の1を超える融資を行うと罰せられます。

ですので、すでに年収の3分の1付近まで借入がある方や、収入と借入希望額のバランスが良くない方は消費者金融の審査に落ちてしまいます。

他社借入件数が多い

他社借入件数や他社借入金額が多いと消費者金融の審査に落ちてしまうことがあります。

他社借入件数は、収入にもよりますが、大手消費者金融の場合2社~3社まで、4社以上は中小消費者金融でないと審査に通ることは難しくなってきます。

他社借入金額は「収入に対して借入希望額が大きい(総量規制)」でも説明しましたが、年収の3分の1付近まで借入している方や、他社も含めた借入希望額に対して収入が少なすぎる方は審査に通過することは難しくなります。

在籍確認ができない

最近は職場への在籍確認の電話を原則なしにしている消費者金融も増えてきましたが、「安定した収入が本当にあるのか?」判断するために電話や書類で行われる場合があります。

在籍確認は審査の最終段階で行われる場合が多いので、それさえクリアすれば消費者金融の審査に通過できる場合が多いのですが、在籍確認ができないと審査が遅れたり、審査落ちしてしまうこともあります。

過去に延滞・債務整理を行っている

各消費者金融はカードローンの申し込みがあると、CICやJICCなど個人信用情報機関にあなたの過去のクレジットヒストリー(ローンやクレジットカードの利用実績)を必ず確認します。

あなたの信用情報を確認して、過去にローンの延滞や任意整理、自己破産、その他金融事故を起こした記録が残っていると消費者金融の審査に落ちてしまうことが多いです。

その他、消費者金融の審査落ちの理由

その他、消費者金融は「勤続年数」「勤め先」「家族構成」などなど、トータル的に審査します。そこで返済能力はない・低いと判断されれば審査に落ちてしまうこともあります。

また、消費者金融に申し込む際の「入力ミス」「虚偽申告」に関しても厳しくチェックされます。単純な入力ミスは送信する前に見直せば防ぐことができます。

年収や他社借入金額など、審査に通過したいがために「虚偽申告」しても、信用情報の照会や収入証明書の提出で嘘がバレてしまいまうので、絶対にやめましょう。

中小消費者金融は大手と比較して審査が柔軟で通過しやすいがサービスが劣る

中小規模の消費者金融・街金は、アコムやアイフル、プロミスなど大手消費者金融に比べて審査が柔軟でお金を借りやすい傾向があります。

大手消費者金融の場合は、まずスコアリングシステムで瞬時に判断するので、過去に延滞や金融事故があると審査落ちしてしまいますが、中小の消費者金融は「現在の返済能力」をしっかり審査してくれるので、審査が不安な方におすすめです。

ただ、中小消費者金融も、貸金業法をも持って営業しているので、年収の3分の1を超える金額を貸し付けたり、返済能力が明らかにない方に融資は行いませんのでご注意ください。

中小消費者金融は大手と比較すると以下のような特徴があります。

▼申込方法が少ない

▼借入・返済方法が少ない

▼カードローンではなくフリーローンが多い

▼知名度が低いので心配

中小消費者金融は金利が高い

中小消費者金融は大手に比べて高金利に設定しているところが多いです。もちろん、中小消費者金融も利息制限法を守っているので、法外な利息を請求することはありません。