カードローンおすすめランキング 即日&バレない!金利も比較

おすすめのカードローンをランキング形式で比較。即日審査・融資・審査スピード、限度額、金利、バレにくさ(郵便物や在籍確認など)、無利息期間、借入・返済の利便性などを比較していますので、あなたにおすすめのカードローンが見つかります。

※初めてカードローンに申し込む方はランキング上位のカードローンがおすすめです。

|

|

|

|

|

|

|

|

|

|

|

|

| 実質年率 | 年1.8%~年14.6% | 年2.50%~18.00% | 年3.0%~年18.0% | 年2.4%~年17.9% | 年4.5%~年18.0% | 年1.5%~年14.5% | 年3.0%~年18.0% | 年1.99%~年13.5% | 年4.9%~年18.0% | 年4.4%~年12.5% | 年1.9%~年14.5% |

| 即日融資 | 不可 | 〇 最短3分※1 業界TOPレベル |

〇 最短18分※1 | 〇 最短20分※1 | 〇 Webで最短15分※6 | 不可 | 〇 最短15分※1 | 不可 | 〇 | 不可 | 不可 |

| 無利息期間 | なし | 最長30日間※3 | 最長30日間※3 | 最長30日間※3 | 最長365日間※3 | なし | なし | なし | 最長55日間 | なし※最大2.5か月キャッシュバック | なし |

| 職場への電話連絡 | アリ | ”原則”ナシ | 原則なし はココ 99.1%なし※7 |

”原則”ナシ※2 | 電話による在籍確認なし※4 | アリ | ”原則”ナシ | アリ | アリ | ”原則”ナシ | アリ |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.お申込み時間や審査状況によりご希望にそえない場合があります。

※2.原則、お勤め先へ在籍確認の電話なし

※3.各社無利息期間は、初めてのご契約の方が対象です。

※4.在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

※6.21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中に振込可能。一部金融機関および、メンテナンス時間等を除く。

※7.<調査期間> 2025年1月1日~2月28日。<調査対象> WEBもしくは無人店舗でお申込み後、ご契約いただいたお客様。参照先

- カードローンおすすめランキング一覧

- 1位:三菱UFJ銀行カードローン「バンクイック」

- 2位:プロミス

- 3位:アイフル

- 4位:アコム

- 5位:レイク

- 6位:三井住友銀行カードローン

- 7位:SMBCモビット

- 8位:りそな銀行カードローン

- 9位:ダイレクトワン

- 10位:JCB CARD LOAN FAITH(カードローンフェイス)

- 11位:楽天銀行スーパーローン

- 12位:住信SBIネット銀行カードローン

- 13位:みずほ銀行カードローン

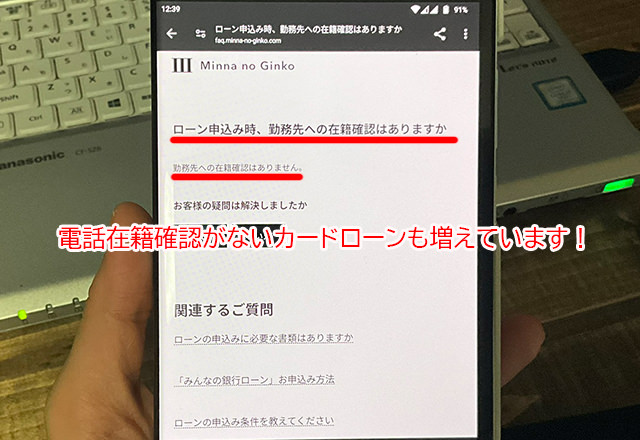

- 14位:みんなの銀行 Loan

- 15位:横浜銀行カードローン

- 16位:千葉銀行カードローン

- 17位:きらぼし銀行カードローン

- 18位:静岡銀行カードローン「SELECA」

- 19位:広島銀行カードローン「マイライフプラス」

- 20位:auじぶん銀行「じぶんローン」

- 21位:イオン銀行カードローン

- 22位:PayPay銀行カードローン

- 23位:愛媛銀行カードローン

- 24位:北海道銀行カードローン「道銀ラピッドカード」

- 25位:オリックス銀行カードローン

- 26位:セブン銀行カードローン

- 27位:オリコカードローン「CREST」

- 28位:ベルーナノーティス

- 29位:au PAY スマートローン

- 30位:足利銀行カードローン〈モシカ〉

- 31位:名古屋銀行カードローン

- 32位:福岡銀行カードローン

- 33位:七十七銀行「77カードローン」

- 34位:常陽銀行カードローン「キャッシュピット」

- 35位:東北銀行カードローン「切り札」

- 36位:鹿児島銀行「かぎんカードローンS」

- 37位:北都銀行「スーパーアシスト カードローンプラン」

- ランキングの根拠について

- カードローンの選び方

- カードローンとは?特徴を解説

- カードローンの審査基準は?審査落ちしやすい方の特徴

- カードローンの審査申込~融資までの流れ

- カードローンに関するQ&A

あなたにピッタリな「おすすめカードローン」を検索する

カードローンの借入条件を決めて「検索ボタン」をタップすると、あなたにピッタリなカードローンが表示されます。

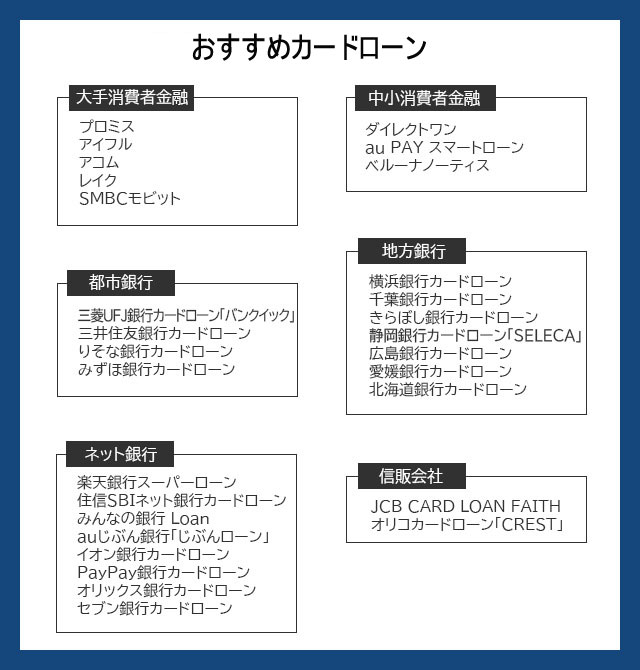

カードローンおすすめランキング一覧

カードローンを借り入れ先によって分けると、以下ように分類されます。

・銀行系(都市銀行・地方銀行・ネット銀行)

・信販会社系

まずは、おすすめのカードローンをランキングで解説します。

とにかく急いでいてすぐにお金を借りる必要がある!という場合は、ランキング上位の即日融資が可能なカードローンに申し込めば間違いありませんよ。

1位:三菱UFJ銀行カードローン「バンクイック」はWEB完結可能、月々の返済は1000円~

| 申込対象者 | ・年齢が満20歳以上65歳未満の国内に居住する個人のお客さまで、保証会社(アコム㈱)の保証を受けられるお客さま。 ・原則安定した収入があるお客さま。 |

| 即日融資 | 不可 |

| 無利息サービス | なし |

| 融資限度額 | 最大500万円 |

| 金利(実質年率) | 年1.8%~年14.6% |

| 遅延損害金(実質年率) | – |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | ・毎月1回のご都合の良い日を選択可能 ・35日ごと |

| 返済方法 | ・自動支払い(口座振替) ・ATM返済 ・口座振込 |

| 毎月の返済額 | 1,000円~ |

| 口座開設 | 不要 |

| 公式サイト | こちら |

三菱UFJ銀行カードローン「バンクイック」はWeb完結が可能で、24時間365日いつでも申し込めます。

三菱UFJ銀行の口座開設も不要、最低返済額が1,000円~の返済しやすいカードローンなので、気軽に申し込むことができます。

また、三菱UFJ銀行カードローン「バンクイック」なら、三菱UFJ銀行ATM、セブン銀行ATM、ローソン銀行ATM、E-netがいつでも手数料無料です。

三菱UFJ銀行口座を持っていなくても、複数のATMを手数料無料で利用できるのは嬉しいですね!

大手の消費者金融のように即日融資は不可、無利息期間サービスもありませんが、銀行カードローンの方が安心感があるという方や、金利の低さを重視する方には、三菱UFJ銀行カードローン「バンクイック」はおすすめです。

2位:プロミスのカードローンは最短3分融資!振込融資・全国コンビニATMで借入可能

| 申込対象者 | ・年齢18~74歳の本人に安定した収入のある方。 ・パート・アルバイトなどで安定した収入がある主婦・学生も申し込み可能 |

| 融資限度額 | 800万円まで |

| 金利(実質年率) | 2.50%~18.00% |

| 無利息サービス | 初回借入日の翌日から最大30日間 |

| 審査スピード | 最短3分※ |

| 即日融資 | 可能 最短3分※ |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則なし |

| 返済方式 | 残高スライド元利定額返済方式 |

| 返済日 | 5日・15日・25日・末日から選択可能 |

| 返済方法 | ・インターネット返済 ・口座振替 ・スマホATM ・コンビニ・提携ATM ・プロミスATM ・銀行振込 |

| 毎月の返済額 | 1,000円~ |

| 公式サイト | 詳細はこちら |

⇒プロミス 即日融資は夜間何時まで?土日もOK!当日の審査・借入方法

プロミス「カードローン」の審査・融資スピードは最短3分※となっており、業界でもTOPクラスのスピード審査を実施しています。

このカードローンは、無利息期間サービスも充実していて、「初回借入日の翌日から最大30日間」となっていますし、プロミスでは職場への在籍確認の電話も原則なしなので、内緒で借り入れしたい方にも向いています。

さらにプロミスのカードローンは、他の大手消費者金融カードローンよりも上限金利が低いので有利な借入れが可能です。

また、プロミスの運営会社は三井住友銀行と同じSMBCグループの「SMBCコンシューマーファイナンス」が運営しているので安心感が高いですし、全国のプロミスATMと三井住友銀行ATMを手数料無料で利用することができます。

プロミス「カードローン」は、WEB完結にも対応しており、申込~契約、借入・返済もすべてスマホ・PCだけで完結できますので、今すぐ申し込むことができます。

30日間無利息・即日融資可能

24時間365申込可

3位:アイフルのカードローンは職場への在籍確認は原則なし!郵便物もなし!内緒の借入に最適

| 申込対象者 | 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 3.0%~18.0% |

| 無利息サービス | 初めての方なら最大30日間 |

| 審査スピード | 最短18分※ |

| 即日融資 | 可能 最短18分※ |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則なし※99.1%なしの実績 |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済日 | ・毎月1回のご都合の良い日を選択可能 ・35日サイクル制 |

| 返済方法 | ・インターネット返済 ・口座振替 ・振込 ・スマホATM(セブン銀行・ローソン銀行) ・提携ATM |

| 毎月の返済額 | 4,000円~ |

| 公式サイト | ⇒貸し付け条件はこちら |

アイフル「カードローン」の審査時間・融資スピードは最短18分※なので、融資を急いでいる方におすすめです。

また、アイフルのカードローンは、WEB完結に対応しており、原則郵便物なし、職場への在籍確認の電話も原則なしなので、バレない借入が可能となっております。

▼他の大手消費者金融も在籍確認の電話は”原則”なしですが、アイフルの場合は実施したのがたった0.9%※です。

プライバシーを重視したカードローンをお探しの方にはアイフルはおすすめです。

さらに最大30日間無利息期間(初めてのご契約の方)がありますし、借入方法も、振込融資、全国のコンビニATM(セブン銀行とローソン銀行)、金融機関ATMから即日で借入可能、専用アプリも充実しているので、アイフルのカードローンは当サイトでも1位、2位を争うほど人気が高いです。

即日融資可能※

24時間365申込可

18分審査(融資)・即日融資について:※お申込時間や審査状況によりご希望にそえない場合があります。

在籍確認について:<調査期間> 2025年1月1日~2月28日。<調査対象> WEBもしくは無人店舗でお申込み後、ご契約いただいたお客様。参照先

4位:アコムは審査通過率が優秀!はじめてのカードローンにおすすめ

| 申込対象者 | 20歳以上で安定した収入がある方 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 2.4%~17.9% |

| 無利息サービス | 契約日の翌日から30日間 |

| 審査スピード | 最短20分※ |

| 即日融資 | 可能 最短20分※ |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則なし※ |

| 返済方式 | 定率リボルビング方式 |

| 返済日 | ・毎月1回のご都合の良い日を選択可能 ・35日サイクル制 |

| 返済方法 | ・インターネット ・アコムATM ・提携ATM ・口座振込 ・口座振替 |

| 毎月の返済額 | 3,000円~ |

| 公式サイト | ⇒詳細はこちら |

アコム「カードローン」は審査時間・融資時間が最短20分となっており、即日融資が可能、24時間コンビニATMからキャッシング可能、振込融資も最短10秒で対応しています。

また、アコム「カードローン」はWeb完結・カードレスで申し込みができるので、契約のために自動契約機(むじんくん)に出かける必要もなく郵送物が送られてくることがありません(自動契約機でカードを受け取ることも可能)。

もちろんアコムのカードローンにも30日間の無利息期間がついてますし、職場への在籍確認の電話も原則なし※、自動契約機の台数も多く、業界TOPクラスのカードローンサービスを提供しています。

ちなみに、アコムデータブックによると、アコムの新規成約率は42.8%(2023年12月)で非常に高くなっており、プロミスやアイフルに比べて優秀なので、はじめてのカードローンにおすすめです。

30日間無利息・即日融資可能

<最短20分審査・最短20分融資について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

※アコムでは「原則、お勤め先へ在籍確認の電話なし」となっております。

5位:レイクのカードローンは365日無利息、60日無利息が魅力

| 申込対象者 | 満20歳~70歳の方 |

| 融資限度額 | 最大500万円 |

| 金利(実質年率) | 4.5%~18.0% |

| 無利息サービス | 365日無利息、60日無利息 |

| 審査スピード | Webで最短15分融資も可能※ |

| 即日融資 | 可能 |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則なし (※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。) |

| 返済方法 | ・Web返済 ・SBI新生銀行カードローンATM ・口座振替 ・スマホATM取引 ・提携ATM ・銀行振込 |

| 毎月の返済額 | 4,000円~ |

| 公式サイト | ⇒こちら |

レイクのカードローンは、Webで最短15分融資も可能、WEB完結など、便利なサービスを展開していますが、他の大手消費者金融よりも優れているところは無利息期間サービスです。

レイク無利息期間サービスは、

・365日無利息(契約額が50万円以上)

・60日無利息(契約額が50万円未満の方)

の2種類から選ぶことができます。

アコムやアイフル、プロミスのカードローンにも無利息期間が付いていますが「30日間」となっており、レイクの無利息期間にはかないません。

レイクの公式サイトでは、自分にとってどちらの無利息期間サービスが向いているかシミュレーションできますので、ぜひ試してみて下さい。

※レイクの無利息サービス・融資時間の注釈、貸付条件等はページの最下段に記載しています。

6位:三井住友銀行カードローンは口座開設不要!低金利

| 申込対象者 | ・お申込時満20歳以上満69歳以下の方 ・原則安定したご収入のある方 ・三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方 |

| 即日融資 | 不可 |

| 無利息サービス | なし |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 年1.5%~年14.5% |

| 遅延損害金(実質年率) | 19.94% |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済方式 | 残高スライド元利定額 |

| 返済日 | 5日、15日、25日、月末から選択可能 |

| 返済方法 | ・口座振替 ・ATM ・口座振込 ・口座振替 ・インターネット返済 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 不要 |

| 公式サイト | こちら |

三井住友銀行カードローンは、口座開設なしで利用できる銀行カードローンで、上限金利は「年14.5%」となっており、大手消費者金融よりも低金利です。

もちろん、三井住友銀行カードローンはWeb完結が利用可能で来店も不要、カードレスで借入・返済が行えます。

ただ、三井住友銀行の口座があればお手持ちのキャッシュカードがローンカード兼用となり、カード1枚で借り入れができるようになります。

さすが大手銀行カードローンだけあって、三井住友銀行、E-net、ローソン銀行ATM、セブン銀行ATM、ゆうちょ銀行ATM、三菱UFJ銀行ATMの店舗外ATMがいつでも手数料無料で利用できます。

ATMから現金を借りる機会が多い方は三井住友銀行カードローンも便利でしょう。

7位:SMBCモビット「カードローン」の審査スピードは最短15分!

| 申込対象者 | 満年齢20才~74才の安定した収入のある方(当社基準を満たす方) |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 3.0%~18.0% |

| 無利息サービス | なし |

| 審査スピード | 最短15分※ |

| 即日融資 | 可能 |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則なし |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| 返済日 | 5日、15日、25日、末日から選択可能 |

| 返済方法 | ・提携ATM ・口座振替 ・銀行振込 ・インターネット ・Vポイント ・スマホATM取引 |

| 毎月の返済額 | 1,000円~ |

| 詳細 | 詳細はこちら |

SMBCモビットはSMBCグループの三井住友カード株式会社が運営するカードローンブランドです。

三井住友銀行と同じSMBCグループなので、SMBCモビット「カードローン」なら、全国の三井住友銀行ATMをいつでも手数料無料で利用できます。

SMBCモビットのカードローンには無利息サービスがないのが残念ではありますが、審査時間は最短15分、即日融資可能、WEB完結可能、郵便物なしなど、業界ではTOPクラスのカードローンサービスを提供しています。

<最短15分審査・即日融資について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

8位:りそな銀行カードローンの上限金利は「年13.5%」大手銀行で1番低金利

| 申込対象者 | 日本国内にお住まいで、次の条件をすべて満たす個人のお客さま ・お申込時の年齢が満 20 歳以上、満 66 歳未満の方 ・当社所定の保証会社の保証を受けられる方 |

| 即日融資 | 不可 |

| 無利息サービス | なし |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 年1.99%~年13.5% ※りそな銀行指定の住宅ローン利用者は▲0.5% |

| 遅延損害金(実質年率) | 19.94% |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月5日 |

| 返済方法 | 自動引き落とし |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 必要 |

| 公式サイト | こちら |

銀行カードローンは金利の低さがメリットなのですが、その中でもりそな銀行カードローンはかなり低金利!上限金利は13.5%と圧倒的に低く、りそな銀行の住宅ローン利用者はここからさらに0.5%の引き下げがあります。

ただ、りそな銀行カードローンは、即日融資不可、無利息サービスなし、口座開設が必須などデメリットもあります。

これらのデメリットよりも、金利を重視してカードローンをお探しの方には、りそな銀行カードローンはおすすめです。

9位:ダイレクトワンのカードローンは無利息期間は55日!審査スピード最短30分

| 申込対象者 | 20歳~69歳までの、安定した収入のある方 ※主婦・パート・学生・アルバイトの方も安定した収入があれば申し込み可能。 |

| 融資限度額 | 最大300万円 |

| 金利(実質年率) | 4.9%~18.0% |

| 遅延損害金(実質年率) | 20.0% |

| 無利息サービス | 初回借入日の翌日から55日間無利息 |

| 審査スピード | 最短30分 |

| 即日融資 | 可能 |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月1回のご都合の良い日を選択可能 |

| 返済方法 | ・ATM ・店頭窓口 ・銀行振込 ・スルガ銀行のインターネットバンキング |

| 毎月の返済額 | 4,000円~ |

ダイレクトワンは静岡県沼津市を拠点とする「地方銀行のスルガ銀行グループ」の「中堅消費者金融」です。

ダイレクトワンのカードローンは、初回借入の翌日から55日間が無利息期間となっていて、大手消費者金融の30日間無利息よりも充実しています。

スルガ銀行口座と55日間無利息サービスを組み合わせれば、非常に便利なカードローンになります。

ATMから直接借りると110円または220円の手数料が発生するのですが、スルガ銀行口座に振り込みで借りて、スルガ銀行キャッシュカードで提携ATMから引き出せば手数料はかかりません。

返済もスルガ銀行のインターネットバンキングから返済手続きを行えば手数料無料です。

カードローンの借入・返済手数料を節約するなら、スルガ銀行口座を開設すべきでしょう。

ダイレクトワン「カードローン」は、審査スピード最短30分、即日融資可能なので、急ぎの方にもおすすめです。

10位:JCB CARD LOAN FAITH(カードローンフェイス)は低金利&即日審査可能

| 申込対象者 | 20歳以上69歳以下で、ご本人に毎月安定した収入のある方。 ※収入証明書類が必須となります。 ※学生、パート・アルバイトの方は対象となりません。 |

| 融資限度額 | キャッシングリボ払い:最大500万円 キャッシング1回払い:5万円 |

| 金利(実質年率) | キャッシングリボ払い:4.4%~12.5% キャッシング1回払い:5.0% |

| 遅延損害金(実質年率) | 20.0% |

| 無利息サービス | 最大2.5か月のキャッシュバックサービスあり |

| 審査スピード | 最短即日 |

| 即日融資 | 不可(最短3営業日) |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則電話在籍確認なし |

| 返済日 | 毎月10日 |

| 返済方法 | ・口座振替 ・ATM |

| 毎月の返済額 | 5,000円~ |

JCB CARD LOAN FAITHは日本のクレジットカード会社JCBのカードローンです。

JCB CARD LOAN FAITHの上限金利はなんと12.5%!となっており、大手消費者金融はもちろん、大手銀行カードローンよりも低金利になってます。

返済が1回払いのみ可能な「キャッシング1回払い」なら5.0%で借りることができます。

借り入れ方法は、月3回まで全国の提携ATMを手数料無料で使うことができます。

JCB CARD LOAN FAITHには無利息サービスはありませんが、最大2.5か月分の利息をキャッシュバックしてもらえるキャンペーンを行っています(終了しいる可能性もあるので要公式サイト確認)。

JCB CARD LOAN FAITH はWeb完結、低金利、ATM利用手数料無料、キャッシュバックありなので、使い勝手は非常に良いカードローンなのですが、注意点が2つあります。

ひとつは「即日融資ができない」ことで、最短でも3営業日となりますので、早めの申し込みをおすすめします。

もうひとつは申し込み条件が少しだけ高く、収入証明書類の提出が必要なカードローンとなります。また、学生・パート・アルバイトの方はJCB CARD LOAN FAITH(カードローンフェイス)に申し込むことができません。

JCB CARD LOAN FAITHは、スペックの良いカードローンなので、審査にある程度自信がある方におすすめします。

11位:楽天銀行スーパーローンは楽天ポイントが貯まるお得なカードローン

| 申込対象者 | ・満年齢20歳以上62歳以下の方 ※パート・アルバイトの方、及び専業主婦の方は60歳以下 ・日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ・楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証を受けることができる方 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 1.9%~14.5% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 1日、12日、20日、27日から選択可能 |

| 返済方法 | ・口座振替 ・提携ATM ・インターネット返済 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 不要 |

楽天銀行は店舗を持たないネット銀行というメリットを活かして、充実したカードローンサービスを提供しています。

楽天銀行スーパーローンの上限金利は14.5%で銀行カードローンとしては高くもなく低くもない水準の範囲で、無利息サービスもありませんが、楽天ポイントプレゼントや金利引き下げサービスを頻繁に行っています。

さらに、楽天会員のランクに応じてカードローンの審査に優遇があります。

また、楽天銀行スーパーローンは、手数料無料で利用できる提携ATMも豊富で、以下は無料で利用できます。

・E-net

・セブン銀行

・イオン銀行

・三井住友銀行

・みずほ銀行

・北都銀行

・きらぼし銀行

・東京スター銀行

・栃木銀行

・大光銀行

・富山銀行

・愛知銀行

・名古屋銀行

・PatSat

・北都銀行

・高知銀行

すでに楽天銀行口座を開設していたり、会員ランクが高い方など、普段から楽天のサービスをよく活用している方におすすめのカードローンです。

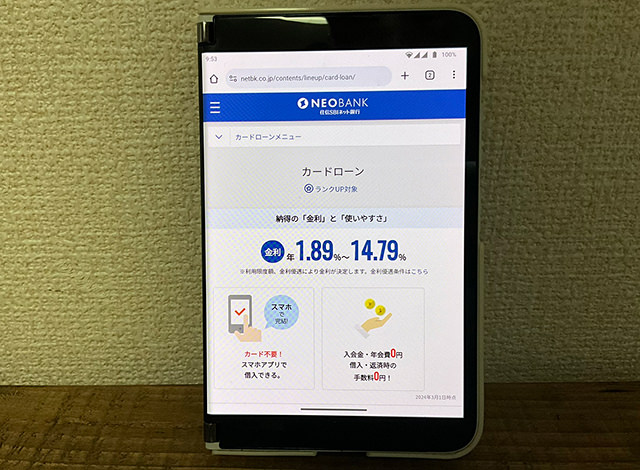

12位:住信SBIネット銀行カードローンならセブン銀行ATM、ローソンATMが手数料0円

| 申込対象者 | ・申込時年齢が満20歳以上満65歳以下であること ・安定継続した収入のあること ・外国籍の場合、永住者であること ・保証会社の保証を受けられること ・当社の普通預金口座を保有していること(同時申込可) |

| 融資限度額 | 最大1,000万円 |

| 金利(実質年率) | 1.99%~14.79% ※金利引き下げ優遇あり |

| Web完結 | 可能 |

| 無利息サービス | なし ※プレゼントキャンペーンあり |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月5日 |

| 返済方法 | ・口座引落 ・提携ATM |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 必要 |

住信SBIネット銀行カードローンは、2023年のオリコン顧客満足度調査1位を獲得(3年連続の獲得で10回目の受賞)したとても優秀なカードローンです。

無利息サービスはありませんが、カードローン契約で1,500円のプレゼント、借入金額に応じて最大35,000円のプレゼントもあります。

住信SBIネット銀行カードローンの金利は1.99%~14.79%ですが、SBI証券口座をお持ちの方と、SBIネット銀行住宅ローンを利用している方は0.5%引き下げ、さらにミライノカード(JCB)をお持ちで口座引落返済をしている方は0.1%の引き下げがあり14.19%で借りることができます。

また、住信SBIネット銀行カードローンなら、セブン銀行ATM、ローソンATMが手数料0円で利用可能です。

この2つのコンビニATMがいつでも手数料無料で利用できるのは、住信SBIネット銀行カードローンの非常に大きな強みとなっています。

13位:みずほ銀行カードローンは「みずほマイレージクラブ」に入会している方におすすめ

| 申込対象者 | ・満20歳以上満66歳未満の方 ・安定かつ継続的収入が見込める方 ・審査の結果、保証会社の保証を受けられる方 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 2.0%~14.0% ※住宅ローン利用者は0.5%引き下げ |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月10日 |

| 返済方法 | 自動引落 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 必要 |

| 公式サイト | こちら |

みずほ銀行カードローンは上限金利「14.0%」、さらにみずほ銀行の住宅ローン利用者は0.5%の金利引き下げがありますので、上限金利13.5%という低金利で借りることができます。

また、「みずほマイレージクラブ」に入会していて、みずほ銀行カードローンに入会している方は、みずほ銀行ATMとE-netが手数料無料になります(E-netは月3回まで)。

都市銀行のカードローンという大きな安心感がありますし、取引がある方を大事にしてくれるカードローンなので、すでにみずほ銀行口座を開設している方におすすめします。

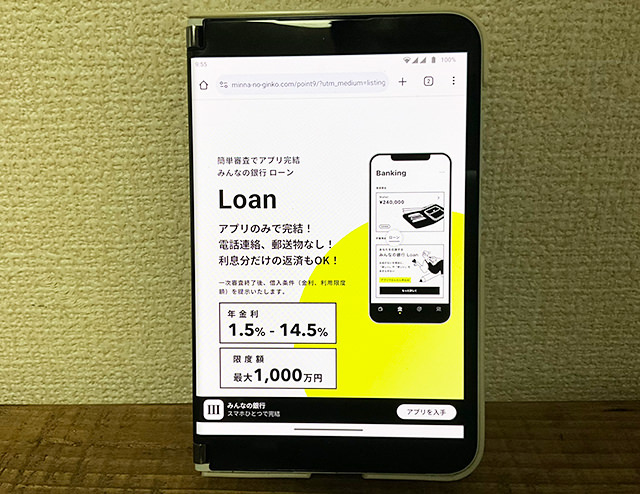

14位:みんなの銀行 Loanはスマホだけですべて操作ができる新しいカードローン

| 申込対象者 | ・みんなの銀行の普通預金口座をお持ちのお客さま ・20歳以上69歳以下で収入がある方(アルバイト・パート・年金受給者・自営業の方もお申込みいただけます) |

| 融資限度額 | 最大1,000万円 |

| 金利(実質年率) | 1.5%~14.5% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | なし |

| 返済日 | 毎月末日 |

| 返済方法 | アプリ操作 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 必要 |

みんなの銀行 Loanは日本最大規模を誇る地方銀行のふくおかフィナンシャルグループが展開するみんなの銀行のローンです。

みんなの銀行 Loanの場合、ローンカードの発行はなく、借入・返済・残高確認等は全てアプリで行うことができ、郵送物もありませんし、審査においてスマホに電話がかかってくることも原則ありません。

もちろん、みんなの銀行 Loanに申し込んでも、勤務先への電話在籍確認もありません。

みんなの銀行 Loanの借入方法は振り込み融資となっていて、アプリの操作でみんなの銀行の返済用口座に1,000円単位で振り込んでもらえます。

現金が必要な場合はスマホATM取引でセブン銀行ATMから引き出しましょう。

従来の銀行カードローンの不便なところが刷新されたサービスがたくさんなので、カードローンを初めて利用するスマホ世代の方にとてもおすすめできます。

15位:横浜銀行カードローンは東京・神奈川・群馬に在住の方におすすめ

| 申込対象者 | ・ご契約時満20歳以上69歳以下の方 ・安定した収入のある方、およびその配偶者(パート・アルバイトの方も可。学生の方は不可。年収には年金を含みます。) ・次の地域に居住またはお勤めの方 神奈川県内全地域 東京都内全地域 群馬県内の以下の市 前橋市、高崎市、桐生市 ・保証会社(SMBCコンシューマーファイナンス(株))の保証が受けられる方 ・横浜銀行ならびにSMBCコンシューマーファイナンス㈱の個人情報の取り扱いに同意される方 |

| 融資限度額 | 最大1,000万円 |

| 金利(実質年率) | 1.5%~14.6% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月10日 |

| 返済方法 | 口座振替 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 必要 |

横浜銀行は神奈川県横浜市を拠点にする地方銀行です。

横浜銀行カードローンは申し込み可能なエリアが決まっており、神奈川県内全地域、東京都内全地域、群馬県前橋市、高崎市、桐生市に在住または在勤の方が申し込みできます。

横浜銀行カードローンは手数料無料のATMが非常に充実していて、横浜銀行ATM、セブン銀行ATM、ローソン銀行ATM、E-net、イオン銀行ATMはいつでも無料で利用できます。

コンビニATMが無料で利用できるのはとても便利ですね。

横浜銀行への来店は不要で24時間365日いつでも申し込みできますし、借りたお金は使い道が指定されていないのでおまとめローンとして利用するのもおすすめです。

また、横浜銀行カードローンは配偶者に安定した収入があれば専業主婦・主夫の方も申し込み可能です。

16位:千葉銀行カードローンは千葉県・東京都・茨城県・埼玉県・神奈川県(横浜市・川崎市)の方におすすめ

| 申込対象者 | 次の条件をすべて満たす個人のお客さま。 ・ご契約時の年齢が満20歳以上満65歳未満の方。 ・安定した収入(パート・アルバイトを含む)のある方。ただし年金収入のみの方はお申込みいただけません。 ・原則、千葉県・東京都・茨城県・埼玉県・神奈川県(横浜市・川崎市)にお住まいの方。 ご利用可能エリアをチェック ・エム・ユー信用保証(株)の保証が受けられる方。 ・他にクイックパワー、クイックパワー<アドバンス>のカードローンをお持ちでない方。 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 1.4%~14.8% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月1日 |

| 返済方法 | 口座振替 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 不要 |

千葉銀行は千葉県千葉市に本店を置く地方銀行です。

千葉銀行カードローンは、申し込み対象エリアが決まっていて、千葉県・東京都・茨城県・埼玉県・神奈川県(横浜市・川崎市)に在住の方が利用可能となっています。

銀行カードローンにはほぼ必ず保証会社がついていて、まず保証会社の審査を受けて、通過したら銀行の審査(保証会社の審査に通過したらほぼ通過できます)に移る流れになります。保証会社の審査難易度は銀行カードローンの審査難易度に直結します。

千葉銀行カードローンの保証会社はエム・ユー信用保証株式会社となっています。エム・ユー信用保証はアコムの完全子会社で、審査が柔軟、甘いと言われています。

千葉銀行カードローンの約定返済は口座振替(口座引き落とし)になるのですが、千葉銀行以外の口座からの引き落としもできますので千葉銀行の口座をお持ちでなくても便利に利用できますよ。

17位:きらぼし銀行カードローンはパート、アルバイト、派遣社員、契約社員の方におすすめ

| 申込対象者 | 以下の全てに該当し、かつ当行の審査に適合する方。 ・借入時の年齢が満20歳以上満64歳以下の方。 ・日本国籍の方、または永住許可を受けている外国人の方。 ・安定・継続した収入が得られる方。 ※パート、アルバイト、派遣社員、契約社員の方もご利用いただけます。 ※収入が年金のみの方はご利用いただくことができません。 ・お住まいまたはお勤め先の所在地が当行本支店の営業地域内にある方。 ・保証会社の保証が受けられる方。 ・電子メールアドレスをお持ちの方。 |

| 融資限度額 | 最大1,000万円 |

| 金利(実質年率) | 1.6%~14.8% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月7日 |

| 返済方法 | 口座引落 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 不要 |

きらぼし銀行は2018年5月に旧八千代銀行、旧東京都民銀行、旧新銀行東京が合併して誕生した地方銀行で、本店は東京都港区になります。

東京都、埼玉県、神奈川県、千葉県の一部に支店があり、きらぼし銀行カードローンに申し込みできる方は、きらぼし銀行本支店の営業エリアにお住まいまたは勤務先がある方に限られています。

銀行カードローンは消費者金融と比べると審査が厳しくなるのですが、きらぼし銀行カードローンはパート、アルバイト、派遣社員、契約社員の方も申し込み可能です。

きらぼし銀行は都心にも店舗を持つ地方銀行ですので、大手の銀行カードローンと比較すると審査にも期待できます。

18位:静岡銀行カードローン「SELECA」は60日間無利息!一時的な借り入れにおすすめ

| 申込対象者 | お申し込みおよびご契約時の年齢が満20歳以上70歳未満の方で保証会社の保証が受けられる方 |

| 融資限度額 | 最大1,000万円 |

| 金利(実質年率) | 1.5%~14.5% |

| Web完結 | 可能 |

| 無利息サービス | 契約から60日間無利息 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月10日 |

| 返済方法 | 口座引落 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 必要 |

静岡銀行は静岡県静岡市に拠点を置く地方銀行です。

静岡銀行カードローンなら、借入・返済は静岡銀行ATMをいつでも手数料無料で利用できますし、セブン銀行ATMも月3回まで無料で利用できますので利便性が良いですよ。

カードローンの利用開始までに静岡銀行の口座開設が必要なのですが、申し込みと同時開設ができます。また、初回のみ他行の口座に振り込み融資で借りられるサービスもあります。

また静岡銀行カードローンには、地方銀行カードローンとしては非常に珍しく、最大60日間の無利息サービスもついています。

この60日間の間に全額返済した場合は、利息が0円で利用できるカードローンなので、一時的にお金を借りたい方にも静岡銀行カードローンはおすすめです。

19位:広島銀行カードローン「マイライフプラス」は低金利の地方銀行カードローンをお探しの方におすすめ

| 申込対象者 | 以下の条件をすべて満たす個人で、当行指定の保証会社の保証が得られる方 ・契約時・継続時の年齢が満20歳以上満65歳以下の方 ・継続した安定収入がある方 |

| 融資限度額 | 最大500万円 |

| 金利(実質年率) | 2.475%~13.475% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月7日 |

| 返済方法 | 広島銀行普通預金口座から自動引落 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 必要 |

広島銀行は広島県広島市に拠点を置く地方銀行で、カードローン「マイライフプラス」は上限金利13.475%となっていて、全国の銀行カードローンと比較しても低金利です。

広島銀行カードローン「マイライフプラス」には、全国から申し込みが可能なので、金利が低い銀行カードローンをお探しの方にはおすすめです。

なお、広島銀行カードローン「マイライフプラス」にインターネットから申し込む場合は広島銀行の口座が必要になります。

広島銀行に開設していない場合は開設後に申し込みをするか、口座不要で利用可能なカードローン「<はろぎん>ハローローンワイド」もあります。

20位:auじぶん銀行「じぶんローン」はau IDをお持ちの方におすすめのカードローン

| 申込対象者 | 以下の条件を満たすお客さま ・ご契約時の年齢が満20歳以上70歳未満のお客さま ・安定継続した収入のあるお客さま(自営、パート、アルバイトを含みます) ・保証会社であるアコム(株)の保証を受けられるお客さま |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 1.48%~17.5% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | ・毎月1回のご都合の良い日を選択可能 ・35日ごと返済 |

| 返済方法 | ・自動支払い返済 ・ATM返済 |

| 毎月の返済額 | 1,000円~ |

| 口座開設 | 不要 |

auじぶん銀行「じぶんローン」はau IDをお持ちの方におすすめのカードローンです。

au IDをお持ちの方はどなたでも金利が0.1%引き下げとなり、他のカードローンからの借り換えなら0.5%の金利引き下げがあります。

au IDは無料で作ることができますし、新規申し込みでも借り換えでもメリットがあるのは嬉しいですね。

auじぶん銀行「じぶんローン」は、ネット銀行ながら提携ATMも豊富で、三菱UFJ銀行ATM、セブン銀行ATM、ローソン銀行ATM、E-net、ゆうちょ銀行ATMはいつでも手数料無料で利用できます。

auじぶん銀行「じぶんローン」の公式サイトで借入可能かどうかお借入診断ができますので、申し込み前に試してみると良いでしょう。

21位:イオン銀行カードローンは低金利!口座開設も不要で借りられる

| 申込対象者 | 以下のすべての条件を満たす個人のお客さま ・日本国内に居住している方、外国籍の方については永住許可を受けている方。 ・ご契約時の年齢が満20歳以上、満65歳未満の方。 ・ご本人に安定かつ継続した収入の見込める方。 ※ パート、アルバイト、自営業者、専業主婦(夫)の方もお申込みいただけます。学生の方はお申込みいただけません。 ・保証会社であるイオンフィナンシャルサービス(株)、またはオリックス・クレジット(株)の保証を受けられる方。 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 3.8%~13.8% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月20日 |

| 返済方法 | ・ATM返済 ・イオン銀行口座からの引落 ・他金融機関口座からの引落 |

| 毎月の返済額 | 1,000円~ |

| 口座開設 | 不要ですがイオン銀行口座があると便利 |

イオン銀行カードローンの上限金利は13.8%。銀行カードローンの中でも低金利です。

ここ数年、自分の銀行口座にお金を振り込んでもらって借りられる振り込み融資が便利なカードローンが増えているのですが、振込よりも現金が今すぐ必要という機会も多いですよね。

イオン銀行カードローンでは、イオン銀行ATM、E-net、ローソンATMが手数料無料で利用できますので、コンビニ、イオン、サービスエリア、旅先などでもほぼ24時間サクッと現金を借りられます。

口座開設は不要で、他の金融機関口座からでも口座引き落としで返済することができます(手数料無料)

1,000円から借りられますので無駄がありませんし、必要な時にちょっとだけお金を借りたい主婦の方にもおすすめです!

22位:PayPay銀行カードローンは金利は高めですが30日間無利息期間があるので一時的な借り入れにおすすめ

| 申込対象者 | 次の条件をすべて満たす方 ・申込時の年齢が20歳以上70歳未満の方 ・お仕事をされていて、安定した収入のある方 ・当社に普通預金口座をお持ちの個人の方 ・一定の審査基準を満たし、保証会社SMBCコンシューマーファイナンス株式会社の保証を受けられる方 |

| 融資限度額 | 最大1,000万円 |

| 金利(実質年率) | 1.59%~18.0% |

| Web完結 | 可能 |

| 無利息サービス | 初回借入日から30日間 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月5日、27日から選択可能 |

| 返済方法 | 自動引落 |

| 毎月の返済額 | 1,000円~ |

| 口座開設 | 必要 |

PayPay銀行カードローンは、キャッシュレス決済サービスのPayPayが提供するカードローンです。申し込みはPayPayアプリからできますし、ローンカードの発行もありません。

PayPayは日頃からさまざまなサービスやキャンペーンを行っていますが、PayPay銀行カードローンもお得なサービスがあり、まずカードローン契約をするだけで1,500円のキャッシュバックがあります。

さらにPayPay銀行カードローンで借入をすると、最大10,000円のキャッシュバックがあります。

PayPay銀行カードローンは銀行カードローンとしては金利が高めですが、無利息サービスが30日間ついていますので、一時的な借り入れにおすすめです。

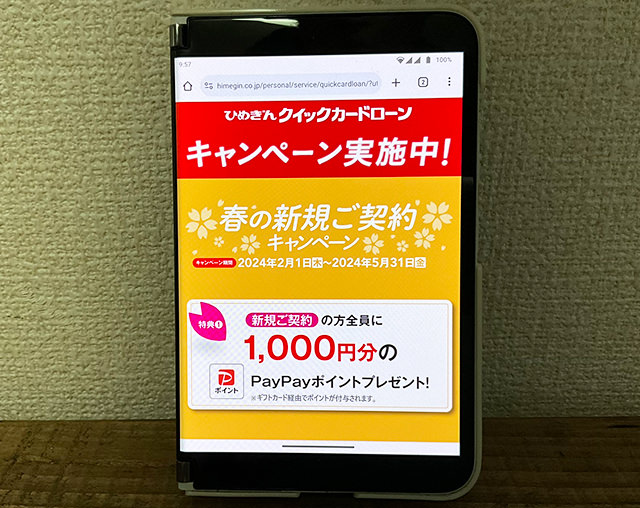

23位:愛媛銀行カードローンはWeb契約で30日間無利息サービスが適用

| 申込対象者 | ・お申込時の年齢が満20歳以上満65歳以下で、安定した収入のある方(専業主婦・パート・アルバイトの方を含みます) ・SMBCコンシューマーファイナンス(株)の保証を受けられる方 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 4.4%~14.6% |

| Web完結 | 可能 |

| 無利息サービス | Web契約で30日間無利息 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月1回のご都合の良い日を選択可能 |

| 返済方法 | ひめぎんアプリから振替 ATM返済 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 不要 |

愛媛銀行は愛媛県松山市に拠点を置く地方銀行です。

愛媛銀行カードローンの申し込み方法はWeb契約がおすすめです。インターネットで契約した方のみ30日間無利息サービスが適用されるカードローンなのでお得ですよ。

愛媛銀行カードローンは、提携ATMの使い勝手が良く、セブン銀行ATM・ローソン銀行ATM・E-netの利用手数料が月4回まで無料になります。コンビニATMととても相性が良いカードローンと言えます。

24位:北海道銀行カードローン「道銀ラピッドカード」は口座開設不要・全国から申し込み可能

| 申込対象者 | 融資時、満20歳以上75歳未満の方。 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 1.9%~14.95% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 原則なし |

| 返済日 | ・毎月1回のご都合の良い日を選択可能(6日を除く) ・35日ごと返済 |

| 返済方法 | ・北海道銀行ATM ・セブン銀行ATM ・E-net ATM ・ローソンATM ・バンクタイムATM ・口座振込 |

| 毎月の返済額 | 1,000円~ |

| 口座開設 | 不要 |

北海道銀行は北海道札幌市に拠点を置く地方銀行です。

北海道銀行カードローン「道銀ラピッドカード」は、口座開設が不要で、全国から24時間いつでも申し込みできます。

スマホ完結でパート・アルバイトの方も申し込み可能ですし、電話相談・申し込みはなんと24時間365日対応してもらえます。

銀行カードローンとしては珍しく、職場への電話在籍確認を原則行わないことを「北海道銀行カードローン公式サイト」に明記してありますので、気軽に申し込みできます!

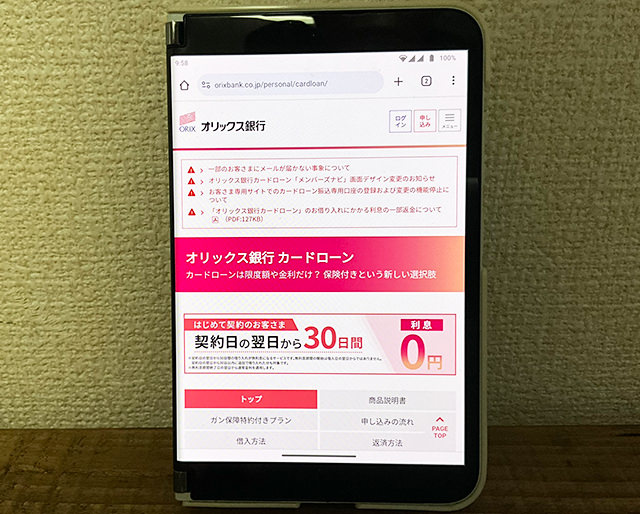

25位:オリックス銀行カードローンはがん保証特約付き!高額融資を希望する方におすすめ

| 申込対象者 | 以下の条件をすべて満たす方 ・申し込み時の年齢が満20歳以上69歳未満の方 ・原則、毎月安定した収入のある方 ・日本国内に在住の方(外国籍の方は、永住者または特別永住者の方) ・オリックス・クレジット株式会社または新生フィナンシャル株式会社の保証が受けられる方 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 1.7%~14.8% |

| Web完結 | 可能 |

| 無利息サービス | 契約日の翌日から30日間 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月10日または月末から選択可能 |

| 返済方法 | ・口座振替(他行の口座でも可能) ・口座振込 ・提携ATM |

| 毎月の返済額 | 3,000円~ |

| 口座開設 | 不要 |

オリックス銀行カードローンには無利息サービスがあり、契約日の翌日から30日間が無利息期間になります。

また、オリックス銀行カードローンには提携ATMがたくさん用意されているのですが、どの提携ATMも無料で使うことができます。

・セブン銀行ATM

・E-net

・ローソン銀行ATM

・イオン銀行ATM

・三菱UFJ銀行ATM

・三井住友銀行ATM

・西日本シティ銀行ATM

・ゆうちょ銀行ATM

カードローンとしては珍しいのですが、ガンと診断された時と死亡・高度障害となってしまった場合の借入残高が0円になるがん保証特約付きの消費者信用団体生命保険に加入することもできます。

保険料は無料ですし金利の上乗せもありませんので、高額融資を希望する方にもオリックス銀行カードローンはおすすめです。

26位:セブン銀行カードローンはセブンイレブンユーザーにおすすめ!ATM手数用無料!

| 申込対象者 | ・セブン銀行口座をお持ちのお客さま(個人) ・ご契約時の年齢が満20歳以上満70歳未満のお客さま ・一定の審査基準を満たし当社指定の保証会社(アコム株式会社)の保証を受けられるお客さま ・外国籍の方は永住者であること |

| 融資限度額 | 最大300万円 |

| 金利(実質年率) | 12.0%~15.0% |

| Web完結 | 可能 |

| 無利息サービス | なし |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月27日 |

| 返済方法 | セブン銀行口座から自動引落 |

| 毎月の返済額 | 2,000円~ |

| 口座開設 | 必要 |

セブン銀行カードローンは、アプリ完結で申し込み可能なカードローンです。

申し込み・審査・必要書類の提出・カードローン契約手続きまで全ての流れがスマホアプリでできるので来店不要です。

セブン銀行カードローンの強みは全国のセブン銀行ATMがいつでも手数料無料で利用できること!借入も返済も曜日・時間帯に関わらず無料となっています。

また、セブン銀行のスマホアプリ「Myセブン銀行」を使って、カードレスでセブン銀行ATMから借入・返済ができますので、ローンカードを持ち歩く必要がありません。

セブン銀行カードローンは、上限金利は15.0%ですので銀行カードローンとしては低い方ではありませんが、普段からセブンイレブンをよく利用する方にはとてもおすすめです。

27位:オリコカードローン「CREST」なら最大2か月分の利息をキャッシュバックあり

| 申込対象者 | 満20歳以上で、安定した収入がある方 |

| 融資限度額 | 最大500万円 |

| 金利(実質年率) | 4.5%~18.0% |

| Web完結 | 可能 |

| 融資スピード | 最短翌営業日 |

| 無利息サービス | 最大2か月分の利息キャッシュバック |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月27日 |

| 毎月の返済額 | 自動引落 |

| 毎月の返済額 | 10,000円~ |

オリコカードローン「CREST」は、クレジットカードやショッピングローンで知られているオリコの信販会社系カードローンになります。

Web完結での申し込みが可能ですので来店は不要です。

オリコカードローン「CREST」には無利息サービスはありませんが、最大2か月分の利息をキャッシュバックしてもらえるサービスがあるので実質2か月は無利息となります!

28位:ベルーナノーティスはシニア・専業主婦におすすめのカードローン

| 申込対象者 | 20歳から80歳までの安定した収入のある方で、当社基準を満たす方 |

| 融資限度額 | 最大300万円 |

| 金利(実質年率) | 4.5%~18.0% |

| 無利息サービス | 借入日の翌日から何度でも14日間 |

| Web完結 | 可能 |

| 審査スピード | 最短30分 |

| 融資スピード | 最短即日 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月5日、27日から選択可能 |

| 返済方法 | ・銀行引落 ・郵便引落 ・銀行振込 |

| 毎月の返済額 | 2,000円~ |

ベルーナノーティスは、

・シニア世代向けのカードローン

・女性向け(レディースローン)

・専業主婦向けのカードローン

を得意としています。

通常、カードローンの年齢制限は60歳~65歳程度を上限としていることが多いのですが、ベルーナノーティスは80歳の方まで申し込みできます。

また、配偶者の同意があれば専業主婦の方もカードローンに申し込みできます。

ベルーナノーティスの無利息サービスは借入日の翌日から14日間なのですが、初めての借入だけでなく、完済後に再度借入を行う場合も14日間無利息サービスが適用されます。

お給料日の前にお金を借りて14日以内に返済すれば、何度でも利息0円でお金を借りることができますよ。

29位:au PAY スマートローンはPontaポイントを貯めている方におすすめ

| 申込対象者 | ・ご本人さま名義のau IDをお持ちのお客さま(法人契約でご利用のau IDではお申し込みいただけません) ・満20歳以上、70歳以下のお客さま ・ご本人さまに定期収入のある方 ・現住所が国内にある方 |

| 融資限度額 | 最大100万円 |

| 金利(実質年率) | 2.9%~18.0% |

| Web完結 | 可能 |

| 審査スピード | 最短30分 |

| 融資スピード | 最短即日 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済日 | 毎月26日 |

| 返済方法 | ・口座引き落とし ・スマホATM取引(セブン銀行ATM) ・口座振込 |

| 毎月の返済額 | 4,000円~ |

au PAY スマートローンはauフィナンシャルサービスが提供するローンで、融資額は最大100万円となっており「少額融資専門」となります。

au PAY スマートローンへの申し込みにはau IDが必要になりますが(auと契約をしていない方でも無料で作成可能)、申し込みはスマホ・パソコンでできて、ローンカードの発行がないカードレスで利用できます。

au PAY スマートローンの借入方法はスマホATM取引を利用してセブン銀行ATMで借りることもできますし、au Pay残高に直接チャージすることもできます。

au Pay残高にチャージしてau PAYプリペイドカードやau PAYで利用すれば、200円ごとに1Pontaポイントを貯めることができるので、Pontaポイントを貯めている方におすすめのカードローンです。

30位:足利銀行カードローン〈モシカ〉は栃木県、群馬県、埼玉県、茨城県、福島県、東京都に住んでいる方におすすめ

| 申込対象者 | 保証会社「アコム株式会社」の保証が受けられる方で、以下の条件を全て満たす方 ・契約時の年齢が満20歳以上75歳未満の方 ・足利銀行の営業エリア内に住んでいる方 ・安定的な収入がある方(年金受給者含む) ・その他、足利銀行所定の融資基準を満たされる方 |

| 融資限度額 | 10万円~800万円 |

| 金利(実質年率) | 年1.5%~14.8% |

| Web完結 | 可能 |

| 審査スピード | 2~3日 |

| 融資スピード | 2~3日(口座を作る場合はさらに時間がかかります) |

| 口座開設 | 必要 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済方法 | 約定返済:足利銀行口座からの自動引き落とし 追加返済:ATM |

栃木県の地方銀行「足利銀行(あしぎん)」では、<モシカ> Mo・Shi・Caというカードローンを提供しています。

足利銀行カードローン<モシカ>を利用するには、まず足利銀行の営業エリアに住んでいる必要があります。

栃木県、群馬県、埼玉県、茨城県、福島県、東京都の全域

さらに、足利銀行カードローン<モシカ>を利用するには足利銀行の普通預金口座を開設する必用があります。

・来店不要で口座開設(アプリ、インターネット、郵送で可)

・オートチャージ機能つき

・ローンカード受け取り前の振込融資可能(契約完了後、即振り込み)

・返済時、コンビニATM手数料無料(時間外も無料)

・借入時、足利銀行と提携地方銀行は手数料無料(時間外は有料)

・インターネット支店であるパスカル支店のWEB口座も返済用口座として利用可能

<足利銀行カードローンモシカでお金を借りるデメリット>

・足利銀行の口座開設が必要

・利用可能の地域が限定(足利銀行営業エリア内)

・店頭窓口での申込不可

・専業主婦は申し込み不可

31位:名古屋銀行カードローンは愛知県、岐阜県にお住いの方・勤務している方におすすめ

| 申込対象者 | ・名古屋銀行の営業区域内に居住、勤務している方 ・満20歳以上、満69歳以下の方 ・安定した収入のある方 ・保証会社の保証を受けられる方 (パート、アルバイト、年金受給者、専業主婦も可。学生は不可) |

| 融資限度額 | 10万円~1,000万円(10万円単位) |

| 金利(実質年率) | 年1.8%~13.8% |

| Web完結 | 可能 |

| 審査スピード | 2~3営業日程度 |

| 融資スピード | 3週間~1か月程度 |

| 口座開設 | 不要 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済方法 | 以下のATMから入金 ・名古屋銀行 ・愛知銀行 ・百五銀行 ・十六銀行 ・ゆうちょ銀行 ・イオン銀行 ・コンビニ |

愛知県名古屋市に本店を置く地方銀行「名古屋銀行」では、「名古屋銀行カードローン」と「新ミニマム(自動融資)」を提供しています。

名古屋銀行カードローンの上限金利は「年13.8%」となっており、三菱UFJ銀行カードローン「バンクイック」や三井住友銀行カードローンよりも低金利になっております。

ただ、名古屋銀行カードローンは全国から申し込みを受け付けておらず、「愛知県、岐阜県の営業区域内に居住・勤務している方」が融資対象になります。

また、名古屋銀行カードローンは融資までに3週間以上時間がかかるので、急いでお金を借りる必要がある方には向きません。

愛知県、岐阜県にお住いの方、お勤めの方で、低金利のカードローンをお探しの方に「名古屋銀行カードローン」はおすすめです。

32位:福岡銀行カードローンは九州・山口県の方におすすめ!普通預金口座なしでもOK!

| 申込対象者 | ・20歳以上69歳以下で収入のある方(アルバイト、パート、年金受給者も可) ・保証会社の保証が受けられる方 ・居住地と勤務先が、九州・山口の方(もしくは福岡銀行の普通預金口座を持っている方) |

| 融資限度額 | 10万円~1,000万円 |

| 金利(実質年率) | 年1.9%~14.5%(固定金利) |

| Web完結 | 可能 |

| 審査スピード | 申込から5日~7日程度 ※審査状況により3週間程度かかる場合あり |

| 口座開設 | 不要 ※九州・山口以外の方は必要 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済方法 | ・口座から自動引落し(口座引落型) ・ATM(直接入金型) |

福岡市に本店がある地方銀行「福岡銀行」が提供しているのが、福岡銀行カードローン(FFGカードローン)です。

九州または山口県にお住いの方、お勤めの方なら福岡銀行の普通預金口座なしでもカードローンを利用できます。九州・山口県以外の地域の方でも、福岡銀行の普通預金口座があればカードローンに申し込み可能です。

また、福岡銀行カードローンは、福岡銀行の普通預金口座を持っている方なら、申込~審査完了、契約までスマホでWEB完結させることが可能です。

大手消費者金融のWEB完結のように、職場への電話連絡はなしになりませんが、金利は大手消費者金融のカードローンに比べて低金利になっていますので、九州または山口県の方におすすめです。

33位:七十七銀行「77カードローン」は東北6県・北海道のお住いで低金利カードローンをお探しの方におすすめ

| 申込対象者 | 以下の全ての条件を満たす個人の方 ・住まいが東北6県または北海道の方 ・年齢20歳以上68歳未満の方 ・勤続年数1年以上または営業年数3年以上の方 ・前年の税込収入(自営業の方は申告所得)150万円以上の方 ・その他、所定の取扱い基準を満たす方 |

| 融資限度額 | 10万円~300万円 |

| 金利(実質年率) | 年11.0%(固定金利) 取引状況に応じて最大年3.1%金利優遇 |

| Web完結 | 普通預金口座+キャッシュカードを持っている方のみ可能 |

| 審査スピード | 3営業日程度 |

| 口座開設 | 必要 |

| 勤務先への電話在籍確認 | 電話在籍確認あり |

| 返済方法 | 約定返済:七十七銀行口座から口座振替(自動引落) 随時返済:店頭またはATMで専用口座に入金 |

七十七銀行「77カードローン」は、他の銀行カードローンに比べて低金利に設定されています。

銀行カードローンの上限金利はだいたい14%~15%に設定されていることが多いのですが、七十七銀行「77カードローン」は11.0%になっており、さらにWEB契約や、住宅ローンや消費者ローン 、給与振込など、取引状況によって金利優遇があります。

七十七銀行「77カードローン」に申し込める方は、お住まいが東北6県または北海道の方に限られてしまいますが、低金利のカードローンをお探しの方におすすめです。

34位:常陽銀行カードローン「キャッシュピット」は茨城県をはじめ関東・東北の一部の方におすすめ

| 申込対象者 | 以下の全ての条件を満たす個人の方 ・茨城県、宮城県、福島県、栃木県、千葉県、埼玉県、東京都に居住または勤務している方 ・契約時年齢が20歳以上75歳未満の方 ・安定継続した収入のある方(パート・アルバイト・年金受給者も可) ・保証会社(アコム株式会社)の保証を受けられる方 |

| 融資限度額 | 1万円~800万円(1万円単位) |

| 金利(実質年率) | 1.5%~14.8% |

| Web完結 | 可能 |

| 審査スピード | 2~3営業日 |

| 口座開設 | 不要 |

| 勤務先への在籍確認の電話 | 電話による在籍確認は原則なし |

| 返済方法 | ・ATM ・口座振込 |

常陽銀行は、茨城県水戸市を拠点とする地方銀行で「キャッシュピット」というカードローンを提供しています。

常陽銀行のカードローン「キャッシュピット」は、地方銀行ではめずらしく、WEB完結が可能なうえ、勤務先への在籍確認の電話が原則なしとなっております。

審査スピードは2~3営業日となっており、大手消費者金融に比べて遅いですが、金利は14.8%となっており、アコムやプロミスなどに比べて低金利になっています。

ただ、常陽銀行の口座開設は不要となっておりますが、融資対象が、茨城県、宮城県、福島県、栃木県、千葉県、埼玉県、東京都になっております。

35位:東北銀行カードローン「切り札」は岩手県・青森県・秋田県・宮城県の方におすすめ

| 申込対象者 | ・満20歳以上満66歳以下の方 ・安定継続した収入のある方 ・住所か勤務先が営業区域内にある方(東京支店を除く) ・保証会社の保証が受けられる方 |

| 融資限度額 | 10万円~1,000万円(10万円単位) ※300万円以上の場合は、100万円単位 |

| 金利(実質年率) | WEB完結:年7.5%~13.5% 店頭申込:年8.0%~年14.0% |

| Web完結 | 可能 |

| 審査スピード | 翌営業日~翌々営業日に完了 |

| 口座開設 | 必要 |

| 勤務先への在籍確認の電話 | あり |

| 返済方法 | ・口座から自動引落し(約定返済) ・ATM(随時返済) |

東北銀行カードローン「切り札」は、WEB完結可能となておりますが、普通預金口座を持っている方も、もっていない方も1度来店が必要です。

しかし、WEB完結で申し込むと、金利が「年7.5%~13.5%」となっており、他の銀行カードローンと比べて低金利で借り入れ可能です。

ただし、東北銀行カードローン「切り札」に申し込める方は、東北銀行の営業区域内である「岩手県・青森県・秋田県・宮城県」の方になります。

岩手県・青森県・秋田県・宮城県で低金利の銀行カードローンをお探しの方に「切り札」はおすすめです。

36位:鹿児島銀行「かぎんカードローンS」は口座開設不要・WEB完結可能

| 申込対象者 | ・申し込み時年齢が満20歳以上満69歳未満の方 ・保証会社(SMBCコンシューマーファイナンス)の保証が得られる方 |

| 融資限度額 | 10万円以上1,000万円以内(10万円単位) |

| 金利(実質年率) | 1.9%~14.5% |

| Web完結 | 可能 |

| 審査スピード | 2週間から3週間程度 |

| 口座開設 | 不要 |

| 勤務先への在籍確認の電話 | 審査で必要と判断された場合はあり |

| 返済方法 | ATMからの入金返済 |

鹿児島銀行「かぎんカードローンS」は鹿児島銀行の普通預金口座の開設が不要で申し込むことができ、スマホがあればWEB完結可能です。

また、鹿児島銀行「かぎんカードローンS」は、地方銀行カードローンでありがちな、「営業区域以外に住んでいる方は申し込むことができない」という縛りもありません。

審査スピードは「2週間から3週間程度」となっており、急ぎの方にはおすすめできませんが、「手数料無料で利用できるATMがたくさんある」「限度額が50万円を超えたら金利が12.5%まで下がる」「口座開設不要」などのメリットもありますので、ぜひ検討してみてください。

37位:北都銀行「スーパーアシスト カードローンプラン」は秋田、山形、宮城、東京の専業主婦におすすめ

| 申込対象者 | <WEB完結型> ・申込時年齢:満20歳以上 ・完済時年齢:満70歳未満 ・北都銀行の普通預金口座がある方 ・安定した収入のある方(主婦、パート、アルバイトも可) ・秋田、山形、宮城、東京に住んでいる方 ・個人事業主、法人代表者以外 <来店型> ・申込時年齢:満20歳以上 ・完済時年齢:満70歳未満 ・北都銀行の普通預金口座がある方 ・安定した収入のある方(主婦、パート、アルバイトも可) |

| 融資限度額 | 10万円~500万円 |

| 金利(実質年率) | 年6.5%~年14.6% |

| Web完結 | 可能 |

| 審査スピード | 1週間程度 |

| 口座開設 | 必要 |

| 勤務先への在籍確認の電話 | あり |

| 返済方法 | 口座から自動引落し |

北都銀行は秋田県秋田市に本店を置く地方銀行で「スーパーアシスト カードローンプラン」というカードローンを取り扱っています。

北都銀行「スーパーアシスト カードローンプラン」に申し込むには、普通預金の口座開設が必要で、秋田、山形、宮城、東京に住んでいる方が対象になります。

金利は「年6.5%~年14.6%」となっており、銀行カードローンとしては一般的な水準ですが、北都銀行のもうひとつのカードローンである「カードローン1000」なら、上限金利が13.5%となっており低金利で借り入れが可能です。

北都銀行「スーパーアシスト カードローンプラン」は、収入が0円の専業主婦の方でも、配偶者に安定した収入があれば申し込むことができます。

カードローンの選び方

カードローンを選ぶときに金利の低さは重要になりますが、いくら金利が低くても利便性が悪く借りにくかったり、返済しにくいと、他のカードローンに乗り換えたいと感じるはずです。

自分にとって使いやすいカードローンを選ぶコツを解説します。

低金利を重視するなら銀行カードローンがおすすめ

金利の低さをいちばんに考えるなら、消費者金融よりも銀行カードローンをおすすめします。

消費者金融の上限金利は18.0%に設定されていることが多く、アイフル、アコム、レイク、SMBCモビットは18.0%になっております。

銀行カードローンは14.5%程度が水準となっているので、全体的に消費者金融よりも低金利なのです。その銀行カードローンの中でも金利が低い商品は以下のとおりです。

▼金利が低い銀行カードローン

| 銀行カードローン | 金利 |

| JCB CARD LOAN FAITH | キャッシングリボ払い:4.4%~12.5% キャッシング1回払い:5.0% |

| 広島銀行カードローン | 2.475%~13.475% |

| りそな銀行カードローン | 1.99%~13.5% ※りそな銀行指定の住宅ローン利用者は▲0.5% |

| イオン銀行カードローン | 3.8%~13.8% |

| みずほ銀行カードローン | 2.0%~14.0% |

| 楽天銀行スーパーローン | 1.9%~14.5% |

| みんなの銀行 Loan | 1.5%~14.5% |

| 静岡銀行カードローン「SELECA」 | 1.5%~14.5% |

| 三菱UFJ銀行カードロー「バンクイック」 | 1.8%~14.6% |

| 三井住友銀行カードローン | 1.8%~14.6% |

| 横浜銀行カードローン | 1.5%~14.6% |

| 愛媛銀行カードローン | 4.4%~14.6% |

| 千葉銀行カードローン | 1.4%~14.8% |

| きらぼし銀行カードローン | 1.6%~14.8% |

| オリックス銀行カードローン | 1.7%~14.8% |

カードローン金利を比較するときは、下限金利は気にせず上限金利を比較します。

なぜならカードローン利用時に実際に適用される金利は上限金利になることが多いから。

カードローンの下限金利が適用されるのは限度額が最大額になる時です。

例えば、りそな銀行カードローンなら限度額が800万円になったときに金利が1.99%になるのですが、初めてのカードローン申し込みで800万もの金額を借りられることはまずありません。

正直なところカードローンの下限金利は重要ではないのです。

ちなみに信販会社系カードローンのJCB CARD LOAN FAITHも上限金利12.5%と低金利ですが、JCB CARD LOAN FAITHが非常に金利面で優れているだけであって信販会社系カードローンが銀行カードローンよりも低金利ということではありません。

JCB CARD LOAN FAITHは審査ハードルがやや高いので、申し込み条件をしっかり確認して銀行カードローンとあわせて検討してみて下さい。

限度額によって金利が低いカードローンが変わることもある

以下はりそな銀行カードローン、みずほ銀行カードローンの限度額150万円までの金利です。

| 限度額 | りそな銀行カードローン | みずほ銀行カードローン |

| 10万円 | 13.5% | 14.0% |

| 30万円 | 13.5% | 14.0% |

| 50万円 | 13.5% | 14.0% |

| 70万円 | 13.5% | 14.0% |

| 100万円 | 13.5% | 12.0% |

| 150万円 | 10.0% | 12.0% |

りそな銀行カードローンは上限金利13.5%なのでとても低金利なのですが、限度額が100万円の場合はみずほ銀行カードローンの方が低金利です。

りそな銀行カードローンは住宅ローン利用者に優遇があって0.5%の金利引き下げがあるのですが、それでも100万円の場合はりそな銀行カードローンの方が低いのです。

低金利なカードローンにこだわるなら、細かくチェックすることをおすすめします。

融資を急ぐなら即日融資可能なカードローンがおすすめ

大手消費者金融5社のカードローンは、申し込みをしたその日にお金を借りることができる即日融資に積極的に対応しています。

急ぎで借りたいなら、やはり審査スピードは速く、即日融資が可能な大手消費者金融が便利ですよ。

| 消費者金融 | 審査時間※ | 審査可能時間 |

| プロミス | 最短3分※ | 21時まで |

| アイフル | 最短18分※ | – |

| アコム | 最短20分※ | 21時まで |

| レイク | Webで最短15分融資も可能※ | 21時まで(日曜日は18時) |

| SMBCモビット | 最短15分※ | 21時まで |

※お申込み時間や審査状況によりご希望にそえない場合があります

大手消費者金融カードローンは21時まで(レイクは日曜日のみ18時まで)審査してもらえるのですが、即日融資で借りたい場合はなるべく早い時間に申し込みを完了させる必要があります。

最短3分~30分でカードローンの審査が可能でも、申し込み内容に間違いや確認事項があったり、必要書類に不備があると審査に時間がかかることがあるからです。

カードローンの審査に通過した後には契約手続きも必要で、営業時間内に完了させなければいけません。

急いでいる時ほど時間に余裕を持って、なるべく早くカードローンに申し込みをすることをおすすめします。

銀行カードローンは即日融資ができません

これは銀行カードローンのデメリットになるのですが、銀行カードローンは即日融資ができません。

以前は銀行カードローンも即日融資対応だったのですが、2つの問題から即日融資不可となってしまいました。

過剰融資が社会問題となった

利息で利益を得ることを目的として、銀行カードローンが過剰に融資を行なって社会問題に発展した事実があります。

返済能力を超えた融資がなされたこともあり、返済ができなくなった債務者がヤミ金に手を出すことになったり自己破産に追い込まれる人も続出してしまったことから、日弁連が銀行協会や国会に意見を提出するまでに至りました。

この出来事を反省して、過剰融資を防止する目的で審査の行程を見直したことから、銀行カードローンは即日融資ができなくなりました。

反社会的勢力への融資が行われた

銀行カードローンが融資したお金が、結果的に反社会的勢力へ流れてしまい資金源になっていた事実があります。こちらも大きな社会問題になりました。

この出来事を重く受け止め、銀行カードローンでは申込者の情報を警察庁のデータベースに照会をかけて反社会的勢力と関わり合いがないことを確認するという審査が行われることになったのです。

この照会審査は時間がかかるため、銀行カードローンは即日融資不可となってしまったのです。

正直なところ、銀行カードローンは大手消費者金融ほどスピード融資に積極的ではありません。

消費者金融は個人向け無担保融資を主な業務としていますが、銀行はさまざまな業務のひとつとして個人向け無担保融資(カードローン)を行なっていますので、スピードでも利便性の高さでも大手消費者金融カードローンには敵わないことが多いのです。

急いでいる時に大手消費者金融のカードローン以上に便利なサービスはありません。

【バレない!】在籍確認の電話なし・原則郵便物なしのおすすめカードローン

カードローンにおいて、勤務先と年収は返済能力を知るために非常に重要な審査項目になります。

以前は勤務先に電話をかけて在籍確認を行うことが当たり前に行われていたのですが、会社員の在宅ワークが増えたことやプライバシー保護の観点から、電話による在籍確認を行うカードローンが減ってきています。

また、Web完結で申し込みをすることで、ローンカードや契約書類の郵送を行わないカードローンも増えています。

郵送物はカードローンでお金を借りていることが家族にバレてしまう原因なので、郵送物がないのはとても大きなメリットです。

家族と同居している方には郵送物なしのカードローンを強くおすすめします。

▼在籍確認の電話なしのおすすめカードローン

| カードローン | 在籍確認の対応 | 郵送物は? |

| プロミス | 原則電話在籍確認なし | Web完結なら郵送物なし |

| アイフル | 原則電話在籍確認なし | Web完結なら原則郵送物なし |

| アコム | 原則電話在籍確認なし | Web完結なら郵送物なし |

| レイク | 原則電話在籍確認なし | Web完結なら郵送物なし |

| SMBCモビット | 原則電話在籍確認なし | Web完結なら郵送物なし |

| JCB CARD LOAN FAITH | 原則電話在籍確認なし | ローンカードの発行がないので郵送物なし |

| みんなの銀行 Loan | 電話在籍確認なし | ローンカードの郵送あり |

| 北海道銀行カードローン「道銀ラピッドカード」 | 原則電話在籍確認なし | ローンカードの郵送あり |

上記のカードローンは、原則として電話による在籍確認は行なっていません。

カードローンの審査で、電話在籍確認が必要と判断された場合はかかってくることはあるのですが、事前に携帯にお知らせがあるので、いきなり職場に電話がかかってくることがないので非常に安心です。

「Web完結」なら来店不要&郵送物なし!

Web完結での申し込みが可能なカードローンを利用すれば、契約書類やローンカードなどの契約に関する郵送物を避けることができます。

「Web完結」はカードローンの申込・審査・契約のすべての手続きをインターネットでできるサービスです。

本人確認書類の送付や契約手続きもすべてオンラインでできますので、店舗や自動契約機に出かける必要がありません。

ローンカードと契約書類の発行もないので郵送物もありません。

Web契約を行った場合、借入は振込融資になるのが基本なのでローンカードの発行がありません。

逆にローンカードがほしい場合は、自動契約機に取りに行けば自宅への郵送を避けることができます。

1.オンラインでカードローンの申し込みを行う。

2.オンラインでカードローンの契約ができます。契約書・ローンカードの郵送はありません。

3.借入は振込融資。現金が必要な場合はお手持ちのキャッシュカードで引き出します。

★Web完結(カードローンあり)で申し込む

1.オンラインでカードローンの申し込みを行う。

2.オンラインでカードローンの契約ができます。

3.ローンカードを自動契約機に取りに行けば郵送物はありません。契約書類も自動契約機で受け取れます。ローンカードを郵送してもらう場合は、ローンカードと契約書類が自宅に届きます。

銀行カードローンの中にも在籍確認なし・郵送物なしのカードローンはありますが、銀行カードローンは審査が厳しいため、在籍確認を電話で行うケースがほとんどです。

電話在籍確認も郵送物もないカードローンがご希望でしたら、やはり大手消費者金融のカードローンが便利です。

なお、ローンカードは後日発行することも可能です。

急いでいる場合はとりあえず郵送物なしのWeb完結でカードローンに申し込み・契約をして即日融資で借りてから、ローンカードが必要になった時に自動契約機で作ることもできますよ。

無利息期間があるカードローン

| カードローン | 無利息サービスの内容 |

| レイク | ・365日無利息(契約額が50万円以上) ・60日無利息(契約額が50万円未満の方) |

| プロミス | 初回借入日の翌日から30日間 |

| PayPay銀行カードローン | 初回借入日から30日間 |

| アイフル | 初めての方最大30日間 |

| アコム | 契約日の翌日から30日間 |

| ダイレクトワン | 初回借入日の翌日から55日間無利息 |

| JCB CARD LOAN FAITH | 最大2.5か月のキャッシュバックサービス |

| 静岡銀行カードローン「SELECA」 | 契約から60日間無利息 |

| 愛媛銀行カードローン | Web契約で30日間無利息 |

| オリックス銀行カードローン | 契約日の翌日から30日間 |

| オリコカードローン「CREST」 | 最大2か月分の利息キャッシュバック |

| ベルーナノーティス | 借入日の翌日から何度でも14日間 |

カードローンの無利息期間サービスは一定期間利息がつかないサービスです。

「30日間無利息」の場合、この30日間は利息がつきませんので、返済した金額は全て元金の返済に充てられます。

5万円借りて全額を返済できれば利息0円で借りられることになりますので、カードローンで一時的にお金を借りたい方におすすめです。

全額返済は難しくても、無利息期間のうちにできるだけたくさんの金額を返しましょう。5万円のうち2万円だけ返済した場合、この2万円は全て元金の返済になります。

無利息期間終了後は残りの3万円+利息を返済することになります。

当然ですが無利息期間がないカードローンよりも、あるカードローンの方が絶対にお得です。

無利息期間が始まる日に注目

例えばプロミスのカードローンは「初回借入日の翌日から30日間」が無利息になりますが、アコムのカードローンは「契約日の翌日から30日間」が無利息になっています。

アコムの場合、お金を借りていても借りていなくても自動的に無利息サービスが始まってしまうので、即日融資で借りなければ最大30日間を有効に使うことができません。

最悪のケースでは、契約してから30日経過後にお金を借りてしまうと無利息サービスを全く使うことができないのです。

即日融資で借りるならどちらのカードローンでもお得度は変わらないのですが、契約後すぐに借りる予定ではないなら、プロミスをはじめとするお金を借りてから無利息期間が始まるカードローンを選びましょう。

審査に自信がない方は銀行以外のカードローンがおすすめ

審査に自信がない方には、銀行カードローンはおすすめしません。

銀行カードローンは金利が低いという大きなメリットがあるのですが、消費者金融カードローンよりも審査が厳しいのです。

まず、任意整理、自己破産など債務整理的があるブラックリストの人は銀行カードローン審査に通りません。

ブラックじゃなくても、

・他社カードローン返済を長期延滞している

・クレジットカードの支払を長期延滞している

・複数のカードローンに同時申し込みをした

・就職、転職したばかりで勤続年数が短い

などの心当たりがある場合は、銀行カードローンは避けた方が良いでしょう。

土日祝日に申し込むなら休日でも審査可能なカードローンがおすすめ

大手消費者金融のカードローンは土日祝日はも審査を行っているのですが、中小規模の消費者金融と銀行カードローンの中には土日祝日は休業としているところもあります。

貸金業者も一般企業ですので、カレンダー通りに運営するのは仕方がないところですが、お金が必要なタイミングは土日や祝日、大型連休前になることも多いですよね。

土日祝日に即日融資で借りるなら、休日でも審査可能なカードローンであることをチェックしましょう。

| カードローン | 土日祝日の審査 |

| プロミス | 可能 |

| アイフル | 可能 |

| アコム | 可能 |

| レイク | 可能 |

| SMBCモビット | 可能 |

| JCB CARD LOAN FAITH | 可能 |

プロミス、アイフル、アコム、レイク、SMBCモビットは土日祝日でもカードローンの審査してもらえますので即日融資が可能です。

大手消費者金融は土日祝日の借り入れ方法も豊富なので、特に理由がなければ土日祝日は大手消費者金融を選ぶと安心ですよ。

ちなみに、JCB CARD LOAN FAITHも土日祝日の申し込みができますが、即日融資はできません。

銀行カードローンでは北海道銀行三菱UFJ銀行カードローン「バンクイック」と三井住友銀行カードローンも24時間365日申し込み可能なのですが、即日融資はできません。

借り換えにおすすめのカードローンはある?

借り換え・おまとめローンは、他社から借りているお金を別のカードローンで借り直して返済しやすくして、前向きに完済を目指すための借り方です。

「おまとめローン」は総量規制の例外貸付けです

消費者金融には借り換えようの商品として「おまとめローン」が用意されていることも多いのですが、おまとめローンは顧客に一方的に有利となる借換えとなるため総量規制の例外貸付けになっています。年収の3分の1以上を借りることができます。

例)年収300万円ですでに100万円の借入がある

おまとめローンなら100万円全額を借り換えることができます。

おまとめローン専用商品と、借り換えに利用できるカードローンはこちらです。

▼カードローン業者のおまとめローン

| おまとめローン商品 | おまとめローンの限度額 | おまとめローンの金利 |

| アイフル「おまとめMAX・かりかえMAX」 | 最大800万円 | 3.0%~17.5% |

| アコム「借換え専用ローン」 | 最大300万円 | 7.7%~18.0% |

| レイク「レイク de おまとめ | 最大500万円 | 6.0%~17.5% |

| SMBCモビット「おまとめローン」 | 最大800万円 | 3.0%~18.0% |

| ダイレクトワン「お借り換えローン」 | 最大300万円 | 4.9%~18.0% |

| 横浜銀行カードローン | 最大1,000万円 | 1.5%~14.6% |

| 千葉銀行フリーローン | 最大800万円 | 1.7%~14.8% |

| きらぼし銀行「おまとめローン」 | 最大500万円 | 3.4%~年14.8% |

| 静岡銀行「しずぎんフリーローン」 | 最大500万円 | 4.5%~14.5% |

| auじぶん銀行「じぶんローン」 | 最大800万円 | 1.48%~17.5% |

| 愛媛銀行「ひめぎんおまとめローン」 | 最大500万円 | 5.8%~14.5% |

複数のカードローンをまとめると金利を下げることができる

カードローンの上限金利は利息制限法によって次のように決まっています。

▼利息制限法に基づく上限金利

| 借入額(限度額) | 利息制限法による上限金利 |

| 10万円未満 | 20.0% |

| 10万円~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

例えば、SMBCモビットのカードローンで40万円、アイフルから30万円、レイクから30万円をそれぞれ金利18.0%で借りていて、別のカードローン業者のおまとめローンで借り換えるとします。

借り換え金額の合計が100万円を超えるため、利息制限法によって金利は必ず15.0%以下に下がります。

現在契約しているカードローンの金利が高い場合は、おまとめローンを検討することをおすすめします。

複数のカードローンをまとめると毎月の返済負担を減らすことができます

3社のカードローンでお金を借りていると、毎月の返済は3回必要ですし返済額も高くなります。

先ほどの例のようにSMBCモビットのカードローンで40万円、アイフルカードローンで30万円、レイクから30万円を金利18.0%で借りている場合、それぞれの毎月の返済はこちらのようになります。

| カードローン | 借入額 | 最低返済額 | 返済回数・期間 | 返済総額 | 利息の合計 |

| SMBCモビット | 40万円 | 12,100円 | 46回・3年10か月 | 553,269円 | 153,269円 |

| アイフル | 30万円 | 11,000円 | 36回・3年 | 386,965円 | 86,965円 |

| レイク | 30万円 | 12,000円 | 32回・2年8か月 | 377,351円 | 77,351円 |

※金利は18.0%でシミュレーションしています。

毎月のカードローンの返済額は合計35,100円と高額ですし、支払う利息は合計317,585円になります。

これらカードローンの返済を金利15.0%で借り換えて毎月の返済額を30,000円まで落とした場合、返済内容はこうなります。

| 借入額 | 毎月の返済額 | 返済回数・期間 | 返済総額 | 利息の合計 |

| 100万円 | 30,000円 | 44回・3年8か月 | 1,295,791円 | 295,791円 |

ローンの金利が下がるので、毎月の返済額を落としても支払う利息の合計は少なくできます。

ただし、落としすぎると返済期間が長くなり利息が増えてしまうので、無理のない範囲で支払える返済額を設定するようにしましょう。

すでに複数のカードローンで借りていて、早く返済を終わらせたい場合はおまとめローンを検討してみることをおすすめします。

専業主婦は銀行カードローンか配偶者貸付がおすすめ

消費者金融などの貸金業者が融資できる金額は、総量規制によって年収の3分の1以下となっていますので、収入がない専業主婦・主夫が借りることはできません。

しかし、専業主婦の方でもお金を借りる方法はちゃんと用意されています。

銀行カードローンは総量規制の対象外

専業主婦にいちばんおすすめの借り入れ方法は銀行カードローンで借りることです。

銀行カードローンは審査が厳しいのは事実ですが、銀行カードローンは総量規制の対象外ですので、配偶者に安定した収入がある専業主婦・主夫なら申し込み可能であることも多いのです。

また、専業主婦として生活ができるということは、ある意味配偶者に一定額以上の収入があることが保証されているので借主本人に収入がなくても融資してもらえるのです。

銀行カードローンなら、配偶者の同意や収入証明書類も不要で、配偶者の勤務先に在籍確認などの連絡が入ることもありません。

▼専業主婦が申込可能な銀行カードローン

| 銀行カードローン | 専業主婦の限度額 | 専業主婦の金利 |

| 楽天銀行スーパーローン | 最大50万円 | 14.5% |

| 横浜銀行カードローン | 最大1,000万円 | 1.5%~14.6% |

| 千葉銀行カードローン | 最大800万円 | 1.4%~14.8% |

| 静岡銀行カードローン「SELECA」 | 最大50万円 | 14.5% |

| イオン銀行カードローン | 最大800万円 | |

| 愛媛銀行カードローン | 最大800万円 | 4.4%~14.6% |

| 北海道銀行カードローン | 最大800万円 | 1.9%~14.95% |

配偶者貸付は総量規制の例外貸付け

配偶者貸付は貸金業法の例外貸付けで、収入がない専業主婦・主夫本人と配偶者の収入を合算してその3分の1まで借りられるルールです。

この配偶者貸付を行っている消費者金融や信販会社であれば、専業主婦・主夫でも借りることができます。

ただ、配偶者貸付を採用している消費者金融は非常に少なく、プロミス、アイフル、アコム、レイク、SMBCモビットでは利用できません(専業主婦は借入不可)

▼配偶者貸付で借りられる消費者金融

| 配偶者貸付対応の消費者金融 | 専業主婦の限度額 | 専業主婦の金利 |

| ベルーナノーティス | 最大300万円 | 4.5%~18.0% |

| フタバ | 最大50万円 | 1~10万円未満14.959%~19.945% 10~50万円14.959%~17.950% |

| エイワ | 最大50万円 | 10万円未満19.9436% 10万円以上17.9507% |

| 主婦(専業主婦)・女性のためのキャッシング エレガンス | 最大50万円 | 10万円未満19.9436% 10万円以上17.9507% |

配偶者貸付は通常のカードローンより必要書類も増えてしまい、

・配偶者の同意(同意書)

・夫婦間の関係を証明する書類(住民票など)

・配偶者の収入証明書類

などの提出を求められるので、専業主婦の方が夫に内緒で借りることはできません。

やはり専業主婦の方には銀行カードローンをおすすめします。

ブラックリストの人におすすめのカードローンはある?

ブラックリストではないけど、他社からの借り入れ件数が多いなどの理由でカードローンの審査に自信がない人もいるでしょう。

審査難易度が低い消費者金融が良い場合は、大手消費者金融よりも規模の小さい中小の消費者金融・街金を検討すると良いでしょう。

▼中小規模の消費者金融カードローン

| 中小規模の消費者金融 | 限度額 | 金利(実質年率) |

| ダイレクトワン | 最大300万円 | 4.9%~18.0% |

| ベルーナノーティス | 最大300万円 | 4.5%~18.0% |

ブラックリストの心当たりがあるなら「ブラック対応」と呼ばれている中規模の消費者金融カードローンをおすすめします。

ブラック対応の消費者金融は正規の貸金業者なのですが、大手消費者金融とは違う基準で審査をしています。

大手の審査に落ちた人でもお金を借りられた人は実際たくさんいますのであきらめる前にカードローンに申し込んでみると良いでしょう。

こちらはネットでブラック対応と呼ばれている消費者金融のカードローン・フリーローンです。

▼ブラック対応の消費者金融カードローン・フリーローン

| 中小規模の消費者金融 | 限度額 | 金利(実質年率) |

| アムザ | 5万円~100万円 | 15.0%~20.0% |

| スペース | 500万円 | 5.0%~18.0% |

| ハローハッピー | 100万円 | 10.0%~18.0% |

| ビアイジ | 1万~200万円 | 12.0%~18.0% |

| キャネット(北海道) | 5万円~50万円 | 15.0%~20.0% |

| MOFF(旧キャッシングエニー) | 1万円~100万円 | 15.0%~20.0% |

| フタバ | 1万円~50万円 | 1~10万円未満:14.959%~19.945% 10~50万円:14.959%~17.950% |

| AZ | 1万円~200万円 | 7.0%~18.0% |

| ライフティ | 1,000円~500万円 | 8.0%~20.0% |

| 東日本信販(旧KHK) | 1万円~50万円 | 融資額10万円未満:20.0% 融資額10万円以上:18.0% |

ブラック対応の消費者金融カードローン・フリーローンに申し込みをする人は返済能力に自信がない人が多いため、審査は慎重になります。

カードローン・フリーローンの審査に時間がかかる、必要書類が多くなる、債務整理に至った経緯や現在の経済状況を聞かれることもあります。

「こんなことまで聞かれるの?」とビックリすることもあるかもしれませんが、カードローン・フリーローンの審査に通過するために必要なことですので、聞かれたことには正直に回答するようにしましょう。

カードローンとは?特徴を解説

カードローンと言いつつ近年はローンカードが発行されないカードローンもありますし、カードローンとキャッシングは違いもよくわかりませんよね?

カードローンでお金を借りる際に知っておきたい基礎知識を解説します。

これだけは知っておこう!カードローンの特徴

カードローンは、消費者金融や信販会社などの貸金業者や銀行が提供している個人向けの無担保融資のことです。

カードローンでお金を借りるには審査が必要です

カードローンを利用するには、所定の審査に通過しなければいけません。これは法律によって決められていることなので、審査のないカードローンは存在しません。

審査と言われると難しいように思うかもしれませんが、ほとんどのカードローンが安定した収入がある20歳以上の方なら申し込み可能となっていますので、定職に就いている20歳以上の方なら申し込み可能ですし、延滞歴もなく他社から1度もお金を借りたことがなければまず心配はいりません。

審査難易度は、一般的に銀行カードローンは難易度高めで、消費者金融は優しいと言われています。

また、特別に金利が低いハイスペックなカードローンはさらに審査難易度が上がりますが有利な借入ができます。

現金も引き出せるし口座に振り込んでもらえる

カードローンでお金を借りる方法は「ATM」と「口座振り込み」があります。

現金が必要な時は銀行やコンビニのATM、消費者金融などの自社ATMからお金を引き出すことができますし、インターネット・スマホ・電話で振込依頼をすることで自分の銀行口座に振り込んでもらうことができます。

カードローンは限度額の範囲で何度でもいつでも借りられる

カードローンに1度契約しておけば審査によって決定された限度額の範囲で、何度でもお金を借りることができます。これはカードローンのとても大きなメリットです。

いますぐにお金を借りる予定がなくても、「来月、結婚式のご祝儀が必要」「旅行先で使うお小遣いのために借り入れ枠を作っておきたい」など、お金が必要になるときに備えて、カードローンの契約をしておくと安心ですよ。

この場合はプロミスのカードローンをおすすめします。

無利息サービスの始まりが「初回借入日の翌日から30日間」なので、お金を借りていないのに自動的に無利息サービスが始まってしまうことがありません。

カードローンの返済は分割払い

カードローンの返済は分割払いが基本です。

返済方法は、口座振替(口座引落)、インターネット返済、ATM返済、口座振込などの方法が用意されていますので、自分が都合の良い方法で返済することができます。

また、お財布に余裕がある時には随時返済をすることもできます。

随時返済をした金額は全て元金の返済に充てられるため、カードローンの短期完済を目指すことができます。

カードローンは担保・連帯保証人不要で借りられる

カードローンは個人向けの無担保融資なので、担保を求められることがないですし、連帯保証人も不要です。

銀行カードローンにおいては利用条件に保証会社の保証を受けられることと設定されていますが、この場合も保証料は不要です。

カードローンの利用目的(資金使徒)は自由

銀行が行なっている融資の多くは、カーローン、住宅ローン、ブライダルローンなどの目的が設定されていて、目的にあった内容で、かつ請求書などで証明できる金額しか借りられないのですが、カードローンは利用目的を問われません(事業性資金・投資目的は除く)。

カードローンの場合は、借りたお金をどんなことに使ったのかを聞かれることはありません。もちろんギャンブルの資金にすることは推奨されませんがバレることはありません。

カードローンとフリーローンの違いは?

フリーローンは主に銀行や小規模消費者金融が提供している、利用目的が自由な個人向けローンです。

フリーローンは、カードローンと同じく使い道が限られていないので、家具・家電製品の買い替え、引越し費用などあらゆることに利用できます(事業性資金・投資目的は除く)。

フリーローンは追加融資ができない

カードローンは限度額の範囲内で何度でも借りることができますが、フリーローンは初回1回しか借りることができません。

カードローンと違って、審査によって決まった金額を初回にまとめて借りたら、あとは完済するまで毎月同じ金額を返済し続けるのみとなります。

フリーローンの場合、追加で借りたいときは、再度申し込みをして審査に通過したら借りることができます。

フリーローンはカードローンよりも金利が低い

正直なところフリーローンはカードローンよりも自由度が低い借入になります。

ただ、繰り返し借りられたり、いつでもどんなことにも使える自由がない分だけ銀行は安心して融資ができるという側面もあります。

そのため、銀行が提供するフリーローンはカードローンよりも金利が低めになっていることが多いです。

結婚式の費用と新婚旅行費用をまとめて借りたいなど、ある程度まとまった金額が必要なときにはフリーローンも検討してみると良いでしょう。

※小規模消費者金融のフリーローンは金利が高めに設定されていります。

カードローンと同じくフリーローンの返済は分割払い

フリーローンもカードローンと同じく毎月1回決まった金額を返済することになります。

返済額は毎月一定で、基本的に追加融資はできないので(再審査が必要)、返済計画どおりに返していくことができます。

ただし、一部のフリーローンは随時返済(繰り上げ返済)に手数料が発生することがありますので、借り入れ条件はよく確認する必要があります。

なお、カードローンでは繰り上げ返済手数料が発生することはまずありません。

カードローンとキャッシングの違いは?

キャッシングもカードローンと同じく、個人向けの無担保融資で、お金を借りられるサービスです。

お金を借りることそのものをキャッシングと呼ぶこともあるので、カードローンもキャッシングの一種と言えるのですが、一般的に言われている違いとしては融資額があります。

カードローンは最大500万円、800万円、1,000万円など高額を設定しているところも多いのですが、キャッシングの限度額はクレジットカードのキャッシング枠など最高でも100万円程度で少額融資となっていることが多いです。

銀行カードローンと消費者金融の違いは?

銀行も消費者金融もカードローンを提供していますが、この2つには複数の違いがあります。

適用される法律が違う(銀行カードローンは総量規制の対象外)

銀行カードローンは銀行法、消費者金融カードローンは貸金業法という異なる法律に基づいて運営をしています。

カードローン利用者が知っておきたい法律の違いは、貸金業法による総量規制です。

総量規制は貸金業者(消費者金融や信販会社)の融資を対象に定められている法制度で、年収の3分の1を超える貸付を禁止とするものです。

消費者金融からは年収の3分の1を超える借り入れはできません。(おまとめローン等を除く)

この総量規制は貸金業法によるものなので、銀行法で運営している銀行カードローンには適用されません。かといって、審査が厳しい銀行カードローンが返済能力を超えた融資を行うことはありません。

銀行カードローンの限度額も、消費者金融カードローンと同様に年収の3分の1程度になると思っておきましょう。

金利が低いのは銀行カードローン

これは銀行カードローンの大きなメリットなのですが、金利が低いのは銀行カードローンです。

消費者金融カードローンは18.0%程度、銀行カードローンは14.5%が水準ですので、金利重視の場合は銀行カードローンが良いでしょう。

消費者金融カードローンは即日融資可能

消費者金融カードローンは申し込みをしたその日にお金を借りる即日融資も可能です。

特にプロミス、アイフル、アコム、レイク、SMBCモビットの大手5社のカードローンは顧客の争奪戦になっていますのでスピード融資に特に力を入れています。

銀行カードローンは審査時に警察庁のデータベース照会が行われるので、融資までに最低でも1営業日以上かかります。

銀行カードローンは即日融資はできないので、急ぎの方には大手消費者金融カードローンをおすすめします。

審査が甘いのは消費者金融カードローン

消費者金融カードローンも銀行カードローンも年収や勤務先の確認、信用情報の照会などを行うのですが、審査が甘いのは間違いなく消費者金融カードローンです。

消費者金融カードローンは、多少返済能力に心配なことがあっても限度額を下げて融資を行うことがあるのですが(ブラックリストの場合は不可)、銀行カードローンは審査に不安がある人への融資は基本的に行いません。

カードローンの審査に不安がある人は、大手消費者金融 → 中小規模の消費者金融 → ブラック対応の消費者金融の順に検討してみましょう。

カードローンの必要書類

カードローンの申し込みで必須となる書類は「本人確認書類」で、必要に応じて提出を求められるのが「収入証明書類」です。

本人確認書類

・マイナンバーカード(個人番号カード)

・住民基本台帳カード(写真付きのもの)

・パスポート

・特別永住者証明書

・在留カード

運転免許証(運転経歴証明書)

有効期限内の運転免許証をお持ちの場合は、基本的に免許証を提出しましょう。

裏面に記載がある場合は裏面もコピーします。

運転免許証を自主返納した方などは運転経歴証明書でも大丈夫です。

マイナンバーカード(個人番号カード)

マイナンバーカードの表面のみ提出します。

マイナンバーカードを提出する際の注意点は、マイナンバー(個人番号)そのものは不要ということ。マイナンバーは簡単に人に知られて良いものではありません。マイナンバーは裏面に記載されているので表面のみ提出するようにしましょう。

住民基本台帳カード(写真付きのもの)

住民基本台帳カードは居住地の自治体で発行してもらえるICカードです、

顔写真あり・顔写真なしのタイプがあり、カードローンの本人確認書類として利用できるのは写真ありのものになります。

パスポート

パスポートもカードローンの本人確認書類にできるのですが、住所を記載してある「所持人記入欄」があるものに限られます。

2020年2月4日以降に発行されたパスポートには所持人記入欄がありません。この場合は、現住所を確認できる追加書類(電気、ガス、水道、固定電話、NHKなどの公共料金の領収書、住民票など)が必要になります。

特別永住者証明書

特別永住者であることを証明する書類です。裏面に記載がある場合は裏面も提出します。

在留カード

中長期的に日本に在留する方に交付されます。裏面に記載がある場合は裏面も提出します。

収入証明書類

収入証明書類の提出は必須ではありません。

どのカードローンでも基本的には借入希望額が50万円を超えるときと、他社との借入額の合計が100万円を超える場合に提出を求められます。

・源泉徴収票

・給与明細書

・確定申告書

▼個人事業主、法人代表の収入証明書類

・市区町村が発行する所得証明書(住民税決定通知書、納税通知書など)

・所得(課税)証明書

▼年金受給者の収入証明書類

・年金証書/年金通知書

源泉徴収票

1年間に支払われた給与額、所得税額がわかる書類で、勤務先から12月~翌1月に交付されます。

会社員の方が収入証明書を求められた場合、源泉徴収票を提出するのが確実です。

直近で発行されたものを用意しましょう。

給与明細書

勤務先から交付される書類で、基本給、手当、控除額などが記載されています。

基本的には直近2ヶ月分を提出します。ボーナスがある場合は賞与証明書を提出すると年収計算が上がりますので合わせて提出して下さい。

なお、会社名が記載されていない給与証明書は認められない場合があります。

確定申告書

1月1日~12月31日までの所得から所得税額を計算して、毎年3月15日までに税務署に提出する書類の控えになります。

税務署の収受印、または電子申告(e-Tax)で提出した場合は受付日時の記載があるものを提出する必要があります。

市区町村が発行する所得証明書(所得(課税)証明書、住民税決定通知書、納税通知書など)

市区町村が発行する所得証明書も収入証明書類として使うことができます。

例えば、所得(課税)証明書は1月1日~1月31日の所得に基づいた課税内容を証明する書類で自治体の窓口で交付を受けられます。(手数料がかかります)

年金証書/年金通知書

年金を受給している方は年金証書や年金通知書を収入証明書類にできます。

年金証書は年金を受給する権利を持っていることを証明する書類で、年金通知書は年金額を知らせる書類です。

カードローンを返済できなかったらどうなる?

カードローンは毎月決まった日までに決まった金額(最低返済額)を返さなければいけません。

カードローンの返済ができないとどうなってしまうか「延滞発生からの流れ」を確認しておきましょう。

延滞発生からの督促の流れ

| 延滞発生からの期間 | 延滞発生からの流れ |

| 返済日の翌日 | ・新規借入ができなくなる ・遅延損害金(延滞金)が発生する ・携帯に電話がかかってくることがある ・SMSで連絡が入ることがある |

| 延滞発生から1か月程度 | ・郵送物(督促状)が送られてくる ・返済されない、携帯で連絡が取れない場合は自宅に電話がかかってくる |

| 延滞発生から2か月程度 | ・督促状による取り立てが続く ・携帯、自宅、勤務先に電話がかかってくる ・自宅訪問、勤務先訪問による取り立てが行われることがある |

| 延滞発生から2か月以上経過 | ・保証会社による代位弁済が行われる ・分割払いの権利が失われ、一括払いによる請求に変わる ・ブラックリストになる |

| それ以降 | ・債権者が裁判所に申し立てを行い訴状が届く ・強制執行が実行され、一部を残した財産や給料が差し押さえられる |

カードローンの返済期日を1日でもすぎてしまうと、新規借入はできなくなり遅延損害金が日割りで発生します。

ただ、うっかりカードローンの返済を忘れてしまうことは誰にでもありますので、いきなりブラックリストになることはありません。

まずは電話やSMSで「返済をご確認下さい」という軽い連絡がありますので、この時点で返済をすれば、また借入ができるようになりますし、信用情報が悪くなることもありません。

カードローン業者からの連絡を無視したり返済しなかったら携帯に電話がかかってきますし、督促状という形で返済を催促されることになります。

カードローンの延滞がさらに長期化すると、自宅の固定電話や勤務先に電話がかかってくることもあります。

カードローンの返済されないまま2か月が経過すると代位弁済が行われます。代位弁済は債務者に代わって保証会社やサービサー(債権回収会社)が全額返済を行うことです。

代位弁済が行われても当然債務者の返済義務がなくなるわけではありません。

代位弁済後は債権がカードローン業者から保証会社・サービサーに移り、元金・利息・遅延損害金の返済を求められることになります。

代位弁済が行われると分割払いで支払う権利が失われるので、カードローンの一括返済を求められてしまいます。

それでも返済が行われないと、債権者は裁判所に申し立てを行い差し押さえに向けて動き始めます。

最終的には給料が振り込まれる口座や一定額以上の財産が差し押さえられて、返済に充てられることになります。口座の差し押さえには勤務先の協力も必要なので、カードローン返済が滞っていることが職場にもバレてしまいます。

信用情報がブラックリストになる

カードローンの返済が滞って長期延滞となったり、代位弁済、債務整理(任意整理・自己破産・個人再生)をすると、ブラックリストに載る原因・理由となります。

ブラックリストは、JICCやCICなどの信用情報機関に事故情報が記載されてしまうことで、ブラックリストという一覧表が実際にあるわけではありません。

カードローンの審査では必ず信用情報の照会が行われるので、ブラックリストの人は審査に通過することができません。

・新しいクレジットカードが作れない

・カードローン、住宅ローン、カーローン、ショッピングローンなどのあらゆるローン審査に通らなくなる

・ローンの保証人になれない

など

カードローンの延滞期間中は新規借入ができなくなりますし、遅延損害金が日割りで増えるので1日でも早く返済した方が良いのは事実ですが、数日程度の延滞なら信用情報的にはあまり問題はありません。

ただ、延滞金が増えると返済しにくくなり、将来的にカードローンの増額審査を受けるときに通過しにくくなりますので、できるだけ延滞はしない方が良いですよ。

カードローンのメリット・デメリット

カードローンには、お金が必要な時に何度でお金を借りられるという素晴らしいメリットがあるのですが、気をつけたいデメリットもあります。

カードローン業者の公式サイトにもカードローンでお金を借りることのリスクについて書かれているのですがわかりにくいことも多いので、ここでメリット・デメリットを把握しておきましょう。

カードローンのメリット

・即日融資で借りられる

・借りたお金を自由に使える

・限度額の範囲内で何度でも借入できる

・利息を節約できる

カードローンは利便性が高い

カードローンは、希望額が少なければ本人確認書類1枚だけで申し込むことができます。

カードローンの審査に通過して契約が完了したらATMで現金を借りることができますし、いつも使っている銀行口座に振り込んでもらうこともできます。

カードローンは、担保も連帯保証人も不要ですし早ければ今日中に借りることもできます。

法律でしっかりと守られた借り入れなので、万が一カードローンの返済を延滞してしまった場合も漫画にあるような怖い取り立てをされることは決してありません。

こんなに手軽で安全にお金を借りられる方法はカードローン以外にはありません。

カードローンは即日融資で借りられる

大手消費者金融カードローンなら即日融資で借りることもできます。

急な怪我で医療費が必要になった、年金収入の高齢者が突然お金が必要になった、子供の学費、今しか買えない限定品の購入など緊急性が高い時にも消費者金融カードローンなら対応可能です。

借りたお金を自由に使える

カードローンで借りたお金は、事業性資金・投資目的以外であれば使い道を問われません。

どんなこと使ったのかを後から確認されることもありません。

カードローンは限度額の範囲内で何度でも借入できる

消費者金融カードローンも銀行カードローンも、限度額の範囲内で何度でも借入ができます。

例えばカードローンの限度額が30万円あって最初に10万円借りた場合、残り20万円もいつでも借りられますし、返済すると借入枠が戻ります。

カードローンは解約するまで何度でも繰り返し借りることができます。

利息を節約できる

消費者金融カードローンの金利は低くはありませんが、大手消費者金融には独自の無利息サービスがあり、無利息期間内に返済した金額は元金の返済に充当されますので利息を節約できます。

長期的に借りる予定がある場合は銀行カードローンも検討しましょう。ほとんどの銀行カードローンは消費者金融カードローンよりも金利が低いので、借入期間が長くなる場合は消費者金融よりもお得になることがあります。

カードローンのデメリット

・限度額が下がることもある

・際限なく借りてしまうこともある

・返済が長期化することがある

カードローンは金利が高め

カードローン金利は他の個人向けローンと比べると高めに設定されています。

カードローンは借りたお金の用途が制限されていませんし、担保・連帯保証人も不要です。

これは借りる側にとってはメリットですが、貸す側にとってはリスクが大きい融資になります。このリスクに備えるために、カードローンは金利を高めに設定して利息で収益を出す必要があるのです。

カードローンは、借りる金額が多く借入期間が長くなるほど支払う利息が多くなるということは覚えておきましょう。

限度額が下がることもある

カードローン契約時には50万円の限度額だったのに、しばらく使っているうちに30万円まで下がってしまった・・・ということも実際にあります。

カードローンの限度額が下がった理由は途上与信に引っかかってしまったためです。

途上与信はカードローンやクレジットカードの契約後に不定期に行われる審査のこと。途上与信によって延滞があることや、他社借入額が増えていることなどが発覚すると、初回の審査を受けた時よりも返済能力が下がっていると判断されて限度額が下がることがあるのです。

ただし、逆に適度にカードローンでお金を借りて延滞せずに返済を行っていることが途上与信によってわかった場合は優良顧客となり「限度額を増額しませんか?」とお知らせが届くことがあります。

この場合は、カードローンの増額審査を受けて通過すれば限度額を上げてもらうことができます。

際限なく借りてしまうこともある

カードローン契約をしておけば、改めて審査を受けることなく追加融資ができますので、ついつい際限なくお金を借りてしまい、気がついたら限度額いっぱいまで借りてしまっていたという人もたくさんいます。

必要以上のお金は決して借りないように、カードローンは計画的に利用して下さいね。

返済が長期化することがある

最初は3万円だけ借りるつもりが、つい追加融資で2万円借りてしまって、最終的には10万円の借り入れになったとします。

金利18.0%で3万円借りて、毎月5,000円ずつ返済すれば返済期間はたったの7か月で、利息は1,653円です。

しかし、同じ条件で10万円借りて毎月5,000円ずつの返済だと、返済期間は2年(24回)、利息は19,429円になります。

この程度ならまだ大丈夫ですが、借入と返済を繰り返してしまうとお金を返しても返済が終わらなくなってしまいます。

カードローンの審査基準は?審査落ちしやすい方の特徴

カードローンの審査内容や基準点は全て非公開となっているので、「年収が〇円あれば安心」とか「勤続年数は〇か月以上で必ず通過できる」というような基準はありません。

審査項目は「属性」と「信用情報」

カードローンの審査項目は、属性と信用情報に分かれています。

「属性」は申し込み内容のこと

カードローンの申し込みでは、氏名、住所、居住年数、居住形態、生年月日(年齢)、職業、年収、勤続年数などの個人的な情報を詳しく申告します。

これらの項目は全てカードローンの審査に必要な属性情報となります。

属性にはそれぞれ項目ごとに点数がつけられていて加算され点数化(スコアリング)されます。

合計点数が基準点に達したら審査通過となり、点数が高いほど限度額が高くなったり金利が低く設定されることになります。

・年齢

・勤務先、雇用形態

・勤続年数

・年収

・居住形態

・居住年数

・他社借り入れ状況

・家族構成(婚姻の有無)

・固定電話の有無

属性は複合的な判断になるので、ひとつだけが秀でていても審査通過とはなりませんが、チェックされるある程度の目安は共通しています。

年齢

20代半ば~40代のいわゆる働き盛り世代であれば、点数が高くなります。

20歳前半までは社会人になったばかりで、今の仕事もいつやめるかわからないリスクもありますし収入面でも不安があるので、有利とはなりません。

年齢が高すぎる場合も転職・退職のリスクがあることから点数が下がる傾向にあります。

勤務先、雇用形態

カードローン審査では収入が高いことよりも収入が安定していることが大切です。

もっとも評価が上がるのは、安定性抜群の公務員で、その他弁護士、医師、誰もが知る一流企業の正社員なども退職する可能性(安定性が悪くなる可能性)が低いので評価が高くなります。

一般企業の正社員も毎月ほとんど決まった収入を得られるので、普通の評価を得られます。

パート、アルバイトは収入に差があったり収入そのものが低いので、評価は下がります。派遣社員、契約社員も勤続年数が短くなる傾向があるので点数が悪くなります。

自営業、個人事業主は毎月の収入が決まっておらず安定性に欠けるため、やはり点数は低くなります。

勤続年数

勤続年数は長ければ長いほどカードローン審査では高評価になります。

例えば大企業に3か月しか勤めていない人よりも、家族経営の小さな会社に3年勤務している人の方が評価が上がることもあります。

特に、ある程度の年齢で勤続年数が短いということは、転職を繰り返したり、またすぐに仕事を辞める懸念があるので評価が下がってしまいます。

年収

年収が高い方がカードローン審査に有利と思われがちですが、そうとも限りません。

年収は総量規制に抵触しない限度額を設定するために詳しく審査されますが、高さよりも安定性が重視されます。

高額融資を受けるためには年収が高い方が良いでのですが、「年収が高い=審査通過」とはならないのです。

稀にカードローン審査に通過するために年収を高めに申告する人もいるのですが、年収に自信がなくても嘘をついて高めに申告をする必要はまったくありません。

むしろ嘘は必ずバレますし、嘘が発覚した時点でカードローンの審査は否決となりお金を借りられなくなります。

居住形態

居住形態は賃貸物件よりも持ち家がある方が有利となります。

本人の持ち家であれば厳しい住宅ローン審査に通過した返済能力があることが保証されていることになりますし、家族の持ち家なら、借主に家賃支払いの義務がないので返済に充てられる金額が大きいからです。

また、持ち家があると万が一返済できなくなった場合に逃げられにくいですし、最悪の場合は家の差し押さえができるというメリットもあります(家を差し押さえることは滅多にありません)

居住年数

賃貸物件の場合は居住年数が長い方がカードローンの審査は有利となります。

持ち家は居住年数による影響はほぼありません。

他社借入状況

他社借り入れはゼロ件・ゼロ円が理想です。他のカードローンやクレジットカードでお金を借りているとそれだけ返済能力が低いことになるので、断然借入はない方が良いのです。

住宅ローンは総量規制の対象外になりますが、返済負担と年収の割合で評価が変わってきます。一般的な例ですが、住宅ローン返済額が年収の35%を超えるとカードローン審査が厳しくなると言われています。

家族構成(婚姻の有無)

独身一人暮らしの場合、家族にかける経済的な負担がないのである意味では評価が上がるのですが、金融機関によっては「返済ができなくなったときに逃げられやすい」「返済の責任感が薄い」とされることもあります。

ただ、現実として多くの単身世帯の人がカードローンでお金を借りているので、独身だから明らかに不利になることはありません。

家族と同居している場合は、返済が滞っても逃げにくいことから高く評価する金融機関もありますし、子供が多い場合などは生活費の負担が大きいことから不利とすることもあります。

固定電話の有無

以前は固定電話があった方が有利とされてきましたが、近年は固定電話がない世帯の方が増えているので、所持していなくても全く問題ありません。

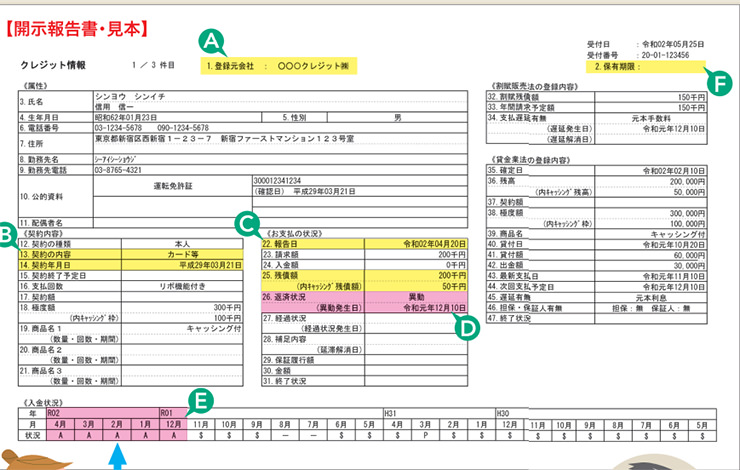

「信用情報」は信用情報機関に登録されている履歴

信用情報は信用情報機関に登録されている情報です。

信用情報機関は日本に3社あり、個人のクレジットカード、各種ローン、カードローンなどの取引内容を一定期間登録しています。

カードローン審査では必ずこの信用情報が確認されることになります。

こちらは信用情報の例です。

引用:https://www.cic.co.jp/

信用情報に特に問題があるのは主に以下のような場合です。

・代位弁済が行われた

・裁判所による破産宣告が行われた

・債務整理をした

など

これらの情報は異動情報と呼ばれていて、信用情報に異動情報が登録されている人のことをブラックリストと呼んでいます。

信用情報が悪いとカードローンの審査通過はほぼ難しくなります。

カードローンの審査に落ちやすい人の特徴

審査の詳しい項目はどのカードローン業者も公表していません。

しかしこれまでのカードローン審査の傾向や口コミで、審査に通らない人の特徴ははっきりとわかっています。

ブラックリストである

ブラックリストの人は銀行カードローンや大手消費者金融の審査には通りません。

ブラックリストの心当たりがある場合は、カードローンの審査を受けても良い結果にはならないでしょう。

ただし、ブラック対応の消費者金融カードローンなら返済能力が認められれば少額を借りられることもあります。

延滞したことがある

カードローン、クレジットカードの支払い、スマホ本体の分割払いなどの支払い状況は、信用情報機関に個人信用情報として記録されています。

ブラックリストではなくても延滞歴はわかってしまうので、過去にトラブルがあったことが発覚すると審査通過が難しくなります。

カードローンの審査が通らないケースとして考えられる内容は次のとおりです。

・カードローンの支払い延滞

・カーローン、ショッピングローンなど各種ローンの支払い延滞

・分割払いで購入した携帯電話本体の支払い延滞

また、債務整理(任意整理・自己破産・個人再生)を行なっている場合はブラックリストになるので、カードローン審査に通りません。

債務整理は返済不能となってしまった借金を整理して生活を立て直すことができる救済手続きなのですが、お金を貸した方からすると元金と利息をきちんと返済してくれなかった要注意人物ということになるので、融資してもらえないのです。

希望額が多すぎた

貸金業者は総量規制に基づいて年収の3分の1を超える貸付は行いませんし、銀行カードローンも自主規制によって同じく年収の3分の1を目安とした融資しか行いません。

年収に対して借入希望額が多かったり、すでに総量規制ギリギリまで融資を受けている場合は、カードローンの審査に通過することが難しくなります。

安定した収入が認められなかった

カードローン審査に通過する条件として、必ずと言って良いほど「安定した収入があること」という項目があります。専業主婦・主夫は配偶者に安定した返済能力が求められます。

安定収入は返済能力に直結しますし、総量規制に抵触しないためにも注意深く確認されるカードローンの審査項目になります。

他社からの借入が多い

カードローン業者は多重債務を嫌います。

すでに消費者金融3社から借りていて4社目を探しているなど、借入件数が多すぎるとやはりカードローンの審査に通ることはできません。

この場合はできるだけ完済してから申し込みをするか、おまとめローンを検討することをおすすめします。

「申し込みブラック」になっている

「申し込みブラック」はブラックリストではないのですが、ごく短期間に複数のカードローンに申し込んだ記録が信用情報に残ってしまっていることで、一時的に審査に通りづらく状態です。

カードローンやクレジットカードに申し込みをすると、最長6か月間記録が残ります。

複数のカードローンに申し込んだ記録を見たカードローン業者は「この人はたくさんのカードローンに申し込みをしてるけど、そんなにお金に困ってるのだろうか?返済能力に不安がある!」と判断されてしまうのです。

申し込みブラックに心当たりがあるなら、しばらく待ってからカードローンに申し込んだほうが良いでしょう。

カードローンの審査申込~融資までの流れ

スマホの普及によって、カードローンの申し込み方法は飛躍的に進化しました。

金融機関に来店する必要はありませんし、スマホだけで申し込み・必要書類の提出・契約手続きまで全て完了します。

カードローンの申し込み方法は、

・インターネット(パソコン・スマホ)

・電話

・無人契約機、店舗に来店

・郵送、FAX

の方法がありますが、即日融資で借りるならインターネット申し込みが断然おすすめです。

特にアイフルは最短18分※審査が可能となるのはインターネット申し込みに限られます。

パソコン・スマホがあれば24時間365日どこからでも申し込みできるので、カードローン申し込みはインターネットを強くおすすめします。

カードローンの「インターネット申し込みの流れ」を解説します。

ステップ1:申し込みフォームに記入して送信する

カードローンを提供する業者の公式サイトやスマホアプリに申し込みフォームが用意されていますので、必要事項を記入して送信します。

送信前に申込内容に間違いがないことを必ず確認して下さい。

カードローン会社は、うっかりミスなのか審査に通過するために故意についた嘘なのかを判別することができないので、間違いがあると悪い印象を与えてしまいます。

ステップ2:本人確認書類の提出

カードローンの申し込み手続きが完了したら本人確認書類の提出を行います。

運転免許証などの本人確認書類をスマホカメラで撮影して、Webアップロードで送信することができますので紙のコピーは不要です。

(この本人確認書類提出のステップは、審査通過後に行われることもあります)

ステップ3:カードローンの審査が行われます

審査は、最初に仮審査が行われて仮審査に通過したら本審査に進むケースや、銀行カードローンは最初に保証会社の審査が行われて通過したら銀行の審査に進むなど、申し込みをするカードローン業者によって若干流れが異なります。

カードローンの審査では申し込み内容確認のための電話や在籍確認の電話がかかってくることもありますので対応しましょう。(在籍確認の電話は大手消費者金融では原則ありません)

ステップ4:審査結果のお知らせ・カードローンの契約手続き

カードローンの審査結果はメールでお知らせがあります。

プロミスは最短3分、アイフルは最短18分※、アコムなら最短20分、レイクはWebで最短15分融資も可能、SMBCモビットは最短15分審査となっています。

審査結果のお知らせメールに契約についての案内が記載されていますので確認しましょう。

インターネット申し込みをした場合は、メールに記載されているURLをクリックすると契約内容確認ページに進み、「同意」することで契約完了となります。

<最短3分・15分・18分・20分・30分審査について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

ステップ5:借入スタート!

カードローンの契約手続きが完了したら、いつでもお金を借りることができます。

ローンカードの発行を希望した場合は、自動契約機に受け取りに行くか、郵送されてくるのを待ちます(カードローン業者によってはカードレス契約も可能)。

すぐに現金が必要な場合は、振り込み融資で口座に振り込んでもらってお手持ちのキャッシュカードで現金を引き出したり、スマホATM取引でカードレスで借りる方法もあります。

カードローンに関するQ&A

最後に、カードローンに関するよくある質問をQ&Aで解説します。

カードローンは利用すると危険?

「カードローンは危険」「消費者金融カードローンでお金を借りたらヤバい」などと言われることもありますが、これは正確ではありません。

カードローンそのものは危険ではありません。本当に危険なのは「計画性のない借入」や「返済能力を超えた借入」であって、カードローンでお金を借りることそのものが危険ということではないのです。

ただし、カードローンの金利は低くはありませんので、総量規制ギリギリまでお金を借りてしまうと返済が追いつかず、返済するためにお金を借りなければいけない多重債務状態に陥ってしまう人もいます。

カードローンの返済を延滞すると元金と利息に加えて遅延損害金も発生しますので、借入前に必ず返済シミュレーションを行なって無理なく返済が継続できるように計画を立てるようにしましょう。

審査なしのカードローンはありますか?

結論から言いますと、審査なしカードローンはありません。

なぜかというと、カードローン業者は利用者の返済能力を調査(審査)しなければならないことが貸金業法によって義務付けられているから。

第十三条 返済能力の調査

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用:e-Gov 貸金業法

カードローンの審査は法律による義務ですので、正規の貸金業者が審査なしで融資を行うことはありません。

もし審査なしのカードローンがあるとしたらそれは違法ですので、ヤミ金や違法業者の可能性があります。

レディースローンと普通のカードローンの違いは?

レディースローンは女性向けのカードローンです。

主婦の方など女性はデリケートな理由でお金を借りなければならないこともあり、男性スタッフには話しにくい、聞かれても上手に答えられないかもしれないと不安をお持ちの方もいます。

レディースローンは、

・女性が持ち歩いても違和感がないファッション性の高いローンカードを発行してもらえる

などの配慮があるので、親身になって話を聞いてほしい方やカードローンを利用していることを誰にも知られなくない女性に非常に向いています。

▼レディースローン

| レディースローン | 限度額 | 金利(実質年率) | 特徴 |

| プロミス「レデイースキャッシング」 | 限度額 | 金利(実質年率) | 特徴 |

| プロミス「レデイースキャッシング」 | 800万円まで | 2.50%~18.00% | ・女性専用ダイヤルあり ・パート、アルバイトなどで安定した収入がある主婦、学生も利用可能 |

| ダイレクトワン「Lady 1st」 | 最大300万円 | 4.9%~18.0% | ・55日間無利息サービスあり ・女性スタッフ対応 |

| ベルーナノーティス「レディースローン・キャッシング」 | 最大300万円 | 4.5%~18.0% | ・女性オペレーター専用ダイヤルあり ・専業主婦も申し込み可能(配偶者の同意が必要) ・ベルーナノーティス利用者の72.0%が女性のお客様なのでレディースローンの実績が豊富! |

学生でもカードローンを利用できる?

学生でも申し込み可能なカードローンはたくさんありますのでご安心下さい。

ただし、学生でも利用可能なカードローンには以下のような注意点もあります。

・成人年齢が引き下げられても18歳、19歳は不可としているカードローンも多い

・18歳、19歳は収入証明書類の提出が必須となることも多い

・学生は限度額が低い(10万円程度)

銀行カードローンは学生不可であることが多い

銀行は学生への融資に積極的ではありません。

銀行カードローンは社会人への融資審査も厳しく、一定以上の返済能力が求められます。最初から学生を除外しているカードローンも多く「学生不可」と記載がなくても審査に通らないこともよくあります。

銀行カードローンは金利が低いという魅力があるのですが、学生への審査は甘くはありませんので除外した方が良いでしょう。

成人年齢が引き下げられても18歳、19歳は不可としているカードローンも多い

カードローンは「20歳以上の安定した収入がある人」という項目が最低条件となっていることも多いです。

大手消費者金融もアイフル、アコム、レイク、SMBCモビットは20歳以上となっていて、18歳・19歳が申し込み可能なのはプロミス(※高校生不可・収入証明書提出)のみです。

18歳、19歳は収入証明書類の提出が必須となることも多い

カードローンの多くは限度額が50万円以下で、かつ他社との借入額を合わせた合計額が100万円以下であれば収入証明書類の提出は不要で本人確認書類だけで申込することができます。

ただし、18歳・19歳は別で、カードローンの限度額に関わらず収入証明書類が必要になります。プロミス「カードローン」も19歳以下の方は収入証明書類の提出を求められます。

学生は限度額が低い(10万円程度)

本来は学生であっても総量規制によって年収の3分の1までお金を借りることが可能です。

アルバイト収入で年収90万円であれば、30万円までカードローンで借りられることになります。

しかし、学生は社会人ほど安定した収入がありませんし、学生にお金を貸しすぎることは社会的にもネガティブなイメージがついてしまいますので、カードローンの限度額は低く設定されることが多く10万円程度しか借りることができないでしょう。

注意点はありますが、学生でも定期的なアルバイト収入(単発バイトや仕送りは不可)があればカードローン審査に通過することはできます。

無職におすすめのカードローンはある?

現在無職という場合でも、年金収入があれば利用可能なカードローンはあります。

レイクなら年金収入のみで申し込み可能

大手消費者金融カードローンでは年金だけでは申込できないことが多く、年金以外に安定した収入と返済能力が必要となります。

▼年金受給者は大手消費者金融で借りられる?

| カードローン | 年金収入がある無職でも借りられる? |

| レイク | 年金収入のみで申込可能 |

| プロミス | 年金以外に安定した収入と返済能力が必要 |

| アイフル | |

| アコム | |

| SMBCモビット |

レイクのカードローンは年金収入のみで申し込みできますので、どうしても借りる必要がある場合はまず返済計画を立ててから申し込みしましょう。

年金受給者がお金を借りる場合は、ヤミ金や悪質な金融業者にはくれぐれも気をつけて下さい。

特に注意したいのが年金を担保にした融資です。

年金を担保にする貸付は違法なので、取り扱っている業者はヤミ金の可能性が高く、法外な金利を要求されたり、年金手帳を取られてしまう被害も考えられますので絶対に利用しないで下さい。

年金収入のみの方はレイクのように年金受給でも申し可能なカードローン業者から借りることをおすすめします。

完全に無職だとカードローンで借りるのは難しい

カードローン審査に通過するには安定した返済能力が求められます。

独身で無職の方、職探し中の方、ニートなど申込時点で収入がない場合は、消費者金融カードローンでも銀行カードローンでもお金を借りることはできません。

「総量規制」について詳しく教えて?

総量規制は貸金業法による法律で、貸金業者(消費者金融・信販会社など)から個人が借りられる金額を年収の3分の1以下に制限する規制です。

改正後の貸金業法によって2006年12月に公布され、段階を経て2010年6月に完全施行となりました。

総量規制は、お金を借りる側ではなくお金を貸す側である貸金業者に対する規制なので、正確には年収の3分の1以上を融資してはいけないというルールになります。

総量規制に反してしまうと貸金業の登録取消しや業務停止といった厳しい行政処分があるので、貸金業者は必ず年収確認を行い必要な場合には収入証明書類の提出を求めるのです。

なお、銀行法に基づいて運営をしている銀行カードローンには総量規制はありませんが、融資額は自主規制によって年収の3分の1程度となります。

複数の貸金業者から借り入れがある場合は?

総量規制の観点では、年収300万円の人は合計100万円まで借りることができるのですが、借入先が複数にわたっても考え方は同じです。

3社から合計60万円を借りている場合は、あと40万円まで借りられる可能性はあります。ただ、カードローン業者は多重債務者には慎重な融資を行いますので審査落ちとなる可能性も十分にあります。

総量規制の除外貸付け

総量規制は貸金業者の過剰融資を防ぐためのルールなのですが、年収の3分の1以上のお金を借りられないと困ってしまう場合もあります。

そのため以下のような総量規制になじまない貸付は、総量規制から除外される貸付けになっています。

・自動車ローン

・高額療養費の支払いのための融資

・有価証券を担保とする融資

・不動産を担保とする融資

・売却予定不動産の売却代金により返済される融資

総量規制の例外貸付け

利用者によって助かる貸付は年収の3分の1を超える金額でも融資可能とする例外貸付となっています。

本記事で解説した「配偶者貸付」と「おまとめローン」も総量規制の例外貸付です。

・借入残高を段階的に減少させるための融資

・緊急に必要と認められる医療費を支払うための資金の融資

・社会通念上、緊急に必要と認められる費用を支払うための融資

・配偶者と合わせて年収3分の1以下の融資

・個人事業者に対する融資

・新たに事業を営む個人事業者に対する融資

・つなぎ融資

カードローンの返済を長期化させないおすすめの方法はある?

カードローンのデメリットに、返済が長期化しやすいことがあります。

カードローンの返済期間をできるだけ短くするためにできることを解説します。

借入前に返済シミュレーションをすること

ほとんどの消費者金融カードローンや銀行カードローンの公式サイトに、申し込み前に利用できる返済シミュレーションがあります。

例えばアイフルの返済シミュレーションなら借入希望額・金利・返済回数を入力すれば、毎月の返済額、元金と利息の減り方、利息の合計額などを細かく確認することができます。

借入前に返済シミュレーションを行なって返済計画を立てることはカードローン利用においてとても大切なことです。

返済計画通りに返すこと

カードローンの返済計画を立てたら、できるだけ計画通りに返済していきましょう。

どうしても追加融資が必要になることもあるかもしれませんが、その場合は改めて返済シミュレーションを行なって、無理のない計画を立て直す必要もあるでしょう。

無計画にお金を借りてしまうのはとても危険です。

カードローンの返済が長期化するだけでなく返済するために新たにお金を借りてしまう多重債務状態になってしまうリスクもあります。

カードローンの「無利息期間サービス」を上手に使うこと

カードローンの無利息期間中は利息がつきませんので、返済した金額は全て元金の返済に充てられます。

カードローンの無利息期間中にできるだけたくさん返済して、利息の軽減に努めましょう。

可能な限り随時返済すること

随時返済は毎月の決まった返済とは別に任意で行う返済です。

ほとんどのカードローンで、ATM、インターネット返済、口座振込などで随時返済を受け付けています。

随時返済で支払った金額は全て元金の返済に充当されますので、約定返済だけで完済を目指すよりも短期間でカードローンの完済ができますし、支払う利息も少なくできます。

【レイクの融資時間について】

※Web申込みの場合、最短15分融資も可能

※21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中に振込可能。一部金融機関および、メンテナンス時間等を除く。

【レイクの無利息期間について】

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※無利息期間終了後は通常金利適用

※他の無利息商品との併用は不可。

■365日無利息

※レイクで初回契約の方が対象

※Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

■60日無利息

※レイクで初回契約の方が対象

※Webお申込み、ご契約額が50万円未満の方

【レイクの貸付条件】

貸付条件はこちら