親からお金を借りる!説得できる理由&贈与税について

「どうしても親からお金を借りたい!でも、本当の理由は言いにくいし、なんてお願いしたら貸してくれるんだろう?」

親からお金を借りる時には、まず説得力のある理由・言い訳が必要です。

ここでは、親からお金を借りる上手な方法や親から借りる場合に気を付ける必要がある贈与税について解説します。

「贈与じゃなくて親から借りるだけなんだけど」という言い分が通用しないこともあるので、贈与税についても理解しておいてくださいね。

親からお金を借りるとき、頼み方やコツはある?

親からお金を借りる時にいちばん大切なことは、誠意を持ってお願いすること。

親はできる限り子供が望むことは叶えてあげたいと思っています。でも家族だから、親だからといって子供が望む通りにお金を与えるわけにはいきません。

そこをお願いするわけなので、どんな理由で借りるにしても必ず返すから協力して欲しいという気持ちで、お父さん、お母さんにお願いしてみましょう。

できれば対面で!難しいなら親に電話で借金を申し込む

普段、親とのコミュニケーションはLINEで済ませているという人も、お金を借りるお願いをするときはLINEなどの文字ではなく、可能なかぎり顔を見ながらお願いするようにしましょう。

遠方に住んでいて、親に会うことが難しい場合は、せめて電話をかけて自分の声で借金のお願いをした方が誠意が伝わります。

親子で気心が知れた関係だからこそ、いつもよりもかしこまって「お願いしたいことがあるから話を聞いてほしい」と言われた方が親も丁寧に聞いてくれるものです。

お金を借りる側が「貸してもらえて当たり前」のような態度で接してしまうと、貸してもらえないだけでなく親子の関係が悪くなってしまう可能性もあります。

お金が必要な理由を親に説明する

お金を貸す親の立場になって考えてみると「なぜお金が必要なのだろう?」と気になるのは当然のことです。

ただお金を貸して欲しいことをアピールするのではなく、なぜお金が必要なのかその理由も丁寧に親に説明しましょう。

ただし、お金が必要な理由が親に言いにくいことであればあるほど、嘘をついて借りたくなるものですが、あからさまな嘘は逆効果です。

この場合は、理由は言わずにひたすら借金を頼み込んだ方が良いこともあります。

お金が必要な理由と金額を可視化して具体性を持たせる

お金を借りるお願いをするときに、料金がわかる資料があるとより説得力が増します。

欲しいものがあるなら料金が記載されているパンフレットやスマホのスクショを見せたり、請求書を見せる、ネットで自分で調べた結果をノートにまとめても良いでしょう。

そのうえで「バイト代で貯めた貯金が〇〇円あって、どうしても〇円足りないから貸して欲しい」と言われたらあなたの真剣さが伝わりますし、親も真剣に考えようという気持ちになるはずです。

実現可能な返済計画を立てて親に説明する

自分よりも年上の親だからといって金銭的に余裕があるとは限りません。一生懸命やりくりした中から貸さなければいけない親もいれば、自分たちの老後に備えてコツコツ貯金している中から貸さなければいけない親もいます。

こういった場合は、貸したお金がいつ完済されるのかがとても重要となりますので、親にただお金を貸して欲しいと言い続けるよりも返済計画を添えてお願いした方が親も検討しやすくなります。

例えば学生が3万円必要な場合は「毎月3,000円ずつ10か月で返済する」としてみたり、社会人が10万円借りたいなら「毎月5,000円ずつ返済する。余裕があるときには1万円返済する」など、返済計画が具体的にあることを告げましょう。

住宅取得の頭金として200万円借りたいなら、「毎月27日(給料日の翌々日)に2万円ずつ返済するから、令和〇年〇月〇日には完済できる」などと返済計画についても具体的に提示するのです。

返済計画が具体的で無理がないものであればあるほど、親にも前向きに検討してもらいやすくなります。

相手が親でも借用書を用意する

親子の関係なのに借用書は大げさと思うかもしれませんが、大げさに感じるからこそ自ら用意しておくことであなたの本気度が伝わるのです。

借用書はお金の貸し借りがあることを証明できる重要な書類です。

まずありえないことと思いますが、借金トラブルで裁判になってしまったような場合は借用書があることがお金を貸している大きな証拠になりますので、貸す側の親として借用書があることが安心につながるのです。

また、親からの借金を贈与とみなされないため(贈与税がかからないようにするため)にも、借用書があったほうが有利になる場合もあります。

借用書の具体的な書き方は、後ほど「たとえ親でも借用書を作成して双方で保管すること」の項目で解説します。

親からお金を借りるための最適な理由。これなら貸してもらいやすい!

お金が必要な理由がどんなことであっても、本当は正直に言った方が良いです。

ギャンブルで作ってしまった借金でも、クレジットカードの支払いが厳しいから貸して欲しいでも、親には正直に理由を話すのがいちばんです。

なぜ嘘をつかないことが良いのかというと、それがいちばん誠実な姿勢だから。それに、嘘をついてお金を貸してもらえたとしても親にはバレていると思います。

嘘がバレたことで逆にお金を貸してもらえないこともあるかもしれません。

しかし、嘘がダメなのは間違いないことなのですが、現実はそうもいかず言いにくいこともあるものです。

人生の中でこういうときは誰にでもありますし、あなたの親が若いときにもあったかもしれません。

そんなときには「お金を借りるための理由」を作りましょう。といっても後から自分の首を絞めるような壮大な嘘はダメですよ。ここはあえて嘘も方便でいきたい!というときに使える理由を解説します。

「学校」を理由に親からお金を借りる

学生なら学校を理由にすれば親からお金を借りやすいでしょう。

・参考書を買いたい。

・部活で用意しないといけないものがある。

これらは使いやすい理由ですが、借りられる金額は少額で数千円も借りられないかもしれません。

親から「買ったものを見せなさい」と言われる可能性もありますし、親がママ友と話した時に辻褄が合わないことになって、嘘がバレてしまうこともあります。

下手な言い訳をしたくないなら、理由を作り出すよりも臨時のおこづかいを狙った方が良いでしょう。

・お弁当箱を自分で洗う/1か月間食器洗いを担当するからおこづかいが欲しい。

・弟、妹の面倒を今まで以上にみるからおこづかいが欲しい。

・学校から帰ったらスマホを置いて毎日勉強するようにするからおこづかいが欲しい。

親も下手な嘘をつかれるよりも「次のテストで100点取れるように勉強を頑張るから臨時でおこづかいが欲しい!」と言われた方が前向きに検討できるものです。

ただし、おこづかいをもらうためだけの口だけの約束はダメですよ。お金をもらったら約束はちゃんと守るようにしましょうね。

「生活費」を理由に親からお金を借りる

ひとり暮らしをしている大学生などは、「生活費」を理由にすると親からお金を借りやすいです。

・バイトのシフトを減らされて生活費が足りないからお金を貸してほしい

・今月だけどうしても家賃が厳しいから助けてほしい

・電気代とかいろいろ値上がりして生活が苦しくなった

「生活費が厳しい」と言われたら助けたいと思うのが親心です。そこにつけ込んでお金を借りるのは心苦しくもありますが、本当にお金が必要な時には助けてもらいましょう。

とにかく金欠をアピールして親からお金を借りる

お金が必要な理由を作るのではなく、お金がなくて困っていることをアピールする方法もあります。

・今月、クレジットカードを使いすぎて支払いに困ってる。

・ショッピングローンの支払いを優先してたら、国民年金・国民健康保険料が払えなくなった。

・引越ししたらお金がなくなった。

・お金を使いすぎた!自分が悪いんだけど今回だけ助けてほしい。

一時的にお金に困る経験は誰にでもあるものですので、親も頭ごなしに叱らずに「今回だけ」という気持ちで貸してくれるのではないでしょうか。

実際「お金に困っている」というのは嘘ではないので、下手に理由を作って親に嘘をつくよりも自分も精神的に楽だと思います。

「家電製品の買い替え」を理由に親からお金を借りる

学生や独身の社会人で親が遠方に住んでいる場合は、家具・家電製品を買い替えることを理由にお金を借りることもできるでしょう。

・今年から花粉症になったみたいで高機能な空気清浄機が欲しい。今回だけお金を貸して欲しい。

・冷蔵庫が壊れたみたいで今すぐ買い替えないといけないんだけど、とてもそんなお金がなくて・・・

離れて生活をしていれば実際に買い替えをしなくても親にバレることもないかと思います。

社会人は「資格試験のための講座」「研修」「スキルアップ」を理由に借金を申し込む

働いている社会人が親にお金の相談をすると「働いているのにお金に困ってるの?」と言われてしまうこともあるかもしれません。

そこを乗り越えてお金を借りるには、資格試験のための講座を受講したいとか、有料の社外研修を受けたい、仕事に関係するスキルアップ講座を受講したいなど、「勉強や仕事に役立つことに必要なお金」を理由にすると良いでしょう。

・遠方で行われる社外研修に参加したい。交通費と宿泊費を貸して欲しい。

・語学力をあげたいから英会話カフェのイベントに参加したいからお金を貸してほしい。

・思い切って1週間の超短期留学したい(あまり期間が長いと逆に怪しまれます)

仕事、勉強に関することであれば使いすい理由にできます。

後から親に「この前のセミナーどうだった?」と聞かれた時には、「かかった費用のわりにまぁまぁだった」などと適当な返答できるように考えておいた方が良いでしょう。

「ご祝儀」を理由に親からお金を借りる

結婚式が立て続けにあって、ご祝儀でお財布がヤバイ・・・という経験を実際にしたことがある人もいるのではないでしょうか。

学生の頃の友達の結婚式、会社の同僚の結婚式、会社の後輩の結婚式など、年齢を重ねると色々お金もかかるものです。

女性は挙式に参加するための衣装に費用がかかりますし、男性もスーツや靴の買い替えなど、ご祝儀以外にもお金がかかることもありますよね。

「今月会社の後輩の結婚式があって、来月は先輩の結婚式で・・・。ちゃんとした服とご祝儀を用意したら、生活費がすごく厳しくなった!今回だけお金を貸して欲しい」

「お香典」も理由にできる?

お香典も突然お金が必要になるものですが、よほど近しい関係でない限り5,000円程度が相場ですので、少額しか借りることができません。

アルバイトで収入を得ている若い学生ならまだ理由にできるかもしれませんが、「お葬式は今日なの?」などと親に聞かれた時に上手に回答できないと怪しまれるので、あまり良い理由・言い訳ではないでしょう。

ご祝儀を理由にお金を借りた場合なら、挙式はいつあるの?と親に聞かれたら「来月の土日のどこか。今ははっきり覚えてない」などと言っておけば、そこまで突っ込まれて聞かれることもないので、お香典よりもご祝儀をおすすめします。

「子供」を理由に親からお金を借りる

子供がいる親が自分の親にお金を借りたいなら、わが子を理由にするとお金を借りやすいのではないでしょうか。

・子供がお泊まりで校外学習に行くことになって、臨時でお金を貸して欲しい。

・子供部屋のエアコンが壊れて、急遽取り替えが必要になった。

・子供と〇〇に行く約束をしてたんだけど、急遽別でお金が必要になって金銭的に厳しい。子供との約束も守りたいから今回だけ貸してもらえないかな。

・旦那には言ってないんだけど、旦那の給料だけだとちょっと苦しくて・・・。今回だけ援助してもらえないかな。

日頃から良い関係性が築けていれば、お金も貸してもらいやすいかと思います。

ただし、「子供が〇〇を壊しちゃったから弁償が必要」「子供が保育園の〇〇ちゃんをたたいてケガさせて、病院代とかお見舞金が・・・」などのような、子供が悪者になるような理由は絶対に使わないようにしましょう。

親から大きいお金を借りたいときの理由は?

数十万円、数百万円が必要な場合は、下手な言い訳を考えずに正直に話すことをおすすめします。

半年くらいで必ず返せる金額なら理由をつけても良いかもしれませんが、金額が上がるほど返済期間も長くなりがちですし、言い訳も苦しくなってくるものです。

どうしても必要なら、次のような理由なら使えるかも?

・マンションの大規模修繕をやるみたいで費用が必要。

・家の給湯器が壊れてお湯が出ない!買い替えが必要だから援助してほしい。

・車をぶつけちゃって修理にお金が必要。

・住宅ローンを繰上げ返済したい。

・使う予定があってATMで30万円おろしたんだけど封筒ごと無くしてしまった。すぐに使うお金だから貸してもらえないか。

どれもお金が必要な理由にはなりますが、その場しのぎで嘘を重ねないと難しいようにも思います。

大きいお金を借りたいときはお金が必要な理由や内容よりも、誠意をもってお願いすることと、いつまでに完済できるのか現実的な返済計画を示した方が前向きに考えてもらいやすくなります。

自分の精神的負担を軽減するためにも嘘は避けて、お金が必要な本当の理由を面と向かって話して、返済計画を書面で説明して、借用書を用意した方が貸してもらいやすいように思います。

使ってはいけない「理由・言い訳」もある

どんなにお金が必要であっても、使ってはいけない理由・言い訳もあります。

例えば誰かを陥れるような嘘です。

「クラスの〇〇ちゃんが△△ちゃんのお財布を盗んでお金を使っちゃって、みんなで立て替えることになったからお金が必要」

「会社の〇〇さんが横領して、相談された自分が立て替えることにしたから不足分を貸して欲しい」

など、誰かのせいにしてお金を借りようとする嘘は良くありません。

こういう類の嘘は必ずバレますし、自分が周囲からの信頼を失ってしまいます。

また、親を心配させる嘘もよくありません。

「投資詐欺に騙された」

「会社の金を横領してしまって返済が必要」

「会社をクビになって経済的にしんどい」

「彼女を妊娠させてしまってまだ産めないからお金がいる/自分が妊娠してしまったのでお金が必要」

などは、親のメンタルに負担を与えてしまう嘘です。

親に嘘をつくこと自体が良いことではないのですが、お金欲しさに人を傷つけてしまうような嘘にならないように気をつけましょうね。

親からお金を借りたら贈与税が発生するの?

親からお金を借りると、実際に贈与税が発生することがあります。

「もらう」のではなく「借りる」のに贈与税がかかるの?と思うかもしれませんが、親や身内からの借金には利息もなく返済期限も設けないことも多いのが実情です。

そういった曖昧なお金の動きは贈与と判断されることもあるのです。

贈与税が発生する金額はいくらから?

贈与税は「110万円以上」の贈与を受けた場合に発生します。

以下は国税庁公式サイトからの引用です。

贈与税は、一人の人が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。したがって、1年間に贈与を受けた財産の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です。)。

ちなみに贈与税は、お金をあげた人・もらった人の関係性によって税率が異なり、父母・祖父母などから受け取る財産は「特例贈与財産」で計算されます。

▼「特例贈与財産」の税率

| 基礎控除後の課税額 | 税率 | 控除額 |

| 200万円以下 | 10.0% | – |

| 400万円以下 | 15.0% | 10万円 |

| 600万円以下 | 20.0% | 30万円 |

| 1,000万円以下 | 30.0% | 90万円 |

| 1,500万円以下 | 40.0% | 190万円 |

| 3,000万円以下 | 45.0% | 265万円 |

| 4,500万円以下 | 50.0% | 415万円 |

| 4,500万円超 | 55.0% | 640万円 |

また、贈与税を支払う時には1年間に贈与を受けた財産の合計で贈与税額を計算する「暦年課税」と、贈与者(今回は親)が亡くなった時点で贈与された財産と相続された財産の合計から相続税額を算出する「相続時精算課税」を選択することができるのですが、今回は「暦年課税」で解説しています。

贈与税を計算してみよう

贈与を受けた金額が110万円以下なら贈与税は発生しません。

金額が110万円を超えた場合、基礎控除額である110万円を引いた金額が課税価格になります。

300万円-110万円=190万円

190万円×10.0%=19万円

控除額は0円なので贈与税は19万円

(例2)親から500万円を借りた(贈与を受けた)場合

500万円-110万円=390万円

390万円×15.0%=58万5,000円

控除額は10万円なので贈与税は48万5,000円

お金をもらっても贈与税が発生しないこともある

親からもらったお金に全て贈与税が発生してしまうと、年間110万円をこえる生活費や、家賃としてもらったお金にも贈与税がかかることになりますよね。

もちろんそんなことはなく、110万円以上であっても贈与税がかからない財産は明確に分けられています。

1.法人から贈与された財産(贈与税ではなく所得税がかかります)

2.夫婦や親子、兄弟姉妹から生活費や教育費としてもらったお金

3.宗教、慈善、学術その他公益を目的とする事業に使う場合

4.奨学金を利用するとき

5.個人から受ける香典、花輪代、年末年始の贈答、祝物、見舞いなどのための金品

6.直系尊属から住宅取得等資金として受け取る場合

7.直系尊属からの教育資金

8.直系尊属からの結婚・子育て資金

※ここでは主なものを解説していますので、この他にも贈与税の対象とならないお金もあります。

生活費(仕送り)、学費には贈与税がかからない

離れて暮らしている親に出してもらっている生活費や学費などには相続税はかかりません。

ただ、仕送りとして110万円をこえる金額を一括で送金した場合、使い道によっては生活費としてみなされないこともあるでしょう。

学費のような明らかに支払った記録が残るものに対しては、高額を貰い受けても贈与税はかかりませんが、生活費や仕送りとして受け取るなら年間110万円は超えない方が無難です。

住宅取得費としてお金をもらった場合の贈与税

家を建てる、マンションや中古住宅を購入する際の頭金や資金として、親にお金をもらう場合もあるでしょう。

意外に思われるかもしれませんが、かなりまとまった金額であっても住宅取得費であれば贈与税はかかりません。

省エネ等の住宅なら1,000万円まで、それ以外の住宅なら500万円までの贈与なら贈与税は非課税となり発生しません。

ただし、ややこしいのですが非課税となるのは「住宅の購入資金」となります。もらったお金を「住宅ローンの返済」に充てる場合は非課税対象にはなりませんのでご注意下さい。

<参考>:e-Gov 相続税法 贈与税の非課税財産

<参考>:贈与税の計算と税率(暦年課税)

親から借金を贈与とみなされないためには?

贈与税に該当する金額を親からもらったのであれば贈与税の支払いは仕方のないことですが、返済する意思がしっかりある「借金」にも贈与税がかかるのは避けたいですよね。

しかし、借りた金額が年間110万円を超えた場合、お金を「もらった」のではなく「借りた」ことが客観的に証明できないと贈与とみなされて贈与税が発生することもあるのです。

親からの借金を贈与とみなされないためには、次の3つの方法を実践することをおすすめします。

・利息も返済する

・口座振込で返済する

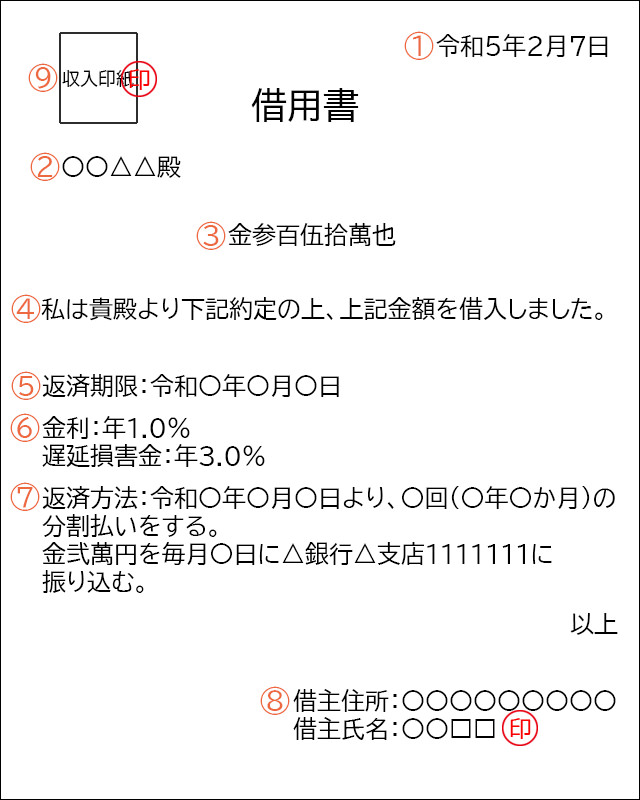

たとえ親でも借用書を作成して双方で保管すること

親からお金をもらったのではなく借りた証拠として、融資の条件等を記載した借用書を作成しておきましょう。

借用書は、誰が・いつ・誰に・どういった条件でお金を貸したなどを詳細に記載してある書類です。

借用書を作成して親子で保管しておくことで贈与ではないことを証明しやすくなるので、作っておくことをおすすめします。

借用書に決まった形はありませんが、記載しておきたい事柄は決まっています。

| 借用書に記載する事柄 | 書く内容 |

| 1.契約日 | 親からお金を借りた時の日付 |

| 2.貸主(親)の名前 | お金を貸した親の氏名 |

| 3.借りた金額 | 借りた金額を漢数字(大字)で記入する |

| 4.契約に関する文書 | お金を借りた事実を文章で記載する |

| 5.返済期限・返済期間 | 返済期限や返済期間を明確に記載する |

| 6.利息、遅延損害金などの条件 | 利息・遅延損害金(延滞金)を設定する場合は記載する |

| 7.返済方法 | 返済方法を具体的に記載する ・口座振り込みなのか現金手渡しなのか ・返済日はいつなのか など |

| 8.借主(あなた)の氏名と住所 | 借主であるあなたの氏名と住所 捺印も必要です |

| 9.収入印紙 | 1万円以上の借入をする場合に必要 消印として印鑑またはサインをしておきましょう |

借用書は全て手書きで作っても大丈夫ですし、インターネットで探せば借用書のテンプレートも見つかります。パソコン等で作成してあるものや印刷物を使う場合は、自分の署名は手書きで行いましょう。

借用書を作成する際のポイントをまとめます。

金額は「漢数字(大字)」で記入する

借りた金額と毎月の返済額は必ず借用書に記入します。

このとき「1,000,000円」などのアラビア数字ではなく漢数字(大字)で記入して下さい。

アラビア数字や通常の漢数字は改ざんしやすいので、借用書では大字を使うことが一般的です。

| アラビア数字 | 大字 |

| 0 | 零 |

| 1 | 壱 |

| 2 | 弐 |

| 3 | 参 |

| 4 | 四 |

| 5 | 五 |

| 6 | 六 |

| 7 | 七 |

| 8 | 八 |

| 9 | 九 |

| 10 | 拾 |

| 100 | 百・佰・佰 |

| 1000 | 千・仟・阡 |

| 10000 | 萬 |

また、借用書の改ざんを疑われないように金額の欄は余計なスペース、余白も入れないように記載します。

200万円→金弐百萬円也

350万円→金参百伍拾萬円也

借用書に返済期限・返済期間は必ず記入する

いつまでに返済するという期限を記入しなければ、借用書があっても贈与とみなされる可能性があります。

返済期限を「〇年〇月〇日」と明確に日付まで記入しましょう。

「2024年以内」「2年以内に」「今月中」などの曖昧な書き方は避けて下さい。

年号は西暦でも和暦でもどちらでも良いのですが、通常は和暦で統一します。

利息、遅延損害金などの条件も借用書に記入

利息を設定するなら借用書にも記入しておきましょう。

利息の目安や設定方法は後ほど「利息も返済する」の項目で詳しくお話しします。

また、延滞が遅れた場合の延滞金(遅延損害金)も設定しておくと、もらったお金ではなく借りているお金であることをはっきりとさせることができます。

返済方法も借用書に記入する

返済方法は具体的に借用書に記入します。

口座振替で返済する場合は、銀行名・支店名・口座番号を記入します。

返済回数と毎回の返済金額も記入しましょう。

「令和〇年〇月〇日より、52回(4年4か月)の分割払いをする

金弐萬円を毎月〇日に△銀行△支店1111111に振り込む」

借主(あなた)の氏名と住所

自分の署名は必ず手書きで、ボールペンなどの消えない筆記用具行います。

パソコンなどの印刷物で作ってしまうと、偽造と疑われてしまうことがあるためです。

署名のすぐ横には印鑑を押すのですが、可能であれば実印で捺印しましょう。

実印で捺印して、印鑑証明書も用意できれば非常に信ぴょう性の高い借用書になります。

借用書に収入印紙を貼る

収入印紙は借りる金額が1万円を超える場合に必要になります。郵便局、コンビニなどで購入できますので、必要な金額のものを用意しましょう。

| 借入金額 | 収入印紙代 |

| 1万円超~10万円以下 | 200円 |

| 10万円超~50万円以下 | 400円 |

| 50万円超~100万円以下 | 1,000円 |

| 100万円超~500万円以下 | 2,000円 |

| 500万円超~1千万円以下 | 10,000円 |

| 1千万円超~5千万円以下 | 20,000円 |

| 5千万円超~1億円以下 | 60,000円 |

収入印紙を貼ったら、借用書の書面と収入印紙にまたがるように印鑑を押して消印とします。(ボールペンなどの消せない署名でも大丈夫)

消印が必要な理由は、収入印紙の再利用を防ぐためです。

ちなみに収入印紙が貼っていなくても借用書そのものが無効になるわけではないのですが、税務調査が行われた場合に、本来の収入印紙の3倍もの金額を支払うことになってしまいますので、あらかじめ貼って捺印しておくと安心です。

※借用書の作成をを行政書士に依頼すると1万円~2万円程度の費用がかかります。

<参考>:お金借りる研究所!即日お金を借りてキッチリ完済!

親からの借金でも利息を支払う(1.0%でOK)

親からお金を借りて自分から利息をつけて返済している人はあまりいないかもしれません。

しかし、無利息で返済してしまうと、ちゃんと返済しているにも関わらず本来発生するはずの利息相当金額の贈与を受けたとみなされることがあります。

金利を設定して利息も支払えば贈与ではなく借入であることを明確にできるので、金利を設定して利息も返済しましょう。

個人間でお金の貸し借りをする際の金利は、利息制限法の上限まで設定することができます。

【利息制限法に基づく上限金利】

| 借入額 | 利息制限法による上限金利 |

| 10万円未満 | 20.0% |

| 10万円~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

例えば借りる金額が50万円の場合、金利は18.0%まで設定することができます。

ただ、これはあくまでも上限金利なので、家族間ではここまで高い金利を設定する必要はなく1.0%でも問題ありません。

金利1.0%で100万円借りた場合の利息は次のようになります。

| 毎月の返済額 | 返済回数・期間 | 返済総額 | 支払う利息 |

| 5,000円 | 219回・18年3か月 | 1,092,797円 | 92,797円 |

| 8,000円 | 132回・11年 | 1,055,540円 | 55,540円 |

| 10,000円 | 105回・8年9か月 | 1,043,872円 | 43,872円 |

| 12,000円 | 87回・7年3か月 | 1,036,275円 | 36,275円 |

| 15,000円 | 69回・5年9か月 | 1,028,831円 | 28,831円 |

| 20,000円 | 52回・4年4か月 | 1,021,524円 | 21,524円 |

毎月の返済額が多いほど、支払う利息を抑えることができますよ。

延滞金(遅延損害金)も設定しておきましょう

遅延損害金の上限金利も利息制限法によって定められているのですが、借入時の金利とは上限が異なります。

【遅延損害金の上限金利】

| 借入額 | 利息制限法による遅延損害金の上限金利 |

| 10万円未満 | 29.2% |

| 10万円~100万円未満 | 26.28% |

| 100万円以上 | 21.9% |

家族間であればここまで高い遅延損害金を設定しなくても不自然ではありません。

民法第404条では遅延損害金の金利を設定していない場合でも、「3.0%」の遅延損害金を支払う義務が設けられていますので3.0%としておけば良いでしょう。

民法第404条

利息を生ずべき債権について別段の意思表示がないときは、その利率は、その利息が生じた最初の時点における法定利率による。

2 法定利率は、年三パーセントとする。引用:e-Gov「民法」

親への返済は証拠が残る口座振り込みにする

親と同居している場合、現金手渡しでの返済が簡単ですが、返済方法は親の口座に振り込む方法をおすすめします。

なぜかというと、金利を設定して借用書を書いても、返済した記録がなければ「借りているお金」ということを証明できずに贈与を疑われてしまうことがあるのです。

親へ現金手渡しで返済すると返済した記録を残すことができないので、必ず記録が残る口座振込で返済しましょう。

必ず自分の名義で親名義の銀行口座に振り込むようにして下さい。

親からお金を借りるメリット・デメリット(まとめ)

親からお金を借りるメリット

・支払い期限がない

・利息がつかない・延滞金が発生しない

・信用情報に傷がつかない

親なら貸してもらえる可能性が高い

親はいつでも子供の幸せを願っているので、困っていることを伝えたらなんとかしたいと思うものです。

下手な嘘をつかないで、素直にお願いするだけでも意外とお金を貸してもらえることも多いですよ。

親からの借金には支払い期限がない

借入額によっては特に支払い期限もなく借りることもできます。

ただし、あなたが借りるお金はご両親が一生懸命働いて手に入れたお金です。

借りたお金はなるべく早く必ず返済しましょうね。

親からの借金は利息がつかない・遅延損害金が発生しない

お金を貸す親も子供から利息・遅延損害金をもらおうとは思っていませんので、よほど大金を借りるような状況でなければ、実際のところ家族間で利息や遅延損害金を明確にすることもないでしょう。

ただし、借入額が年間110万円を超える場合は、贈与とみなされないためにも利子・遅延損害金を設定しておくことをおすすめします。

信用情報に傷がつかない

銀行カードローンや消費者金融でお金を借りると、申し込み・借入の履歴、返済状況・延滞の有無などが信用情報機関に記載されることになります。

1社でも借り入れがあるとダメということはありませんが、お金を借りすぎたり支払いが遅れてしまうと、次にカードローンや住宅ローンでお金を借りるときやクレジットカードを作りたいときなどに影響します。

親子間の融資ならこの信用情報に記載されることがありません。

仮に返済が遅れて延滞したとしても信用情報への影響はないので、将来金融機関からお金を借りるときに不利になることがありません。

親からお金を借りるデメリット

・借入額によっては贈与となり贈与税が発生するため対策が必要

・家族間の関係が悪くなるリスクもある

・夫婦が不仲になることもある

親を心配させてしまう

学生が欲しいものがあるときや臨時でおこづかいを欲しがるくらいなら、そう心配もありませんが、働いている社会人なのにお金に困っている様子だったら、親も心配になってしまいます。

また、ギャンブル、飲み屋、キャバクラ・ホスト、遊興費などでお金を使ってしまって生活費を補填したいと言われたら「そんなことでお金を使ったの?」と親はショックを受けるでしょう。

親にお金を借りるときは、親の精神的負担についても丁寧に考えてお願いする必要があります。

借入額によっては贈与となり贈与税が発生するため対策が必要

年間110万円以上のお金を借りる場合、「借りた」のではなく「もらった」とみなされてしまうと贈与税が発生します。

借りる金額が大きくなるときは、たとえ親でも借用書を作成して、借りたお金に利息を加えて返済を行いましょう。返済方法は口座振込にすると、毎月返済している証拠を残すことができます。

家族間の関係が悪くなるリスクもある

いくら親子であっても許せないことはあるものです。

親の考え方によっては「自分の収入の範囲でやりくりすべき」という人もいるでしょうし、「そんな理由では貸せない!」と腹を立てられることもあるかもしれません。

お金を借りる理由によっては、日頃の生活態度について口を出されてイライラしてしまうこともあるでしょう。

お金を貸して欲しいと告げたことが原因で喧嘩になる可能性もあります。

お金を借りられたけど返済が遅れて親に激怒されてしまって、家族から冷たい目で見られるようになってしまったという残念なケースもあります。

夫婦が不仲になることもある

夫が妻に内緒で自分の親からお金を借りて、そのことを親から妻に告げられたことで夫婦喧嘩になってしまった事例もあります。

また、専業主婦の方がおこづかいだけではお金が足りずに自分の親からお金を借りていて、妻の親から夫に話が漏れてバレてしまい、夫婦喧嘩になった話もあります。

みなさんわかっていることとは思いますが、お金の貸し借りは揉め事の原因になることも多いものです。

これは親子間であっても同じです。むしろ親子だからこそ歯に衣着せぬ言い方になってしまって、お互いにカチンときて口論に発展してしまうこともよくあります。

お願いをするという立場を忘れずに、自分の信頼を失わないためにも誠意を持ってお願いして、貸してもらえたら必ず期限通りに返済しましょう。

このような親からお金を借りるデメリットを考えると、消費者金融などでお金を借りて、計画的に返済した方が気持ちがラクかもしれませんね。

| 大手 | 1位  |

2位  |

3位  |

4位  |

5位  |

| 実質年率 | 4.5%~17.8% ※大手で1番低金利 |

3.0%~18.0% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% |

| 審査時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短30分※1 | Webで最短15秒※1 |

| 融資時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短60分※1 | Webで最短25分※1 |

| 無利息期間 | 最長30日間※3 | 最長30日間※3 | 最長30日間※3 | なし | 最長180日間※3 |

| 職場への電話連絡 | ”原則”ナシ | 原則ナシ 電話を避けたい方 はココ |

”原則”ナシ※2 | ”原則”ナシ | ”原則”ナシ |

| 郵便物なしに設定 | 〇 | 〇 | 〇 | 〇 | 〇 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カードレス取引 | 〇 | 〇 | 〇 | 〇 | 〇 |

| コンビニATMの利用 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.申込の曜日、時間帯によって希望に添えない場合あり(翌日以降の取り扱いになる場合があり)

※2.原則、在籍確認なし ※原則、電話での確認はせず書面や申告内容での確認を実施

※3.各社無利息期間は、はじめての方が対象です。