アコム プロミスどっちがいい?両方借りる?比較情報

アコムとプロミス、どちらも高い知名度を誇る最大手の消費者金融ですが、本当にお得なのはどっちのカードローンなのでしょうか?

ここでは、アコムとプロミスの限度額、金利、審査にかかる時間、借入方法、返済方法、サービス面などを比較して使いやすさを解説しています。

「アコムとプロミス、自分にあっているのはどっち?両方同時に借りた方がいいのか?」という疑問が解決しますので、ぜひご覧になってみて下さいね。

- プロミスがおすすめな人

-

▼最短3分融資!急ぎに対応したカードローンで借りたい方

▼Vポイントを貯めたい方

▼借入日から30日間無利息期間を活用したい方

▼職場への確認の電話を避けたい方

- アコムがおすすめな人

-

▼大手の中で審査通過率が高いカードローンに申し込みたい方

▼24時間営業のアコムATMを活用したい方

▼郵便物なし・WEB完結で申し込みたい方

アコムとプロミスの比較表

| アコム | プロミス | |

| 融資スピード | 最短20分融資※2 | 最短3分融資※2 |

| 金利(実質年率) | 2.4%~17.9% | 2.50%~18.00% |

| 無利息サービス | 契約の翌日から30日間 | 初回借入日の翌日から30日間無利息 |

| 郵送物は回避できる? | 〇 | 〇 |

| 職場への在籍確認の電話 | 原則なし※ | 原則なし※ |

| 申込条件 | 20歳以上の安定した収入のある方 | 年齢18~74歳のご本人に安定した収入のある方※1 |

| 限度額 | 1万円~800万円 | 800万円まで |

| 借入方法 | ・口座振り込み ・ATM |

・インターネット振込 ・スマホATM ・コンビニ・提携ATM ・プロミスATM ・プロミスコール(電話) |

| WEB完結で申し込める? | 〇 | 〇 |

| スマホATM取引は使える? | 〇 (セブン銀行ATM・ローソン銀行ATM) |

〇 (セブン銀行ATM・ローソン銀行ATM) |

| 公式サイト | 詳細はこちら | 詳細はこちら |

※1.年齢が18歳・19歳の場合は収入証明書類の提出が必須。高校生不可。収入が年金のみの方は申込不可。

※2.お申込時間や審査によりご希望に添えない場合がございます。

<在籍確認について>

原則、お勤め先へ在籍確認の電話なし。

アコムとプロミス以外の大手消費者金融カードローンも比較する

| 大手 |

|

|

|

|

|

| 実質年率 | 2.50%~18.00% | 3.0%~18.0% | 2.4%~17.9% | 4.5%~18.0% | 3.0%~18.0% |

| 審査時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | Webで最短15秒※1 | 最短15分※1 |

| 融資時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | Webで最短15分※6 | 最短15分※1 |

| 無利息期間 | 最長30日間※3 | 最長30日間※3 | 最長30日間※3 | 最長365日間※3 | なし |

| 職場への電話連絡 | ”原則”ナシ | 電話を避けたい方 はココ 99.7%なし |

”原則”ナシ※2 | ”原則”ナシ | ”原則”ナシ |

| 郵便物なしに設定 | 〇 | 〇 | 〇 | 〇 | 〇 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カードレス取引 | 〇 | 〇 | 〇 | 〇 | 〇 |

| コンビニATMの利用 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.お申込時間や審査によりご希望に添えない場合がございます。

※2.原則、お勤め先へ在籍確認の電話なし

※3.各社無利息期間は、はじめての方が対象です。

※6.21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中に振込可能。一部金融機関および、メンテナンス時間等を除く。

アコムと比べた「プロミスカードローン」の強み

| プロミスの運営会社 | SMBCコンシューマーファイナンス株式会社 |

| 本社所在地 | 東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル |

| 融資限度額 | 800万円まで |

| 金利(実質年率) | 2.50%~18.00% |

| 無利息サービス | 初回借入日の翌日から30日間 |

| 審査時間 | 最短3分※ |

| 審査可能な時間帯 | 9時~21時 |

| 電話による在籍確認 | 原則ナシ |

| 自動契約機の営業時間 | 9:00~21:00(土日祝日含む) ※ATMは07:00~00:00(店舗によって異なる場合があります) |

・最短3分融資

プロミスもアコムも融資までのスピードは速いですが、プロミスは最短3分、アコムは最短20分融資になっています。プロミスの方が審査・融資スピードが速くなっています(※お申込時間や審査によりご希望に添えない場合がございます。)。

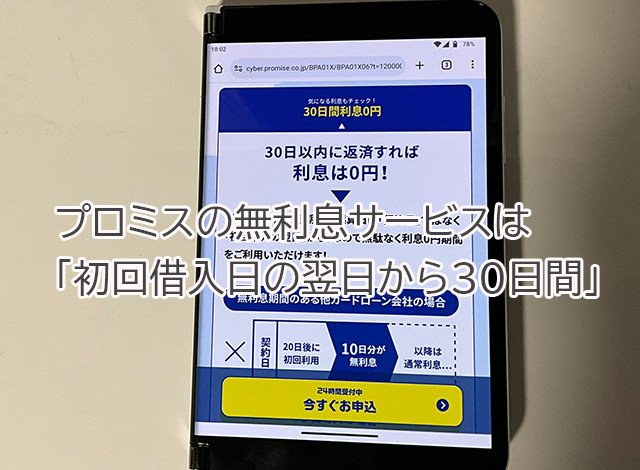

・無利息期間が借入日から最大30日間

プロミスもアコムも30日間無利息サービスがありますが、アコムは契約日から30日間、プロミスは借入日から30日間なので、プロミスの方が無駄なく無利息期間を活用できます。

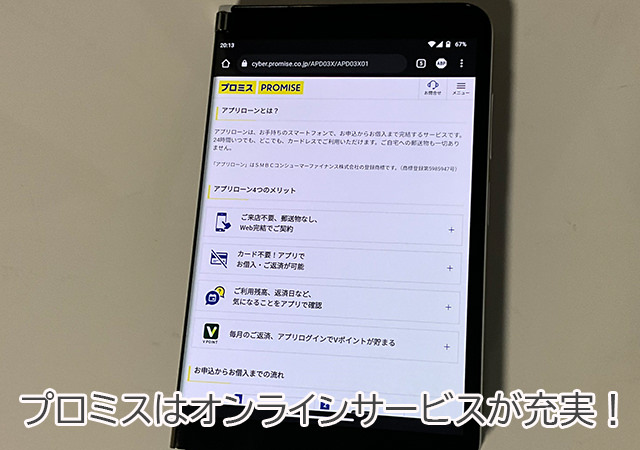

・オンライン向けのサービスが充実しています

プロミスはアコムよりもオンライン取引のサービスが使いやすくなっています。

最短10秒で振込可能な「インターネット振込」、スマホアプリだけで申し込み・借入・返済が全てできる「アプリローン」、スマホアプリでセブン銀行とローソン銀行ATMから借り入れ・返済ができる「スマホATM取引」などで現代人のニーズにしっかり応えるカードローンです。

・三井住友銀行ATMが無料で使える

プロミスは三井住友銀行と同じSMBCグループなので、三井住友銀行のATMを手数料無料で利用できます。

・Vポイントが貯まります!

Vポイントは三井住友銀行や三井住友カードなどのSMBCグループの利用で貯まるポイントです。プロミスではアプリの利用や毎月の返済で貯めることができます。

<最短3分審査・最短3分融資について>

※お申込時間や審査によりご希望に添えない場合がございます。(状況によって翌日以降になる場合あり)

プロミスと比べた「アコムカードローン」の強み

| 商号 | アコム株式会社 |

| 主な事業内容 | ローン事業・クレジットカード事業・信用保証事業 |

| 本社所在地 | 東京都港区東新橋一丁目9番1号 東京汐留ビルディング |

| 融資限度額 | 800万円まで |

| 金利(実質年率) | 2.4%~17.9% |

| 無利息サービス | 契約日の翌日から30日間 |

| 審査時間 | 最短20分※ |

| 審査可能な時間帯 | 9時~21時 |

| 電話による在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

| 自動契約機台数 | 701台(2023年11月時点) |

| 自動契約機の営業時間 | 9:00~21:00 ※年中無休、ただし年末年始は除く ※ATMは24時間営業 |

・上限金利が低い

プロミスに比べてアコムは上限金利が低いので、少しでも低金利でお金を借りた方にはアコムがおすすめ。

・審査通過率が高い!

詳しい審査通過率はのちほど解説しますが、申し込み者数に対して審査に通過できる人が多いのはプロミスよりもアコムです。

とにかく審査に通過したいという場合はアコムがお得です。

・アコムATMは24時間営業!

アコムは全国に自社ATMを設置しているのですが、このアコムATMは24時間利用可能となっています(メンテナンス等を除きます)

土日祝祭日、早朝審査でも借り入れ・返済ができるのはアコムだけのサービスです。

<最短20分審査・最短20分融資について>

※お申込時間や審査によりご希望に添えない場合がございます。

アコムとプロミス ローン内容を比較

アコムとプロミス、どっちが金利が低い?

カードローンの金利を比較するときは低い方の金利ではなく上限金利で比べるのがポイントです。

なぜ上限金利で比較するの?

初めて申し込みをするカードローンは、限度額は返済可能と思われる最低限の金額となり、金利は上限金利かそれに近い金利になることが一般的だからです。

カードローンに申し込みをすると必ず審査が行われますが、毎回確実に延滞せずに返済してくれる人なのかなど人間性の部分はわからないところもあります。

そのため、最初は確実に返済できると思われる金額のみの融資となるのです。

(契約後に増額してもらうこともできます)

金利は利息制限法によって限度額の高さに合わせて設定されます。

・10万円未満:20.0%

・10万円~100万円未満:18.0%

・100万円以上:15.0%

▼アコムとプロミスの金利

| アコム | プロミス | |

| 金利(実質年率) | 2.4%~17.9% | 2.50%~18.00% |

アコム上限金利は17.9%、プロミスも18.0%になっております。少しでも低金利でお金を借りたい方にはアコムがおすすめです。

ちなみに、プロミスだけでなく、SMBCモビット、アイフル、レイクも上限金利は18.0%となっておりますので、大手消費者金融の上限金利はほぼ一律となっております。

プロミスは無利息期間サービスがアコムよりお得

| アコム | プロミス | |

| 無利息期間サービスの利用条件 | アコムと初めて契約をする方 | ・プロミスと初めて契約をする方で、メールアドレスの登録とWeb明細を利用する方 |

| 無利息期間サービスの内容 | 契約の翌日から30日間 | 初回借入日の翌日から30日間無利息 |

無利息サービス期間は利息が発生しない期間となります。

アコムもプロミスもどちらも30日間無利息となっていて、この間は利息が発生しないお得な期間になります。

違いは無利息期間の開始日です。

アコムは契約日の翌日から30日間ですので、お金を借りていても借りていなくても無利息サービスが自動的にスタートすることになります。

契約をした日にお金を借りるなら問題ありませんが、契約日と初回借入日がずれてしまうと、せっかくの無利息期間が短くなってしまいます。

プロミスの無利息サービスは初回借入日の翌日から30日間ですので、お金を借りるまでは無利息サービスが始まることはありません。

⇒プロミスの30日間無利息は本当にお得?デメリットは?利用条件などを解説

「契約した日にはお金を借りないかもしれない」という場合は、プロミスの方が最大30日間の無利息期間を無駄なく使えることになります。

無利息サービスの利用条件が緩いのはアコム

アコムは初めて利用する方であれば無利息サービスが自動的に適用されますが、プロミスは初めて利用する人で、かつメールアドレスの登録と利用明細を紙の明細ではなくWeb明細に変更した人に限り30日間無利息サービスが適用されることになります。

メールアドレスはアコムの利用でも登録することになりますし、利用明細も紙で届くよりもWeb明細の方が便利なので、どちらもマイナスになるものではありませんが、適用条件は緩いのはアコムになります。

成約率(審査通過率)で比較!通過しやすいのはアコム?プロミス?

ここでは審査通過率や審査スピードなどの審査についてアコムとプロミスを比較しましょう。

アコムとプロミスの最新の審査通過率(成約率)は次のようになっています。

▼審査通過率(成約率)

| アコム | プロミス | |

| 2023年8月 | 42.0% | 39.8% |

| 2023年9月 | 43.2% | 36.1% |

| 2023年10月 | 44.1% | 34.7% |

※アコムはマンスリーレポートより引用

※プロミスは月次データより引用

2023年10月の最新データではアコムの方が10%近くも成約数が多くなっています。

ここでは非常に大きな差が開きました。

審査通過を目指すならプロミスよりもアコムを狙うべきです。

審査スピードは互角?アコムもプロミスも業界TOPクラス

審査スピードはアコムは「最短20分※」プロミスは「最短3分※」となっており、最短のスピードはプロミスが勝っています。

「最短3分※」「最短20分※」はあくまでも最短最速のケースとなりますが、どちらも融資スピードの実績は豊富です。

※お申込時間や審査によりご希望に添えない場合がございます。

プロミスは「アプリローン」に力を入れている

「アプリローン」はスマホアプリで申し込みから借入までの流れが完結するサービスで、他社の「Web完結」と同じです。

スマホアプリから24時間いつでも申し込みが可能で、借入・返済もスマホアプリから行うためローンカードの発行がありません。

そのため契約に関する書類が自宅に郵送されてくることもなく、スピーディかつスマートに契約ができるのです。

プロミスで最短でお金を借りたい、即日融資で借りたい場合は、このアプリローンを活用することを強くおすすめします。

<最短3分・20分融資(審査)・即日融資について>

※お申込時間や審査によりご希望に添えない場合がございます。

アコムは新規申込者がプロミスより多い

▼アコムとプロミスの新規申込者数

| アコム | プロミス | |

| 2023年8月 | 85,095人(35,733人) | 68,976人(27,428人) |

| 2023年9月 | 90,361人(39,024人) | 74,765人(26,982人) |

| 2023年10月 | 90,785人(40,017人) | 76,455人(26,547人) |

※アコムはマンスリーレポートより引用

※プロミスは月次データより引用

新規申込者数はカードローン会社の人気度と言い換えることができます。

平均して申込者が多いのはアコムですので、プロミスよりもアコムの方が人気があると言えます。

アコムは知名度も抜群に高いですし、楽天銀行あての融資が24時間365日いつでも10秒程度、しかも手数料無料なのでサービスも充実しています。

プロミスもたくさんの金融機関に最短10秒振り込みが可能などアコムに負けないサービスを提供しているのですが、アコムの人気が高すぎてあまり知られていないのかもしれませんね。

人気・知名度で選ぶならアコムが優れていると言えそうです。

WEB完結にはアコムもプロミスも対応済!電話連絡・郵送物を回避できる

WEB完結は、申し込み、必要書類の提出、審査結果の確認、契約手続きなどのすべての手続きがインターネットで完結するサービスです。

中小規模の消費者金融ではまだWEB完結に対応していないこともあるのですが、アコムとプロミスは業界最大手ですので余裕のWEB完結手続きが可能です。

WEB完結は来店なしでスピード融資可能ですので、ぜひ活用しましょう。

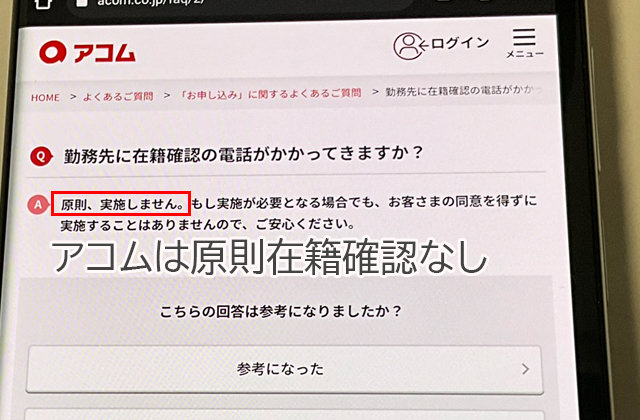

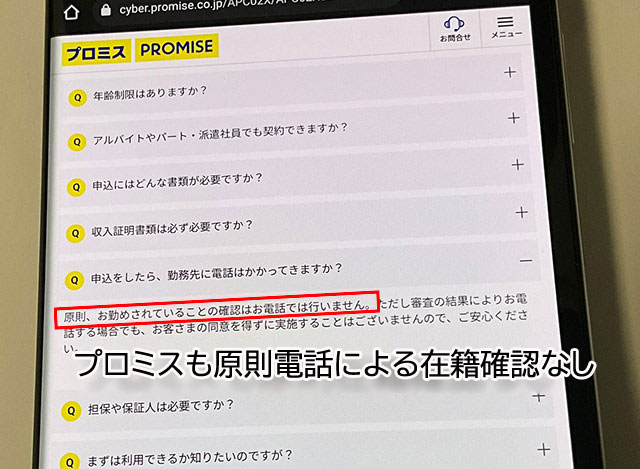

勤務先への電話在籍確認はアコムもプロミスもありません

以前はアコムもプロミスも電話による在籍確認を行なっていたのですが、現在はどちらも公式サイトに電話在籍確認は原則行わないことを明記しています。

アコムは「原則、お勤め先へ在籍確認の電話なし」

プロミスも原則電話による在籍確認はありません

自分が申告した勤務先にきちんと在籍していることは返済能力に関わる重要なことですが、勤務先に消費者金融から電話がかかってくるのは気持ちが良いものではないですよね。

過去には、在籍確認があることで「勤務先にカードローン利用がバレるのでは・・・」と不安になってなかなか申し込みができない人も実際にいたので、電話による在籍確認がなくなったことは審査申し込みのしやすさに大きく貢献しています。

アコム、プロミスのどちらに申し込みをしても原則、電話による在籍確認はありませんので、安心です!

アコムとプロミス 借入方法で比較!便利なのはどっち?

ATMや振り込み融資対応の時間帯など、申し込みのしやすさも比較してみます。

ちなみに、現在は大手消費者金融(アコム・プロミス・アイフル・SMBCモビット・レイク)は、どこも有人店舗を設置していません。

以前は対面で相談しながら申し込みができる有人店舗があったのですが、すべての大手消費者金融が有人店舗を閉鎖して自動契約機での対応となりました。

ただ、有人店舗の有無は申し込みのしやすさ、借りやすさには影響しません。

ひと昔前と比べると店頭窓口の利用者が少なくなったために閉店したという流れなので、対面じゃないとできないことがなくなった(利便性が上がった)と考えるべきでしょう。

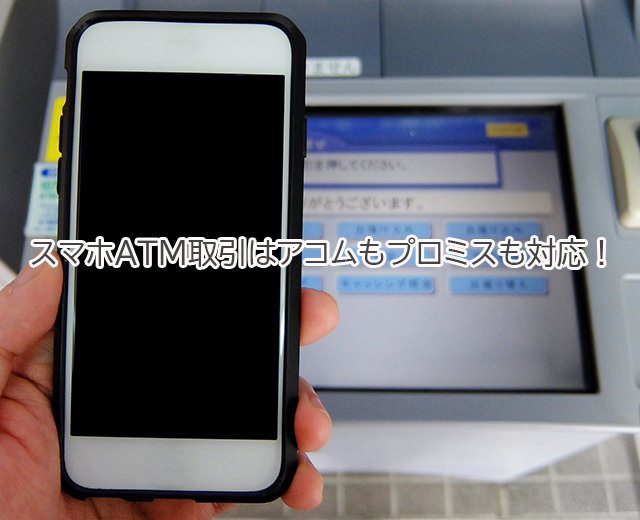

スマホATM取引にはアコムもプロミスも対応

アコムもプロミスも、どちらもスマホATM取引に対応しています。

スマホATM取引は、スマホを使ってセブン銀行ATMとローソン銀行ATMをカードレスで利用できるサービスです。

ATMに表示されるQRコードをスマホアプリで読み込むことで、ローンカードを使わずに借入・返済ができます。

※カードローン業者によってはローソン銀行ATMが利用できず、セブン銀行ATMのみ対応している場合もあります。

アコム・プロミスともにスマホATM取引でセブン銀行ATMとローソン銀行ATMを利用できます。ローンカードがなくてもATMを操作できるので、スピーディーに借入できます。

ちなみにスマホATM取引を始めとしたWEBサービスにより早く取りかかったのはプロミスです。

スマホATM取引への着手もアコムより早く、最短10秒で振り込み融資が可能な「瞬フリ」にもいち早く対応しました。

プロミスではWEB完結を「アプリローン」と呼んでいるのですが、このアプリローンという名称はプロミスが商標登録をしているので他社が使うことはできません。

プロミスはそれくらいWEB化に早くから取り組んできたので、カードレスでの取引や振込キャッシングなどのオンライン取引に強いのはプロミスなのです。

振り込み融資はアコムもプロミスも最短10秒振り込みが可能

口座振り込みでお金を借りる場合、アコムもプロミスも最短10秒でご利用の銀行口座に振り込んでもらうことができます。

ただ、さすがにどの金融機関でもいつでも10秒振り込みというわけにはいきません。

それぞれの振り込み対応時間を確認してみましょう。

アコムの口座振り込み対応時間

▼楽天銀行あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 毎日 | 0:10~23:49 | 受付完了から10秒程度 |

▼三菱UFJ銀行・三井住友銀行・ゆうちょ銀行・みずほ銀行あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 月曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~23:49 | 受付完了から1分程度 | |

| 火曜~金曜 | 0:10~23:49 | 受付完了から1分程度 |

| 土日祝日 | 0:10~8:59 | 当日9:30頃 |

| 9:00~19:59 | 受付完了から1分程度 | |

| 20:00~23:49 | 翌日9:30頃 |

▼モアタイム金融機関あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 月曜~金曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~17:29 | 受付完了から1分程度 | |

| 17:30~23:49 | 翌営業日9:30頃 | |

| 土日祝日 | 0:10~23:49 | 翌営業日9:30頃 |

※モアタイム金融機関はこちらから確認できます。

▼それ以外の金融機関あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 月曜~金曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~14:29 | 受付完了から1分程度 | |

| 14:30~23:49 | 翌営業日9:30頃 | |

| 土日祝日 | 0:10~23:49 | 翌営業日9:30頃 |

プロミスの口座振り込み対応時間

プロミスも非常に多くの金融機関に最短10秒で振り込み融資を行なっています。

例えば、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、PayPay銀行あての振り込みなら、いずれも24時間365日、10秒程度で振り込んでもらえます。(メンテナンス時間等を除きます)

実は10秒振込が可能な金融機関が多いのはアコムではなくプロミスになります。

その他のネット銀行や地方銀行の振り込み対応時間は、こちらの「金融機関別振込実施時間検索」で確認できます。

プロミスはスマホアプリがアコムより便利

アコムにもプロミスにもスマホアプリがありますが、アプリの評判が良いのはプロミスです。

▼スマホアプリの星評価(2023年11月時点)

| アコム(my ac) | プロミス | |

| Google Play | ★4.2 | ★4.6 |

| App Store | ★3.4 | ★3.4 |

スマホアプリはどんどん改良が進んでいるので、アコムの「my ac」が極端に使いにくいということではないのですが、プロミスは他社に先駆けてインターネット取引やアプリローンに取り組んでいたので、その結果が現れています。

ちなみに、アコムは以前「アコムナビ」というアプリをリリースしていたのですが、あまり評判が良くありませんでした。現在の「my ac」は2020年9月14日に「アコムナビ」からリニューアルしたもので、こちらに変わってからは使いやすさもアップしたと言われています。

また、プロミスは「アプリローン」で申し込みをすれば自動的にカードレスでの申し込みになります。アコムもカードレスにできるのですが審査結果が出たあとの契約手続きの際に「カード不要」を選択する必要があります。

スムーズにカードレスにできるのはプロミス「アプリローン」です。

アコムとプロミス 返済しやすいのはどっち?

| アコム | プロミス | |

| 返済方法 | ・インターネット ・アコムATM ・提携ATM ・口座振り込み ・口座振替(自動引き落とし) |

・インターネット返済 ・口座振替 ・スマホATM ・コンビニ・提携ATM ・プロミスATM ・銀行振込 |

プロミスの方が返済方法が多いようにも見えますが、実は返済の種類は同じです。

・アコム「インターネット」/プロミス「インターネット返済」

インターネット返済は、アコム・プロミスの公式サイトまたはスマホアプリから返済する方法です。

アコムもプロミスも、24時間365日いつでも手数料無料で返済ができるとても便利な方法です。

・アコム「アコムATM」/プロミス「プロミスATM」

アコムとプロミスの自社ATMからの返済です。

手数料無料で返済可能ですが、自社ATMの操作にはローンカードが必要になります。

ローンカードありで契約をした場合は、ローンカード受け取り後から自社ATMを利用できます。

なお、アコムもプロミスもローンカードは後から発行することができます。

ローンカードの受け取り方法は郵送または自動契約機になります。新規申し込みをする際はスピーディに契約ができるカードレス契約でスピーディーに借りて、ローンカードが必要になったら自動契約機に行ってカード発行という流れが便利かと思います。

・アコム「提携ATM」/プロミス「コンビニ・提携ATM」

提携ATMは自社ATM以外のATMです。

アコムにはコンビニATMの記載がありませんが、セブン銀行ATM、ローソン銀行ATM、セブン銀行ATM、E-net、イオン銀行ATMも利用可能で。

・アコム「口座振り込み」/プロミス「銀行振込」

口座振り込みは、ATMや銀行のインターネットバンキングなどから直接振り込みをして返済する方法です。

「インターネット返済」は手数料無料ですが、振込返済はその都度手数料がかかりますのでご注意ください。

・アコム「口座振替(自動引き落とし)」/プロミス「口座振替」

口座振替は、お使いの金融機関から約定返済額(最低返済額)を自動的に引き落とす返済方法です。

返済の手間がかからず、残高不足に気を付けておけば確実に返済ができるので、いちばんおすすめの返済方法です。

・プロミス「スマホATM」

セブン銀行ATMとローソン銀行ATMをカードレスで利用できる返済方法です。アコムもスマホATM取引に対応しています。

返済方法はどちらも豊富に用意してありますので困ることはまずありません。

アコムとプロミス 最低返済額で比較

最低返済額は、毎月返済しなければいけない最低限の金額です。

アコムの最低返済額は?

アコムの毎月の返済額は、契約限度額によって決まっている「一定の割合」と借り入れ残高から計算できます。

| 契約極度額 | 一定の割合 |

| 30万円以下の場合 | 借入金額の4.2% |

| 30万円超、100万円以下の場合 | 借入金額の3.0% |

| 100万円超の場合 | 借入金額の3.0% 借入金額の2.5% 借入金額の2.0% 借入金額の1.5% |

※1,000円未満は切り上げになります。

5万円×4.2%=2,100円

1,000円未満は切り上げなので、最低返済額は3,000円です。

例2)契約限度額が100万円で、借入金額5万円の場合

5万円×3.0%=1,500円

1,000円未満は切り上げなので、最低返済額は2,000円です。

毎月の返済額は、こちらの返済早見表で確認することができます。

ただ、アコムの最低返済額は契約限度額によって変わってくるので、審査結果が出るまでははっきりわからないということになります。

この点をマイナスに感じる方はいらっしゃるかもしれませんね。

プロミスの最低返済額は?

プロミスの毎月の返済額は、借入残高によって次のような計算式で決まります。

| 借入残高 | 返済金額(1,000円未満切り上げ) | 返済回数 |

| 30万円以下 | 借入残高 × 3.61% | ~36回 |

| 30万円超過~100万円以下 | お借入後残高 × 2.53% | ~60回 |

| 100万円超過 | お借入後残高 × 1.99% | ~80回 |

5万円 × 3.61% = 1,805円

1,000円未満は切り上げなので、最低返済額は2,000円です。

例2)借入金額30万円の場合

30万円×3.61%=10,830円

1,000円未満は切り上げなので、最低返済額は11,000円です。

プロミスは借り入れ希望額がはっきりしていれば、申し込みをする前から毎月の返済額を算出することができますし、借り入れ金額ごとの最低返済額はこちらの「プロミス ご返済金額」から確認できますので、返済額がわかりやすいのはプロミスと言えそうです。

アコムとプロミスをサービスで比較

アコムとプロミスをカードローン以外のサービスで比較してみましょう。

アコムとプロミスの取扱ローンの種類を比較

| アコム | プロミス | |

| 商品 | ・カードローン ・ACマスターカード ・ビジネスサポートカードローン |

・フリーキャッシング ・プロミスVisaカード ・貸金業法に基づくおまとめローン ・自営者カードローン ・レディースキャッシング |

・アコム「カードローン」/プロミス「フリーキャッシング」

アコム「カードローン」とプロミス「フリーキャッシング」はどちらも同等のサービスを提供しているカードローンになります。それぞれの主力商品ですね。

本記事では主にこの2つを比較していきます。

・アコム「ACマスターカード」/プロミス「プロミスVisaカード」

アコム「ACマスターカード」とプロミス「プロミスVisaカード」は、どちらもクレジットカードになります。

以前はクレジットカードを発行している消費者金融はアコムだけだったのですが、現在はアコム、プロミス、SMBCモビット、アイフルが発行していますので選択の幅が広がりました。(アイフルのクレジットカードはグループ会社のライフが発行する「ライフカード」になります)

・アコム「ビジネスサポートローン」/プロミス「自営者カードローン」

アコム「ビジネスサポートローン」とプロミス「自営者カードローン」は、どちらも自営業の方・個人事業主が事業性資金としても利用できるカードローンです。

・プロミス「貸金業法に基づくおまとめローン」

プロミス「貸金業法に基づくおまとめローン」は、複数のローンをまとめて借り直して一本化するための専用商品です。

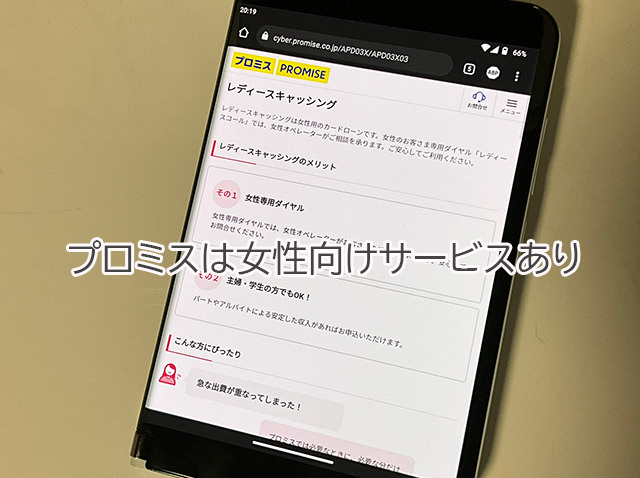

・プロミス「レディースキャッシング」

「レディースキャッシング」は女性向けのカードローンです。

プロミスにはレディースローンがありますが、アコムには女性向けローン商品はありません。

アコムにも以前は「働く女性のカードローン」という女性向けのローンサービスがあったのですが、現在は取り扱いがなくなっています。商品展開が幅広いのはプロミスになります。

アコムもプロミスもクレジットカードを発行できる!

以前は消費者金融系クレジットカードはアコム「ACマスターカード」しか選択肢がなかったのですが、2023年3月27日にプロミスが「プロミスVisaカード」の取り扱いを開始したことから選択肢が増えました!

さらに、「プロミスVisaカード」は「アコムACマスターカード」よりも便利な点が多いのでぜひ注目してみて下さい。

| アコム「ACマスターカード」 | プロミス「プロミスVisaカード」 | |

| 国際ブランド | Mastercard | Visaカード |

| 年会費 | 無料 | 永年無料 |

| 利用限度額 | 10万円~300万円※ショッピング枠利用時の限度額です。 | 10万円~100万円まで |

| 支払回数 | 自動的にリボルビング払いになります。 | ・1回払い ・2回払い ・ボーナス一括払い ・分割払い ・リボ払い |

| キャッシングサービス | あり | プロミスのカードローンサービスが利用できるため国内向けのキャッシングは利用不可。海外キャッシングのみ利用可能。 |

| 返済方法 | ・インターネット ・アコムATM ・提携ATM ・口座振り込み ・口座振替(自動引き落とし) |

口座振替のみ |

| ポイントサービス | なし、ただしキャッシュバックサービスがあります。 | Vポイント |

アコム「ACマスターカード」とプロミス「プロミスVisaカード」の違いを見ていきましょう。

国際ブランドが違う

「ACマスターカード」はMastercard、「プロミスVisaカード」はVisaの加盟店で利用することができます。

どちらも世界で利用できるクレジットカードですので、日本国内ではどちらを所有していても困ることはないでしょう。

ちなみに以前はアメリカではVisaが強く、ヨーロッパではMastercardしか使えないという時代もありました。しかし、現在はこの地域性も解消されていて、どちらの国際ブランドでも世界中で利用できます。

ただし例外として、コストコの決済があります。コストコで利用できるクレジットカードはMastercardブランドのみでVisa・JCB・AMEXは使えません。

利用限度額が違う

「ACマスターカード」の利用限度額は最大300万円まで、プロミスVisaカードは最大100万円までになっています。

生活費などの日常的なお買い物でしたら最大100万円でも困ることはそう無いかと思いますが、限度額がもっと高い方が良い場合は「ACマスターカード」が便利と言えるでしょう。

支払い回数が違う

支払い回数は「ACマスターカード」と「プロミスVisaカード」の非常に大きく異なる部分です。

「ACマスターカード」はリボ払い専用のクレジットカード

ACマスターカードはリボ払い専用のクレジットカードになります。

通常のクレジットカードは1回払い・2回払い・ボーナス一括払い・分割払い・リボ払いから支払い回数を選べるのですが、ACマスターカードはリボ払い専用カードになのでお店で決済をするときに「1回で」と伝えても、実際の支払い方法はリボ払いになるんです。

ただし、1回払いで支払う裏技は存在します。(2回払い、分割払い、ボーナス払いは不可)

前月21日~今月20日の合計が「新規利用残高」となり、新規利用残高は翌月6日に「リボルビング残高」に変わるのですが、20日に「新規利用残高」が確定してから翌月6日に「リボルビング残高」に変わるまでの間に返済をすれば1回払いでの支払いができるのです。

ACマスターカードを利用すると支払い方法は自動的にリボ払いになるため、1回払いにするには、毎月「新規利用残高」をチェックして、その都度インターネット、アコムATM、提携ATM、口座振り込みのいずれかで返済をすれば1回払いでの返済が可能となります。

実際、「他社のクレジットカード審査に通過できないから、ACマスターカードでクレヒスを積みたいけど、リボ払いは手数料がかかるから避けたい」という人たちがこの実質一括払いの方法で便利に「ACマスターカード」を利用しています。

ただ、「新規利用残高」はスマホアプリのmy acや会員サイトで確認できるとはいえ、毎月自分で支払いの手続きを行うのは面倒かもしれません。

「ACマスターカード」を便利と感じるかどうかは、このリボ払い専用とどうつきあっていくかにかかっていると言っても過言ではありませんので「リボ払いは利用したくない」という場合は、「プロミスVisaカード」が間違いなく便利です。

「プロミスVisaカード」は支払い回数を選べる

「プロミスVisaカード」は一般のクレジットカードと同じく、支払い回数を「1回払い・2回払い・ボーナス一括払い・分割払い・リボ払い」から選べます。

支払い回数から考えると、クレジットカードとしての使い勝手が良いのは「プロミスVisaカード」と言えそうです。

返済方法が違う

「ACマスターカード」の支払い方法は、アコムのカードローンと同じく「インターネット」「アコムATM」「提携ATM」「口座振り込み」「口座振替(自動引き落とし)」から選択できます。

実質1回払いで返済する場合は、口座振替(自動引き落とし)は使えません。

一方、「プロミスVisaカード」の返済方法は口座振替のみとなります。

口座振替は自動的に返済が完了するのでATMなどから返済する手間が省けますし、クレジットカードの返済方法として一般的です。

デメリットがあるとすれば、支払いが「15日締め翌月10日払い」または「月末締め翌月26日払い」のどちらかに限定されるので、支払日の前日までに入金しておく必要があることくらいです。

「支払い方法は口座振替が良い」という場合は、「プロミスVisaカード」でも特に不便はないかと思います。

ポイントサービスが違う

アコム「ACマスターカード」にはポイントサービスはありません。

ただし、毎月の利用額から0.25%が自動的にキャッシュバックされるサービスがあります。

特に手続き不要でキャッシュバックしてもらえるのでポイント付与よりも嬉しいと感じる利用者もいらっしゃいます。

プロミス「プロミスVisaカード」はSMBCグループ共通ポイントのVポイントに対応しています。

カードローンの返済とクレジットカードの利用のどちらでもご利用金額200円ごとに1ポイントがもらえます。

また、対象のコンビニまたは飲食店で「プロミスVisaカード」でVisaのタッチ決済支払うと、利用金額200円につき5%ポイントの還元があります。

スマホのVisaタッチ決済で支払うと2%のポイント上乗せがあるので、利用金額200円につき7%ポイントが還元されることになります。

コンビニの利用が多い方はポイントがザクザク貯まるお得なクレジットカードです。

アコムとプロミス 女性向けのサービスで比較

女性向けのカードローンが用意されているのはプロミスです。

プロミス「レディースキャッシング」は女性オペレーターが対応してくれる専用ダイヤルが用意されています。

0120−86−2634

受付時間9:00~21:00

ただし、金利や限度額の面での優遇はなく、商品内容は「フリーキャッシング」と同じですので、メリットとしては女性オペレーターに対応してもらえる点のみとなります。

男性には相談しにくく女性オペレーターに対応して欲しい場合はプロミス「レディースキャッシング」が便利かと思います。

【まとめ】アコムとプロミスどっちで借りる?のメリット・デメリット

| アコム | プロミス | |

| メリット | ・人気が高い!(新規申し込み者が多い) ・原則、お勤め先へ在籍確認の電話なし。 ・審査通過率がプロミスよりも高い ・自社ATM(アコムATM)がプロミスよりも多い。 ・アコムATMが24時間365日手数料無料で利用できる。 ・クレジットカード「ACマスターカード」を発行できる。(リボ払い専用だけど実質1回払いも可能) ・プロミスより限度額が高い(最高800万円) ・初めての契約であればその他の条件なく無利息サービスが適用される。 |

・原則電話による在籍確認なし。 ・三井住友銀行ATMを手数料無料で利用できる。 ・レディースローンがある。 ・Vポイントに対応している。 ・お金を借りるまで無利息サービスが始まらないので30日間を有効活用できる。 ・アプリローン、最短10秒の口座振り込みなどオンラインサービスが充実している。 ・スマホアプリの★評価がアコム「my ac」より高い。 ・最低返済額がわかりやすい。 ・クレジットカード「プロミスVisaカード」を発行できる。(支払い回数選択可能) |

| デメリット | ・お金を借りなくても無利息期間が始まってしまう。 ・手数料無料で利用できるATMはアコムATMだけ ・「ACマスターカード」はリボ払い専用のクレジットカード。実質1回払いは手続きがやや面倒。 |

・オンライン化が推進されているので、スマホ操作が苦手な場合は逆に面倒なこともある。 ・審査通過率がアコムよりも低い。(アコムよりも審査に通りにくい) |

アコムにもプロミスにもたくさんのメリットがあり、少ないながらデメリットも存在します。

まずは審査に通過することだけを考えたいという状況であればアコムが向いていますが、

「金利は少しでも低い方がいい」

「30日間無利息サービスを無駄なく使いこなしたい」

「毎月の返済額を把握してから申し込みをしたい」

「利便性の高いクレジットカードも発行したい」

「三井住友銀行ATMで借り入れ・返済がしたい」

などの希望がある場合は、プロミスも検討すべきです。

アコムとプロミス 両方で借りるのもあり?

アコムとプロミスはまったくの別会社ですので、両方に申し込むことができます。

ただし、福栖のカードローンに連続申し込みする際は注意点もあります。

カードローンに申し込みをした記録は、信用情報機関に最長6か月間保存されます。

同時期に複数のカードローンに申し込むと、「この人は立て続けにカードローン審査を受けてるけど、そんなにお金が必要なのだろうか?返済に不安があるのではないか?」と思われてしまい、審査が不利になってしまうこともあるのです。

アコムとプロミスを同時に申し込む際は、他の消費者金融と一緒に申し込まないで、なるべ時期を分散して申し込むようにしてください。

2社目の契約と限度額の増額はどっちがお得?

1社目のカードローン契約で限度額が足りず、借りられる金額をどうしても増やしたい場合は、1社目の限度額を増額してもらう方法と、別のカードローンに申し込む2つの方法があります。

2社目と契約するメリット・デメリット

2社目でも初めての契約であれば30日間無利息サービスなどの特典は適用されますので、増額よりもお得になることも多いです。

デメリットとしては、すでに別の消費者金融と契約している状態なので、審査難易度が上がるという注意点があります。

また、総量規制によって年収の3分の1を超える金額は借りられないので、希望額を調整することを忘れないようにしましょう。

無事に契約ができたら多重債務状態に陥らないようにお金の借りすぎには十分ご注意下さい。

増額するメリット・デメリット

増額は、限度額そのものを上げてもらうことです。

増額審査に申し込みをして通過したら限度額を上げてもらうことができます。

増額のメリットは金利が下がる可能性があることです。

現在の限度額が50万円で金利が18.0%で、増額後の金利が100万円を超えたとします。

この場合、金利は必ず15.0%よりも低くなりますので、3.0%以上も金利を下げることができます。

なぜ金利が下がるのかというと、利息制限法によって限度額(融資額)が100万円を超える場合は金利を15.0%以下にすることが義務付けられているから。

少しでも金利を下げたい場合は、2社目に申し込むよりも増額審査を受ける方がメリットがあることになります。

また、借り入れ件数は増えないので多重債務者になりにくいというメリットもあります。

借り入れ件数が増えると返済管理が大変になるので、件数はできるだけ少ない方が良いのです。

デメリットとしては、審査が甘くはないことです。

増額審査は、すでに決定された限度額・金利を見直す審査ですので、初回申し込み時の審査よりはハードルが高く必ず増額されるとは限りません。延滞歴がある場合は、逆に限度額が下がるリスクもあります。

増額審査を受ける場合は、適度に融資を受けて、最低でも3か月間は延滞せずに返済を行ってから申し込みをすることをおすすめします。