質屋でお金を借りるデメリット 担保として質入れできる(預けられる)ものは?

質屋は価値のある品物を買い取ってくれたり、品物を預ける(質入れする)ことで、お金を貸してくれる店舗です。

馴染みがない人も多いかと思いますが、質屋は江戸時代よりも前から存在していたことがわかっていて、現在も令和の時代に合わせた貸付を行なっていて重宝されています。

ここでは質屋でお金を借りる仕組み、担保として質入れできる(預けられる)品物、預けられない品物、借りられる金額、質屋のメリット・デメリットなどを詳しく解説しています。

預けるだけで現金が手に入るの?質屋でお金を借りる仕組み

質屋は担保として品物を預けることで、担保に見合ったお金を借りることができる店舗です。

担保をお店に預けることを「質入れ」と言い、担保となる品物のことを「質草(しちぐさ)」などと呼んでいます。

お金を借りている間は、品物をお店に預けるので手元から離れることになるのですが、期間内に返済すれば品物は戻ってきます。

期間内に質屋に返済すれば大切な品物を失うことがありません。

質屋に預けている間はセキュリティがしっかりしている専用のお部屋や倉庫、金庫などで安全に保管されますので、破損したり品質が損なわれる心配も不要です。

質屋は、「一時的にお金が必要だけど物を売りたくない人」に向いているお金を借りる方法と言えます。

質屋とリサイクルショップは違うの?

品物をお金にできるお店には、リサイクルショップもあります。

リサイクルショップは品物を預けるのではなく買い取ってもらうことでお金を作ることができるお店で、買い取られた品物はすぐに値札が貼られ店頭に並ぶので、再度手に入れることは難しくなります。

ただし、質屋に預けるよりも高く値段がつくことも多いので、売却しても構わない品物はリサイクルショップも検討すると良いでしょう。

質屋で買い取ってもらうことも可能

質屋は預け入れだけでなくリサイクルショップ同様の買取りも行っています。

質屋に預け入れして貸してもらえる金額は査定価格(買取価格)の7~8割と言われていますので、やはり売却しても構わないものは買い取ってもらった方が高い金額になります。

質屋でお金を借りる・返済する方法

質屋でお金を借りる流れや必要書類を確認しておきましょう。

質屋でお金を借りる流れ

質屋からお金を借りるときは、質草となる品物と本人確認書類が必要になります。

1.品物と本人確認書類を持参して質屋に来店する

預けたい品物と運転免許証などの本人確認書類を持参して質屋に来店します。

近年はインターネットで査定してもらえるサービスもあるのですが、実際にお金を借りる時には品物を預けることになるので来店をおすすめします。

2.査定

その場で品物の査定が行われます。

査定額が思ったより低かったりやっぱり預けたくない場合は、質入れすることなく退店してもかまいません。

どの質屋でも査定は無料ですので、他のお店を回って査定し直してもらうこともできます。

3.本人確認

査定額でお金を借りることに決めたら、個人情報の登録と本人確認が行われます。

本人確認は法律によって定められている義務ですので必ず行われますが、カードローンでお金を借りる時のような審査はありません。

4.お金と質札を受け取ります

質屋の査定が終わったら、その場で現金を受け取ることができます。

この時に「質札」と呼ばれる書類も一緒に受け取ります。

質札には、

・契約日

・お客様番号

・質入れ金額

・預けた品物の品名(複数ある場合は代表1点)

・利息

・質流れの期限

・延長期限

・振込先の口座情報

などが書かれています。品物を預けていることを証明する重要な書類ですので、大切に保管して下さい。

質屋でお金を借りる流れはとても簡単で、品物を査定してもらってお金を受け取るだけです。早ければ15分くらいで査定してもらえるので、大至急お金が必要!と言うときにも即日融資できるので便利です。

質屋に返済して預けた品物を受け取る流れ

決められた期限内に返済金額・質札・本人確認書類を持参して質屋に行けば、預けた品物を返却してもらうことができます。

質屋の返済期限はいつ?

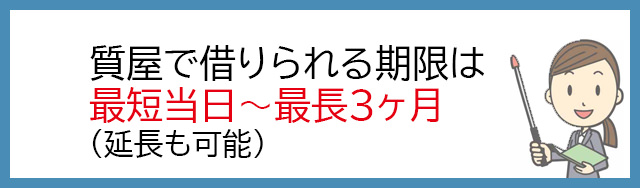

質屋でお金を借りられる期限は、最短当日~最長3ヶ月となり、基本的には3ヶ月以内に借りたお金と利息を返済することになります。

返済ができなかった場合は預けた品物の所有権が質屋に移り、売却されてしまうこともあるので手元に戻すことが難しくなります。このことを「質流れ」と言います。

8月5日が本来の期限になります。この日までに返済できなければ質流れとなり、品物は質屋のものとなってしまいます。

ただし、3ヶ月以内に返済ができない場合でも、利息を支払うことで預入の期限を延長してもらうことも可能です。

延長は1ヶ月ごとに行う方法が一般的です。

本来の返済期日は8月5日ですが、利息を支払うことで期限を延長してもらうことができます。

通常は1ヶ月ごとの延長になりますので返済期日は9月5日となりますが、利息を支払った分だけ延長することができるので延長回数に制限はありません。

ただ、利息ばかり支払い続けると非常に高い金額を返済することになりますので計画的に利用する必要があります。

延長せずに返済期限を1日でも過ぎてしまったら質流れとなってしまいます。

返済期限や支払い総額は質札に記載されていますので、確認してから返済するようにしましょう。

質屋に担保として預けられる品物(質草)は?

質屋に預けるというと骨董品や掛け軸、壺、絵画などの価値の高そうなもののイメージがあるかもしれませんが、現代の質屋では

・ブランドバッグ

・高級腕時計

・宝石、ブランドジュエリー

・iPhone

・iPad

・MacBook

・その他スマホ、タブレット

など、不動の人気があるものを預けるケースが多いようです。

人気があるものはそれだけ価値も高いことになるので、高額融資にも期待できます。

質屋から借りられる金額はいくらぐらい?

質屋から借りられる金額は、預け入れをする品物の価値や状態によって大幅に異なります。

以下は参考価格になります。

| 品物 | 相場 |

| 貴金属 | 1万円~300万円以上 |

| ブランドバッグ | 1万円~100万円以上 |

| 高級腕時計 | 1万円~300万円以上 |

| ブランドジュエリー | 1万円~300万円以上 |

| iPhone | 1万円~5万円程度 |

| iPad | 1万円~5万円程度 |

| MacBook | 1万円~20万円以上 |

質屋では価値があるものであれば、基本的に値段をつけてもらえます。

上記以外でも、金・プラチナ、記念金貨、ブランドの高級万年筆、SIMフリーのスマホ、楽器などの質入れの対象になります。

高額融資を期待できる品物は?

高級腕時計やブランドバッグであれば、質屋から100万円以上を借りることも可能です。

また、ダイヤモンド、プラチナ、ゴールドなどの貴金属はブランドと違って流行に左右されにくいので、宝石類も高額融資を期待できます。

宝石類が使われている人気のブランドジュエリーなら、さらに査定額が上がります。

質入れできない品物もある

質屋にもよりますが、以下の品物は質入れの対象にならないことがあります。

・偽ブランド品

・ノーブランドの品物

・車

・大型家具、家電製品

・土地

・ガソリンなどの燃料が必要な電動工具

・金券類

・お酒・アルコール類

・古着(ブランド衣料であってもNG)

・靴

・着物

・毛皮

・食器(ブランド食器であってもNG)

・骨董品・美術品

など

これらの品物は質屋ではなくリサイクルショップや買取専門店に持っていくと査定してもらえますので、検討してみると良いでしょう。

また、気をつけたいのは本物のブランド品であっても保証書がない場合です。

プロが査定するので偽物はすぐにバレるのですが、保証書がないことで査定額が低くなったり品物の状態によっては断られてしまう場合もあります。

質屋でお金を借りるメリット・デメリット

質屋に品物を預けてお金を借りるメリットとデメリットを確認しておきましょう。

質屋でお金を借りるメリット

・返済できなくても催促されない(返済義務がない)

・審査がなくブラックリストでも借りられる

・お金を借りても信用情報に記載されない

即日融資で借りられる

品物はその場で査定してもらえるので、お金はその場で借りることができますので、「今すぐにお金が必要!」という時にも質屋はとても便利です。

ただし、高級腕時計を複数預けて高額融資をしてほしい場合など金額が大きくなるときは、即日融資で借りられないこともあります。

すぐに現金が必要な場合は借入希望額を少額にしておきましょう。

返済できなくても催促されない(返済義務がない)

質屋で借りたお金には返済義務がありません。これはカードローンにはない質屋だけのとても大きなメリットです。

質屋は、預けた品物に対して価格をつけてお金を貸すのですが、実際に借りられる金額は査定額の7~8割程度になります。

例えば10万円の価値がある品物なら、融資する金額は7万円~8万円になるわけです。

利用者が返済できない場合、品物は質流れとなって売却されるのですが、売却時の価格は10万円以上になるので、返済してもらわなくても融資金は全額回収できることになります。

質屋が損をすることがない仕組みになっているので返済を要求されないのです。

万が一返済できなくなってしまった場合は品物を手放すことになりますが、本当にお金に困っている時に返済不要な借入ができるのはかなり助かるのではないでしょうか?

質屋には審査がなくブラックリストでも借りられる

質屋では預け入れをする品物の査定は行いますが、預け入れをする人の審査は行いません。

本人確認は行われますが、これは法律によって定められているためであって審査ではありません。

そのため、利用者がブラックリストであったり、カードローンでたくさんお金を借りている多重債務状態であっても、預ける品物に値段をつけることさえできれば融資を受けられるのです。

ブラックリストの人が大手消費者金融や銀行カードローンでお金を借りることはできませんので、消費者金融でお金を借りにくい人にとっても質屋は貴重な存在です。

お金を借りても信用情報に記載されない

これも質屋の大きなメリットなのですが、質屋でお金を借りても信用情報機関には記載されません。

質屋は品物を担保にしてお金を貸すお店なので、個人の信用情報の良し悪しは関係ありません。融資の際に信用情報を照会することもなければ、お金を借りたことが記載されることもないのです。

お金を借りることは決して悪いことではないのですが、あまりにも借入件数が多かったり延滞歴があると、次にお金を借りる時に悪影響になりますし、自動車ローンや住宅ローンなどの大型ローンを組む時にも不利になります。

質屋なら何度利用しても信用情報に影響がないので安心して借りられます。

質屋でお金を借りるデメリット

便利なことが多い質屋ですが、気をつけておきたいデメリットもあります。

・金利が高い(利息が高い)

・利息の日割り計算を行なっていない

返済期限を過ぎたら品物が戻ってこない

ほとんどの質屋では基本的に預かり期間を3ヶ月間としています。(利息を支払うことで延長も可能)

その理由は質屋営業法の第16条2項で、質流れの期限を3ヶ月未満にしてはならないことが定められているからです。

質屋営業法 第十六条

2 前項第三号の流質期限は、質契約成立の日から三月未満(質置主が物品を取り扱う営業者であり、かつ、その質に入れようとする物品がその取り扱っている物品である場合においては、一月未満)の期間で定めてはならない。引用:e-Gov質屋営業法

質流れの期限までに返済ができない場合、預けた品物は自動的に質流れとなり、所有権が質屋に移ってしまいます。

質流れには事前連絡がありませんし、お金を払っても返却してもらうことはできません。

この質流れのシステムによって利用者は返済義務が発生しないのでデメリットばかりではないのですが、質屋での借入には期限があることはしっかり覚えておく必要があります。

金利が高い(利息が高い)

これもしっかり覚えておきたい質屋のデメリットなのですが、質屋の金利は消費者金融よりも非常に高いです。

質屋の金利は質屋営業法に基づいて設定されるのですが、法律上では年率109.5%を設定して良いようになっているのです。

第三十六条 質屋に対する出資の受入れ、預り金及び金利等の取締りに関する法律(昭和二十九年法律第百九十五号)第五条第二項の規定の適用については、同項中「二十パーセント」とあるのは、「百九・五パーセント(二月二十九日を含む一年については年百九・八パーセントとし、一日当たりについては〇・三パーセントとする。)」

(後略)

質屋は月利で金利を提示していることがほとんどなので、上限金利は月利9.0%になります。

これだけでは金利が高いのか低いのかわかりにくいですと思いますが、以下は利息制限法によって定められている消費者金融などのカードローン金利です。

▼利息制限法に基づく上限金利

| 借入額(限度額) | 利息制限法による上限金利(年率) |

| 10万円未満 | 20.0% |

| 10万円~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

カードローンならどんなに高くても年率20.0%なので、年率108%の質屋と比べたらとても低いことがわかります。

例えば大手消費者金融のアコムであれば上限金利が18.0%になっているので、どんなに金利が上がっても18.0%を超えることがありません。

アコムと質屋でお金を借りた場合の利息を比較してみましょう。

▼借入金額5万円の場合

| 借入期間 | アコムの利息 | 質屋の利息 | 差額 |

| 1か月 | 739円 | 4,500円 | 3,761円 |

| 2か月 | 1,479円 | 9,000円 | 7,521円 |

| 3か月 | 2,219円 | 13,500円 | 11,281円 |

▼借入金額10万円の場合

| 借入期間 | アコムの利息 | 質屋の利息 | 差額 |

| 1か月 | 1,479円 | 9,000円 | 7,521円 |

| 2か月 | 2,958円 | 18,000円 | 15,042円 |

| 3か月 | 4,438円 | 27,000円 | 22,562円 |

▼借入金額30万円の場合

| 借入期間 | アコムの利息 | 質屋の利息 | 差額 |

| 1か月 | 4,438円 | 27,000円 | 22,562 |

| 2か月 | 8,876円 | 54,000円 | 45,142円 |

| 3か月 | 13,315円 | 81,000円 | 67,685円 |

※アコムは年率18.0%、質屋は月利9%でシミュレーションしています。

質屋の方がかなり利息が高くなっていますね。

また、大手消費者金融を初めて利用する時には無利息サービスが適用されることも多いので、金利面では圧倒的にカードローンの方が有利になります。

利息の日割り計算を行なっていない

質屋は利息の日割り計算を行いません。

そのため、お金を借りた翌日に返済したとしても利息は3ヶ月分とられます。

例えば月利9.0%で10万円借りた場合、借入期間が1日であっても27,000円(9,000×3か月分)の利息が必要になるので、合計127,000円を返済しなければいけません。

これだけの利息が発生しても質屋営業法で定められている範囲ですので違法ではありません。

質屋はとても便利な借入方法であることは間違いないのですが、利息をできるだけ抑えたいならカードローンも検討することをおすすめします。

金利を抑えるなら質屋よりもカードローンがおすすめ

お金を借りる方法として最初に思いつくのはカードローンという方も多いと思います。

質屋と比較してカードローンで借りるメリットもチェックしておきましょう。

カードローンは即日融資で借りられる

大手消費者金融も質屋と同じく即日融資に対応しています。

▼大手消費者金融の審査時間

| 消費者金融名 | 審査時間 |

| プロミス | 最短3分 |

| アコム | 最短20分 |

| アイフル | 最短18分 |

| SMBCモビット | 最短15分 |

| レイク | Webで最短15分融資※2 |

※審査申込時間によっては翌営業日の融資となることもあります。

※2.21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中に振込可能。一部金融機関および、メンテナンス時間等を除く。

大手消費者金融の審査では、ほとんど人の手を介さない機械によるスコアリング審査が行われています。申し込みの際に申告した項目を可視化してスコア(点数)をつけて、公平に評価するのです。

スコアリング審査を導入するまでは審査項目を人が確認していたので時間がかかっていたのですが、現在は機械によって処理されるので正確かつスピーディに行われています。

大手消費者金融の場合、よほど遅い時間に申し込みをしなければ即日融資で借りられる可能性が高いのです。

また、申し込みはインターネットからできますし、本人確認書類もスマホで撮影して提出することができるので、質屋のように店舗に出かける必要もありません。

申し込み方法が簡単なのは質屋よりもカードローンになります。

カードローンは質屋よりも金利が低い

カードローンは利息制限法に基づいて金利が設定されており、質屋は質屋営業法によって設定されます。この2つの法律の金利設定がそもそも異なるため、質屋の方が高い金利で借りることになります。

できるだけ低い金利で借りたい場合は、質屋よりカードローンが向いています。

▼大手消費者金融の金利と限度額

| 消費者金融名 | 金利(実質年率) | 上限限度額 |

| プロミス | 2.50%~18.00% | 800万円まで |

| アコム | 3.0%~18.0% | 800万円 |

| アイフル | 3.0%~18.0% | 800万円 |

| SMBCモビット | 3.0%~18.0% | 800万円 |

| レイク | 4.5%~18.0% | 500万円 |

念のためお伝えしますと、カードローン金利は「年率」、質屋は「月利」で表記されるのが一般的です。

アコムの上限金利は年率18.0%ですが、質屋の金利を年率にすると109.5%まで設定できるので、どちらが低金利かは一目瞭然ですね。

質屋にはない!大手消費者金融には無利息サービスがある

質屋では実施していませんが、大手消費者金融は初めて利用する人を対象に無利息サービスを実施しています。

▼大手消費者金融の無利息サービス

| 消費者金融名 | 無利息サービスの内容 | 適用条件など |

| プロミス | 初回借り入れ日の翌日から最大30日間無利息 | ・プロミスとはじめて契約をする人 ・メールアドレスを登録できる人 ・書面の受取方法を「プロミスのホームページにて書面(Web明細)を確認」を選択すること |

| アコム | 契約日の翌日から最大30日間無利息 | アコムとの契約が初めての人 |

| アイフル | 契約日の翌日から最大30日間無利息 | アイフルを初めて利用する人 |

| レイク | 365日無利息 | ・レイクで初回契約の方が対象 ・Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 |

| 60日無利息 | ・レイクで初回契約の方が対象 ・Webお申込み、ご契約額が50万円未満の方 |

※各消費者金融の無利息期間は初めてのご契約の方が対象です。

無利息サービス期間は利息がつかないので、この期間内に返済をしたお金はすべて元金の返済に充当されます。

例えば10万円借りて無利息期間内に4万円返済した場合、無利息期間が終わったら残り6万円に対してのみ利息がつくことになります。

質屋は借入期間が最長3ヶ月(延長も可能)と短いので、無利息サービスが行われているケースはほぼありません。

カードローンなら利息は日割り計算してもらえる

カードローンの利息は借りている日数分しか発生しません。

金利18.0%で10万円を1か月借りた場合の利息は1,479円になりますが、10日間で完済した場合は10日分の利息しかつかないので利息は493円にしかなりません。

カードローンの方が利息を抑えやすいのです。

質屋でお金を借りる方法のまとめ

・担保となる品物を預けて、担保に見合ったお金を借りることができる

・期間内に元金と利息を返済すれば品物が戻ってくる

・「一時的にお金が必要だけど物を売りたくない人」に向いている

【質屋でお金を借りる方法】

・品物と本人確認書類を持って質屋に行くだけ

・その場で査定が行われ即日融資で借りることができる

・金額が大きい場合は翌日以降の融資になることもある

・「質札」を大切に保管しておくこと

【質屋にお金を返して品物を受け取る方法】

・決められた期限内に返済金額・質札・本人確認書類を持参して質屋に行くだけ

【質屋の返済期限】

・最短当日~最長3ヶ月

・返済ができなかった場合は預けた品物の所有権が質屋に移る「質流れ」となる

・質流れとなった品物は所有権が質屋になるので手元に戻すのが難しくなる

・ただし、利息を払うことで延長も可能。延長は通常1か月単位で行われる

【質屋に預けられるもの】

貴金属、ブランドバッグ、高級腕時計、ブランドジュエリー、iPhone、iPad、MacBook、スマホ、タブレットなど価値があるもの、人気があるもの

【質屋に預けられないもの】

状態が悪く値段がつけられないもの、偽ブランド品、ノーブランドの品物、車、大型家具、家電製品、土地、ガソリンなどの燃料が必要な電動工具、金券類、お酒・アルコール類、古着、靴、着物、毛皮、食器、骨董品・美術品など(買取りなら可能な場合もあります)

【質屋でお金を借りるメリット】

・即日融資で借りられる

・返済できなくても催促されない(返済義務がない)

・審査がなくブラックリストでも借りられる

・お金を借りても信用情報に記載されない

【質屋でお金を借りるデメリット】

・返済期限を過ぎたら品物が戻ってこない

・金利が高い(利息が高い)

・利息の日割り計算を行なっていない

【質屋と比較したカードローンのメリット】

・即日融資で借りられる

・質屋よりも確実に金利が低い

・大手消費者金融には無利息サービスがある

・利息は日割り計算してもらえる

質屋には、ブラックでも借りられる、融資を受けても信用情報に記載されないなどの大きなメリットがありますし、カードローンには金利が低く日割り計算してもらえる、無利息サービスがあるなどの金利面でのお得があります。

ご自分の目的や希望に合わせて、質屋で借りるのか、カードローンで借りるのか、良い方を選んで下さいね。