アコムVSレイク 違いは?どっちがいい?金利・審査など徹底比較

この記事では、大手消費者金融のアコムとレイクの2社の違いを徹底比較しています。

アコムとレイクの違いがわかるのでどちらで借りた方がよいのか?両方申し込んだがいいのか?判断することができます。

- アコムがおすすめな人

-

▼審査通過率(成約率)が高いカードローンがよい方

▼最大限度額が高い方がよい方(800万円)

- レイクがおすすめな人

-

▼Webで最短15分融資も可能!急いで借り入れしたい方

▼無利息期間サービスが長いほうがよい方

▼WEB完結対応で郵便物を避けたい方

アコムとレイクの比較表

| アコム | レイク | |

| 無利息サービス | 契約の翌日から30日間 | 契約日の翌日から、 ・365日無利息(契約額が50万円以上)※ ・60日無利息(契約額が50万円未満の方)※ |

| 審査のスピード | 最短20分融資※ | Webで最短15分融資も可能※ |

| 即日融資 | 〇 | 〇 | 郵送物 | 原則なし | 原則なし |

| 在籍確認 | 原則なし※ | 原則なし※ |

| WEB完結 | 〇 | 〇 |

| 申込条件 | 20歳以上の安定した収入のある方 | 満20歳~70歳 |

| 限度額 | 1万円~800万円 | 1万円~500万円 |

| 金利(実質年率) | 2.4%~17.9% | 4.5%~18.0% |

| 借入方法 | ・口座振り込み ・ATM |

・口座振り込み ・ATM |

| スマホATM取引 | 〇 (セブン銀行ATM・ローソン銀行ATM) |

〇 (セブン銀行ATM) |

| 公式サイト | ⇒貸付条件はこちら ⇒詳細はこちら |

⇒貸付条件はこちら ⇒詳細はこちら |

<最短15分・20分審査(融資)最短即日融資について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

<在籍確認について>

原則、お勤め先へ在籍確認の電話なし。

※レイクの無利息サービス・融資時間の注釈、貸付条件等はページの最下段に記載しています。

アコムとレイク以外の消費者金融カードローンも比較する

| 大手 |

|

|

|

|

|

| 実質年率 | 2.50%~18.00% | 3.0%~18.0% | 2.4%~17.9% | 3.0%~18.0% | 4.5%~18.0% |

| 審査時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短15分※1 | Webで最短15秒※1 |

| 融資時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短15分※1 | Webで最短15分※6 |

| 無利息期間 | 最長30日間※3 | 最長30日間※3 | 最長30日間※3 | なし | 最長365日間※3 |

| 職場への電話連絡 | ”原則”ナシ | 電話を避けたい方 はココ 99.7%なし |

”原則”ナシ※2 | ”原則”ナシ | ”原則”ナシ |

| 郵便物なしに設定 | 〇 | 〇 | 〇 | 〇 | 〇 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カードレス取引 | 〇 | 〇 | 〇 | 〇 | 〇 |

| コンビニATMの利用 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.申込の曜日、時間帯によって希望に添えない場合あり(翌日以降の取り扱いになる場合があり)

※2.原則、お勤め先へ在籍確認の電話なし

※3.各社無利息期間は、はじめての方が対象です。

※6.21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中に振込可能。一部金融機関および、メンテナンス時間等を除く。

アコムカードローンの強み

| 商号(運営会社) | アコム株式会社 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 2.4%~17.9% |

| 無利息サービス | 契約日の翌日から30日間 |

| 審査スピード | 最短20分※ |

| 即日融資 | 可能 最短20分※ |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則なし※ |

| 自動契約機の営業時間 | 9:00~21:00 ※年中無休、ただし年末年始は除く ※ATMは24時間営業 |

・成約率が高い!

成約率は新規申込者数に対する審査通過者の割合でわかります。アコムは毎月の成約率を公開していて、2023年11月情報では44.7%の方が審査に通過しています。

対してレイクは詳細なデータを公開しておらず、2023年6月時点の成約率が26.6%となっています。アコムの方が18.1%も審査通過率が高いんです。

審査通過を第一に考えるならレイクよりもアコムを選ぶべきでしょう。

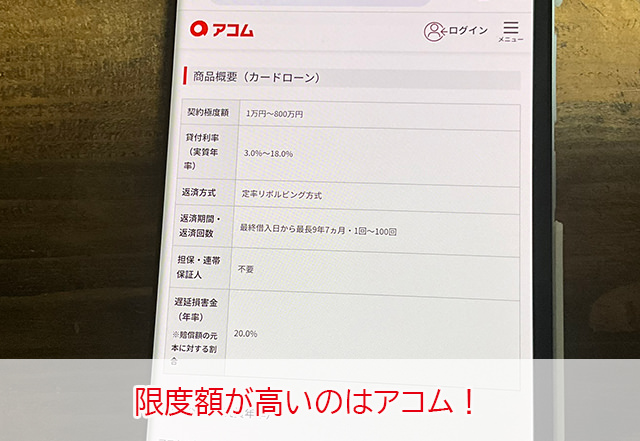

・最大限度額が高い

アコムはレイクに比べて最大限度額が高い(最大800万円)

<最短20分審査(融資)最短即日融資について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

<在籍確認について>

原則、お勤め先へ在籍確認の電話なし。

レイクカードローンの強み

| 商号(運営会社) | 新生フィナンシャル株式会社 |

| 融資限度額 | 最大500万円 |

| 金利(実質年率) | 4.5%~18.0% |

| 無利息サービス | 契約日の翌日から30日間 |

| 審査スピード | 最短15秒 |

| 即日融資 | 可能 Webで最短15分融資も可能※ |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則なし※ |

| 自動契約機の営業時間 | 9:00~21:00(日曜日は9:00~19:00) ※店舗によって異なる場合があります。 |

・無利息期間が長い

アコムの無利息サービスは「契約日の翌日から30日間」ですが、レイクは365日無利息(契約額が50万円以上)、60日無利息(契約額が50万円未満の方)です。

・融資スピードが速い!

レイクはWebで最短15分融資も可能で、即日融資で借りるための方法も複数用意されています。急ぎでお金を借りたい方にはレイクがおすすめ。

・WEB完結申し込みにも対応

WEB完結は、申し込み、必要書類の提出、契約の全ての手続きがインターネット、スマホアプリだけで完了するサービスです。レイクはこのWEB完結申し込みに対応していますので、来店不要で即日融資可能ですし、自宅への郵送物も原則なしです。

<最短15分融資・最短即日融資について>

※21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中に振込可能。一部金融機関および、メンテナンス時間等を除く。

アコムとレイクのカードローンを徹底比較!

アコムとレイクの主力商品である「カードローン」の限度額や金利、無利息サービスなどの内容を比較していきます。

アコムはレイクより限度額が高い

アコムとレイクのそれぞれの限度額はこちらです。

| アコム | レイク | |

| 融資限度額 | 800万円 | 500万円 |

限度額が高いのはレイクよりもアコムですね。

ただし、実際にここまで高額融資を受けられることはまずありませんので、限度額の高さはそこまで重要ではありません。

消費者金融から借りられる金額は総量規制によって「年収の3分の1以下」となっているので、アコムで800万円を借りるためには最低でも2,400万円が必要になります。

レイクでも1,500万円の年収がないと500万円を借りることはできません。

限度額に関してはアコムの方が高いのは事実ですが、だからといってずば抜けて優れているとは言えません。

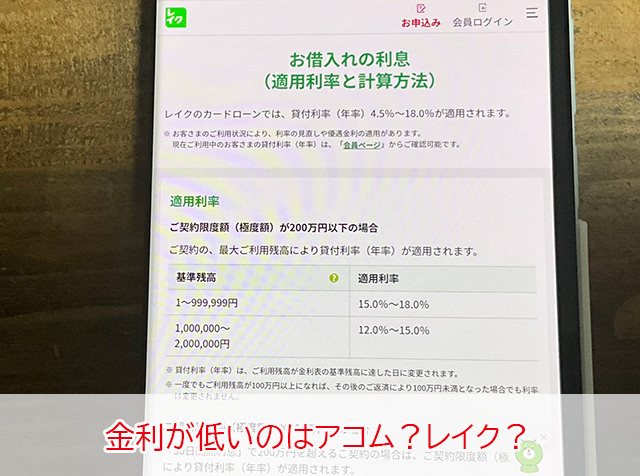

アコムとレイクの金利を比較

▼アコムとレイクの金利

| アコム | レイク | |

| 金利(実質年率) | 2.4%~17.9% | 4.5%~18.0% |

上限金利はアコムが17.9%、レイクが18.0%、下限金利はアコムが3.0%でレイクが4.5%になっています。

下限金利は限度額が最大額(またはそれに近い金額)になったときに適用される金利なので、限度額が30万円なのに金利3.0%などとなることはありません。

実際に適用されるのは高い方の金利になることがほとんどなので、金利は上限金利で比較する必要があります。

金利は利息制限法によって規定があります

上限金利はアコムが17.9%、レイクが18.0%となており、若干アコムの方が低金利になっています。

少しでも低い金利でお金を借りたい方は、アコムがおすすめです。

レイクはアコムより無利息サービスがお得

| アコム | レイク | |

| 無利息サービスの内容 | 契約日の翌日から30日間 | 契約日の翌日から365日無利息(契約額が50万円以上)、60日無利息(契約額が50万円未満の方) |

| 無利息サービスの利用条件 | アコムと初めて契約をする方 | レイクで初回契約の方、Web申込等 ※ページの最下段に記載しています。 |

アコムの無利息サービスは、「契約の翌日から30日間」となっていて、アコムと初めて契約をする人であれば自動的に適用されます。

レイクの無利息サービスは365日無利息(契約額が50万円以上)、60日無利息(契約額が50万円未満の方)となっております。

自分にとってどちらがお得になるのかは、借入金額と返済期間によって変わってきます。

レイク公式サイトでシミュレーションすることができますので、ぜひ試してみて下さい。

無利息サービスは、期間が長く2種類から選択できるレイクの方が優れています。

レイク無利息サービスに注意点はある?

レイクの「無利息期間」はインターネットからの申し込み限定のサービスなのでご注意下さい。

また、これはアコムも同じなのですが、無利息サービスは契約日の翌日から自動的にスタートします。お金を借りていなくても始まってしまいますので、契約後すぐにお金を借りない場合は、せっかくの無利息サービス期間が無駄になってしまいます。

アコム・レイクの無利息サービスを最大限活用するなら、契約後なるべく早くお金を借りると良いでしょう。

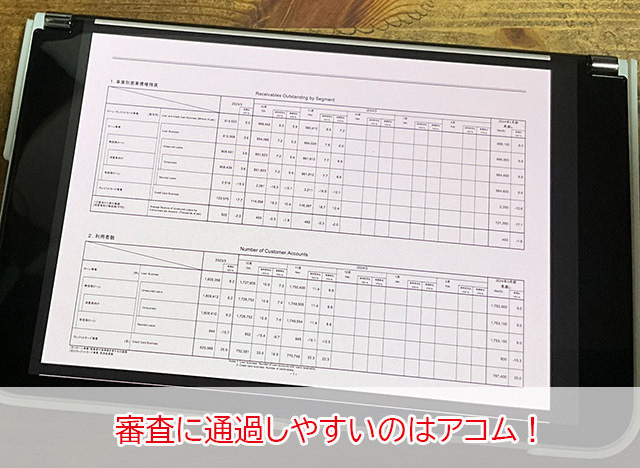

審査通過率(成約率)が高いのはアコム?レイク?

審査難易度や内容についてはどの消費者金融も公開していないので推測になってしまう部分もあるのですが、審査通過率は成約率(新規貸付率)を見れば予想がつきます。

アコムの新規申込者数と審査通過率(成約率)

アコムの最新の審査通過率(成約率)は次のようになっています。

▼アコムの新規申込者数と成約率

| 新規申込者数 | 成約率 | |

| 2023年9月 | 90,361人 | 43.2% |

| 2023年10月 | 90,785人 | 44.1% |

| 2023年11月 | 89,965人 | 44.7% |

※アコム マンスリーレポートより引用

最新の3か月では、毎月約9万人がアコムに申し込みをしていますね。成約率にはバラつきがありますが、平均すると44.0%の方が審査に通過しています。

▼レイクの新規申込者数と成約率

| 新規申込者数 | 成約率 | |

| 2022年12月 | 26,600人 | 30.4% |

| 2023年3月 | 29,500人 | 26.4% |

| 2023年6月 | 35,900人 | 26.6% |

※SBI新生銀行データブックより引用

レイクはアコムほど毎月詳細なデータを公開していないのですが、新規申込者数も成約率もアコムより低い結果となっていますね。

審査に通過しやすい消費者金融を探すなら、レイクよりもアコムが向いているということになります。

レイクはアコムより融資スピードが速い

あくまで最速で借りられる場合の時間になりますが、レイクは「Webで最短15分融資も可能※」、アコムは「最短20分融資※」となっていて、融資スピードはレイクの方が速いので、急いで借りたい方はレイクがおすすめです。

アコムは21時までの契約手続きで即日融資可能

アコムもレイクも、インターネットからの申し込みは24時間いつでも受け付けていますが、審査には人の手も必要になりますので、審査可能な時間帯は決まっています。

即日融資で借りるには、時間内に審査通過して契約手続きを済ませる必要があります。

アコムは9時~21時を審査可能時間としていて、21時までに審査通過できれば即日融資で借りることができます。

ただし、電話申し込みの場合は平日18時以降の受付は翌営業日の審査になりますので、18時までに申し込み手続きを済ませておかなければいけません。

レイクも21時までの申し込みで即日融資可能

レイクは即日融資が可能な審査時間を公開していて、「21時(日曜日のみ18時)まで」に契約手続きが完了すれば、口座振り込みの即日融資で借りることが可能と公式サイトに記載しています。

またはローンカード不要でセブン銀行ATMを利用できる「スマホATM取引」使えば、セブンイレブンなどから現金を直接引き出すこともできます。

ただし、アコムもレイクも審査が混雑していたり申し込み内容によっては審査に時間がかかることもありますので、なるべく早い時間に申し込みをした方が安心であることは間違いありません。

<最短15分・20分融資・最短即日融資について>

※申込み時間や審査により希望に添えない場合があります。(状況によって翌日以降になる場合あり)

アコムもレイクもWEB完結に対応

アコムもレイクも、インターネットだけで申し込みと契約手続きを完了できる「WEB完結」に対応しています。

申し込み、本人確認書類の提出、契約手続き、契約書類の受け取りをすべてインターネットだけでできるので、自動契約機に足を運ぶ必要はなし、貸金業者からの郵送物も原則なしです。自宅に郵便物が送られてくると困る場合にも便利です。

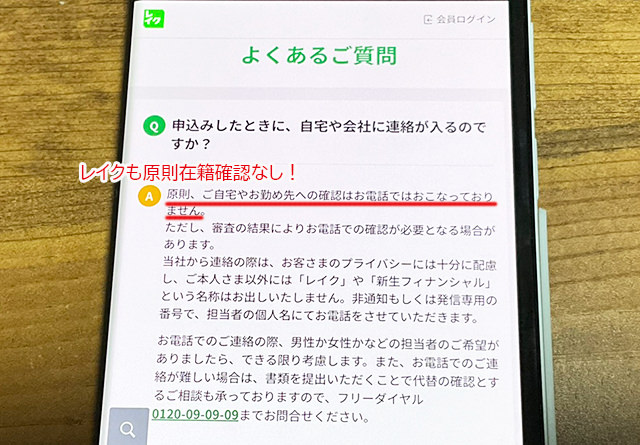

アコムもレイクも勤務先への電話在籍確認は原則ありません

以前は、どの消費者金融も申し込み者の勤務先に電話をかけて、在籍していることを確認する方法で在籍確認を行っていました。

しかし、現在はプライバシー保護の観点や、コロナ禍による在宅ワークが増えたことなどから、電話在籍確認を行わないカードローンも増えてきています。

アコム・レイクも、原則として在籍確認なし※となっております。

▼アコムは原則、お勤め先へ在籍確認の電話なし。

▼レイクも原則在籍確認はありません。

アコムもレイクも電話による在籍確認は原則として行わないことにしています。

どうしても在籍確認が必要な場合でも、アコム・レイクの名前は名乗らずに審査担当者の個人名でかけてくれます(申込者に了承を得てから)。

在籍確認に柔軟に対応してくれるのはレイク!

レイクはさらに在籍確認に対する配慮があり、

・発信専用電話番号でかけることも可能

・男性スタッフ、女性スタッフの希望を可能な限り受けてくれる

・職場への電話が難しい場合は書類による確認も相談もできる

などの対応を行ってくれます。

アコムもプライバシーにはしっかり配慮してくれますが、在籍確認がより親切なのはレイクと言えそうです。

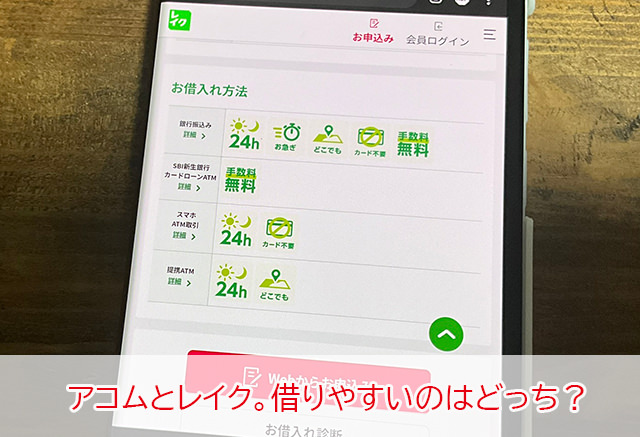

アコムとレイク 借り入れが便利なのはどっち?

アコムもレイクも、借入方法は「自社ATM」「提携ATM」「スマホATM取引」「口座振り込み」など、多数用意されています。

ATM設置台数でアコムとレイクを比較

消費者金融のATMには、自社ATMと提携ATMがありますが、自社ATMの設置台数が多いのはアコムです。

アコムのATMは手数料無料で24時間対応となっていますので、早朝や深夜でも借入・返済ができます。

レイクATMの営業時間はこちらです。

| 曜日 | ATM営業時間 |

| 平日・土曜日 | 7:30~24:00 |

| 日曜日・祝日 | 7:30~22:00 |

| 第3日曜日 | 7:30~20:00 ※店舗によって異なる場合があります。 |

レイクは24時間対応ではないものの、かなり便利に使うことができます。

また、アコムとレイクの提携ATMはこちらです。

| アコム | レイク | |

| 提携金融機関 | ・MUFG三菱UFJ銀行 ・セブン銀行 ・コンビニATM ・Enet ・ローソン銀行ATM ・イオン銀行 ・北海道銀行 ・北陸銀行 ・八十二銀行(借入のみ) ・三十三銀行 ・広島銀行 ・西日本シティ銀行 ・福岡銀行 ・十八親和銀行 ・熊本銀行 |

・セブン銀行 ・ローソン銀行 ・Enet ・イオン銀行 ・三井住友銀行 ・東京スター銀行 ・西日本シティ銀行 ・三十三銀行 ・福岡銀行(借入のみ) ・十八親和銀行(借入のみ) ・熊本銀行(借入のみ) ・広島銀行(借入のみ) |

アコムもレイクも提携ATM数は多いですし、セブン銀行ATM、ローソン銀行ATM、Enet、イオン銀行ATMなどのコンビニATMも利用できますので、ATMからお金を引き出したいときに困ることはないでしょう。

なお、アコムもレイクもATMの利用にはローンカードの発行が必要になります。

次にご紹介するスマホATM取引を使えばローンカードがなくてもアコムはセブン銀行ATMとローソン銀行ATMが利用できますし、レイクもセブン銀行ATMが利用できますが、自社ATMとその他の提携ATMも使いたい場合はローンカードの発行が必要です。

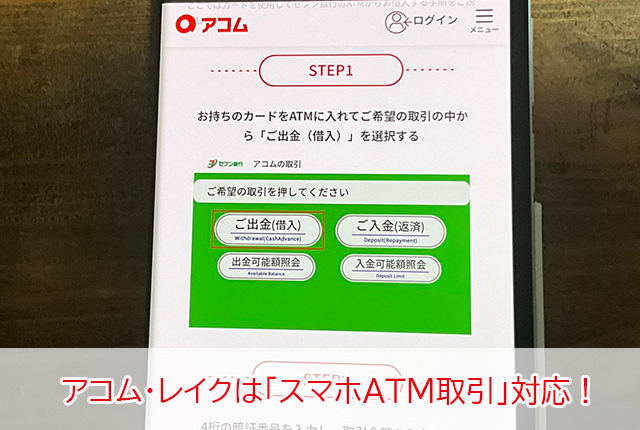

「スマホATM取引」にはアコムもレイクも対応

アコムもレイクも、どちらも「スマホATM」取引に対応しています。

スマホATM取引は、ローンカード不要のカードレスでセブン銀行ATMとローソンATMから借入・返済ができるサービスです。

ATMに表示されるQRコードをスマホアプリで読み込むことで、ローンカードを使わずに借入・返済ができるのです。

アコムはセブン銀行ATMとローソンATMでスマホATM取引に対応していますが、レイクはローソン銀行は未対応で、セブン銀行ATMのみカードレスで操作することができます。

アコムもレイクもローンカード不要のカードレスで現金を借りられる「スマホATM取引」に対応しています。しかし、アコムはセブン銀行ATMとローソン銀行ATMをカードレスで利用できるのですが、レイクはローソン銀行に対応していません。

スマホATM取引が便利なのはレイクよりもアコムになりますね。

ちなみに、スマホATM取引が特に活躍するのは、契約手続き後に即日融資でお金を借りたいときです。

スマホアプリをダウンロードしてログインできるようしておけば、契約完了後にすぐにスマホATM取引が利用できるので、自動契約機にローンカードを受け取りに行かなくてもセブン銀行ATM・ローソン銀行ATM(レイクはセブン銀行ATMのみ)でお金を借りることができます。

でも、「スマホATM取引を使わなくても口座振り込みでお金を借りて、自分のキャッシュカードで引き出す方法でも良いのでは?」と思う方もいらっしゃるでしょう。

これはそのとおりなのですが、口座振り込みでお金を借りると通帳に記録が残ってしまうので、万が一通帳を誰かに見られたときにバレてしまう可能性があるのです。

スマホATM取引は口座を介さずに現金を引き出せるので、口座に借入の履歴が残りません。口座を親、配偶者、彼氏・彼女などに見られてしまう可能性がある場合は、スマホATM取引を活用しましょう。

・自社ATM(手数料無料)が多いのはアコム

・提携ATMが多いのはレイク

・スマホATM取引が使いやすいのはセブン銀行ATMとローソン銀行ATMに対応しているアコム

ということになります。

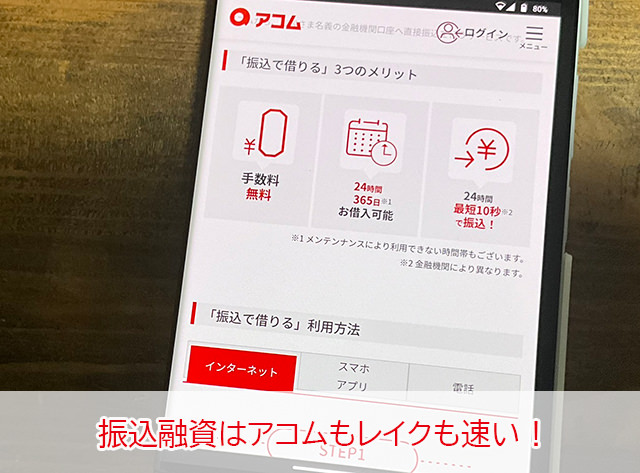

振り込み融資はアコムもレイクも速い!

続いて、口座振り込みで借りるケースでアコムとレイクを比較してみましょう。

振込融資の依頼方法は?

アコムはインターネットのマイページ、スマホアプリ、電話(0120-134-567)のいずれかの方法で振込依頼を行うことができます。

レイクもインターネット会員ページとスマホアプリ、フリーダイヤル(0120-09-09-09)で振込依頼をします。

ただし、どちらも電話での振込依頼は受付時間が限られていますので、インターネットまたはスマホアプリが便利ですよ。

アコムの口座振り込み対応時間

アコムの口座振り込み対応時間は、振込先となる金融機関によって異なります。

▼楽天銀行あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 毎日 | 0:10~23:49 | 受付完了から10秒程度 |

▼三菱UFJ銀行・三井住友銀行・ゆうちょ銀行・みずほ銀行あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 月曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~23:49 | 受付完了から1分程度 | |

| 火曜~金曜 | 0:10~23:49 | 受付完了から1分程度 |

| 土日祝日 | 0:10~8:59 | 当日9:30頃 |

| 9:00~19:59 | 受付完了から1分程度 | |

| 20:00~23:49 | 翌日9:30頃 |

▼モアタイム金融機関あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 月曜~金曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~17:29 | 受付完了から1分程度 | |

| 17:30~23:49 | 翌営業日9:30頃 | |

| 土日祝日 | 0:10~23:49 | 翌営業日9:30頃 |

※モアタイム金融機関はこちらから確認できます。

▼それ以外の金融機関あて

| 日時 | 受付時間 | 振り込み対応時間 |

| 月曜~金曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~14:29 | 受付完了から1分程度 | |

| 14:30~23:49 | 翌営業日9:30頃 | |

| 土日祝日 | 0:10~23:49 | 翌営業日9:30頃 |

レイクの口座振込対応時間

レイクはたくさんの金融機関に24時間365日即日振込を行っています。

例えば、ゆうちょ銀行、楽天銀行、三菱UFJ銀行、みずほ銀行、りそな銀行あてなら24時間いつでも振込融資で借りることができます。

この他も複数の金融機関に24時間振込が可能です。

レイクの金融機関ごとの振込可能な時間帯はこちらの「お借入れ可能金融機関検索」で検索することができます。

なお、即日振込ができる申し込み時間時間帯はこちらのようになっています。

▼即日振込可能な受付時間

| 曜日 | 受付時間 |

| 月曜 | 8:10~23:50 |

| 火曜~土曜 | 0:15~23:50 |

| 日曜 | 0:15~18:50 (第3日曜日 4:00~18:50まで) |

この他の時間帯に申し込みをすると翌日の対応になります。

レイクならPayPayマネーチャージで借りることができる

レイクアプリとPayPayの連携で、PayPayマネーへのチャージで借入することが可能です。手数料が無料で借りることができるので、PayPayユーザーにはレイクが便利ですね。

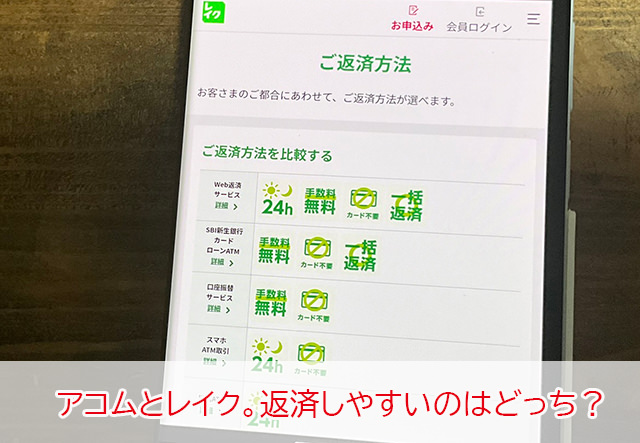

アコムとレイク 返済が便利なのはどっち?

アコムとレイクの返済方法をチェックしていきましょう。

返済は毎月必ず行わなければならないので、手間がかからず手数料もかからない方法を検討しておく必要があります。

アコムは返済日を選べる!

アコムは、毎月の返済日を「35日ごと」か「毎月指定日」で選ぶことができます。

アコム:35日ごと返済

「35日ごと返済」は、借入の翌日から数えて35日目が次の返済期日になります。

35日以内であればいつでも返済が可能ですので、経済的に余裕があるときにどんどん返済していきたい人に向いています。

ただし、返済期日が毎月変わることになりますので、返済漏れがないようにしっかり管理しておく必要があります。

アコム:毎月指定日返済

「毎月指定日返済」は、毎月決まった日に返済を行います。

返済日は自由に設定することができますが、口座振替で返済する場合は毎月6日に引き落としがかかることになります。

「毎月指定日返済」は、返済期日の15日前から期日までが返済期間となっています。この返済期間よりも前に返済してしまうと前月分の追加返済扱いとなり、当月分の返済にはなりませんのでご注意下さい。

レイクの返済日は?

レイクは、毎月1回決まった日に返済を行います。毎月の返済日は、アコムと同じように契約時に自由に決めることができます。

この返済日の14日前から返済期日までが返済期間となりますので、この間に返済を行います。14日以上前に返済してしまうと、前月分の追加返済扱いとなります。

アコムとレイクの返済方法を比較

| アコム | レイク | |

| 返済方法 | ・インターネット ・アコムATM ・提携ATM ・口座振り込み ・口座振替(自動引き落とし) |

・Web返済サービス ・口座振替サービス ・スマホATM取引 ・提携ATM ・銀行振込 ・Pay払い |

アコム:インターネット返済

インターネット返済は、「Pay-easy(ペイジー)」を利用してアコムのマイページやスマホアプリから行う返済方法です。

手数料無料でメンテナンス時間帯を除く原則24時間手続きをすることができます。

公共料金の支払いなどをインターネットやATMなどで支払うことができる便利なサービスです。アコム「インターネット返済」、レイク「Web返済サービス返済」はこのPay-easyを使った返済で、手数料も無料です。

アコム:アコムATM返済

アコムのATMから返済を行う方法です。

手数料は無料ですがローンカードが必要になります。

アコムATMは24時間営業ですので、仕事帰りなどの夜間でも返済しやすいですよ。

アコム:提携ATM返済

アコムATM以外の提携ATMから返済を行う方法です。

セブン銀行ATM・ローソン銀行ATMであればスマホアプリがあればカードレスで返済できますが、その他のATMから返済するならローンカードが必須です。

手数料もその都度発生します。

アコム:口座振り込み返済

お使いの金融機関のインターネットバンキングやATMから口座振り込みで返済する方法です。こちらも手数料が発生します。

アコム:口座振替(自動引き落とし)返済

お使いの銀行口座から返済が必要な金額を自動的に引き落としくれる返済方法です。返済日は毎月6日になります。手数料も無料で返済の手間がかからないため、おすすめできる返済方法です。

レイク:Web返済サービス返済

アコムの「インターネット返済」と同じく、「Pay-easy(ペイジー)」を使った返済方法です。レイク会員ページやスマホアプリから手続きができます。

曜日、時間帯に関係なく手数料無料で返済ができますので追加返済にも最適です。

レイク:口座振替サービス返済

毎月の返済日に最低返済額を自動的に引き落としてくれる返済方法です。

引き落とし日は毎月6日または27日から選択できますので、お給料日が毎月25日なら27日にするなど、お給料日の少し後に設定すると延滞しにくくなります。

手数料は無料で、返済の手間がかかりません。

レイク:スマホATM取引返済

スマホATM取引を使った返済です。ローンカード不要でセブン銀行ATMから返済できます。

レイク:提携ATM返済

提携ATMから振り込んで返済を行う方法です。返済のたびに手数料がかかりますので、あまりおすすめできる方法ではありません。

レイク:銀行振込返済

お使いの金融機関ATMなどから振込で返済を行う方法です。振込先口座番号はレイク会員ページの「ご返済時の振込入金口座照会」から確認できます。

こちらも手数料が発生しますので、あまりおすすめではありません。

レイク:Pay払い

レイクアプリとPayPayの連携で、手数料無料でレイクに返済することができます。

アコムとレイクをサービスで比較

アコムとレイクをカードローン以外の商品やサービスで比較してみましょう。

アコムとレイクの商品を比較

| アコム | レイク | |

| 商品 | ・カードローン ・ACマスターカード ・ビジネスサポートカードローン |

・カードローン ・レイクdeおまとめ ・貸金業法に基づくレイクdeビジネス |

アコム:ACマスターカード

アコム「ACマスターカード」はアコムのクレジットカードです。

▼「ACマスターカード」商品概要

| 国際ブランド | Mastercard |

| 申込資格 | 安定した収入と返済能力がある人 |

| 年会費 | 無料 |

| 利用限度額 | 10万円~300万円(※ショッピング枠利用時の限度額です。) |

| 支払回数 | 自動的にリボルビング払いになります。 |

| キャッシングサービス | あり |

| 返済方法 | ・インターネット ・アコムATM ・提携ATM ・口座振り込み ・口座振替(自動引き落とし) |

| ポイントサービス | なし、ただしキャッシュバックサービスがあります。 |

「ACマスターカード」はMastercardブランドのクレジットカードで、世界中のMastercard加盟店で利用することができます。

「ACマスターカード」のメリットは、独自の審査基準であること。消費者金融系クレジットカードは一般的なクレジットカードよりも審査難易度が低めです。

「他のクレジットカード審査にはなかなか通過できないけどクレヒスを積みたい」という人にはいちばんおすすめできるクレジットカードです。

ACマスターカードの注意点は、支払い方法が自動的にリボ払いになるところです。

一般的なクレジットカードは、支払い方法を「1回払い」「2回払い」「ボーナス一括払い」「リボ払い」「分割払い」から選べるのですが、「ACマスターカード」は必ずリボ払いになります。

お店でクレジットカードを使うときやネット通販で一括払いを選んでも、実際の支払い方法はリボ払いになってしまうのです。

リボ払いは毎月の支払額を一定に抑えることができるので、お財布が厳しいときには便利ですが手数料がかかるので支払い総額が高くなるというデメリットがあります。

ただし、「ACマスターカード」を実質一括払いで返済する方法もあります。(2回払い、分割払い、ボーナス払いは不可)

「ACマスターカード」利用代金は、前月21日~今月20日の合計が「新規利用残高」となって翌月6日に「リボルビング残高」に確定されます。

20日の「新規利用残高」が出てから翌月6日に「リボルビング残高」に変わるまでの間に

利用代金を返済すればリボ払いにならずに一括払いで返済できるのです。

ACマスターカードの返済方法は、インターネット、アコムATM、提携ATM、口座振り込みのどれでも大丈夫です。

「新規利用残高」はスマホアプリから確認できるので、毎月20日に確認してすぐにインターネット返済を行えば、手数料をかけずに毎月一括払いの返済ができます。

レイクにはクレジットカードの取り扱いがありません

レイクにはクレジットカードの取り扱いはありませんので、クレジットカードが希望ならアコムを検討してみて下さい。

ちなみに、プロミスは「プロミスVisaカード」というクレジットカードをそれぞれ発行しています。

この2つは支払い方法を「1回払い」「2回払い」「ボーナス一括払い」「リボ払い」「分割払い」から選べるので一般のクレジットカードと同じように利用できます。

アコム:ビジネスサポートカードローン

アコム「ビジネスサポートカードローン」は、自営業・個人事業主の方が事業性資金として利用できるカードローンです。

融資額は最大300万円で総量規制の対象外になりますので、年収の3分の1を超える金額を借りることもできます。

必要書類として本人確認書類の他に直近1期分の「確定申告書B(第一表)(写し)」の提出を求められますが、銀行で事業性資金の融資を受けようと思ったら事業計画書などを作成しないといけないケースもありますので、借入の難易度は低いと言って良いでしょう。

カードローンなので必要なときに借りやすいという大きなメリットもありますが、金利は高めです。

高額融資を受けるよりは、日本政策金融公庫の融資を受けるまでのつなぎ融資や一時的な資金繰りとして活用すべきでしょう。

レイク:レイクdeおまとめ

レイク「レイクdeおまとめ」は最大500万円まで融資可能なおまとめローンです。

金利は6.0%~17.5%の範囲になりますので、融資額が100万円未満の場合はアコムよりも低い金利で借りられる可能性があります。

「レイクdeおまとめ」は銀行カードローンの借入もまとめて借りなおすことができますので、銀行カードローンからの融資も含めておまとめローンで借りなおしたい場合は、アコムよりもレイクが向いています。

レイク:貸金業法に基づくレイクdeビジネス

レイク「貸金業法に基づくレイクdeビジネス」は、個人事業主・自営業の方が事業性資金として借りられるカードローンです。

限度額は最大500万円、金利は4.5%~18.0%です。

総量規制対象外なので、年収の3分の1を超える借入も可能です。

申込方法は「電話」になります。審査可能な時間帯は10時30分~19時30分(日曜日は19時まで)ですが、自動契約機で19時30分(日曜日は19時)までに手続きが完了すれば即日融資で借りることができます。

アコムはレイクよりスマホアプリの評価が高い

▼スマホアプリの星評価(2023年12月時点)

| アコム(my ac) | レイクアプリ | |

| Google Play | ★4.2 | ★4.0 |

| App Store | ★4.7 | ★4.8 |

僅差ですが、スマホアプリはアコムの方が星評価が高いという結果になりました。

アコムの現在のスマホアプリは「my ac」ですが、以前はアコムナビというアプリで、このアコムナビはあまり評判が良くありませんでした(笑)

アコムナビは、アプリでありながら借入と返済の機能がなく、「なんのためのアプリ?」とネットで言われ続けてきたんです。

「my ac」は2020年9月14日から始まったサービスなのですが、徐々に評価を上げてきて、2023年12月時点のApp Storeでは★4.7という非常に高い評価を得ています。

レイクアプリも高評価!

レイクのアプリも利用者の声を受けて一新されています。

これまでのアプリに対して「返済日と借入可能額がわかりにくい」「返済期日を忘れないようなアラート機能が欲しい」などの希望があったのですが、これらに応えて新たな機能が追加されたのです。

アコムもレイクも多機能アプリに生まれ変わりましたし、スマホATM取引にもアプリが必要ですのでぜひ試してみて下さいね。

アコムとレイク ブラックでも借りられる?

アコムもレイクもブラックの人向けの融資は行っておらず、逆にブラックであることが発覚した時点で審査は否決となります。

ブラックでも借りられる消費者金融を探しているなら、ネットでブラック対応と呼ばれている街金を検討してみると良いでしょう。

ブラック対応の消費者金融は大手消費者金融とは異なる基準で審査をしているので、アコム・レイクで審査落ちした人でも通過できることもあります。

ブラックだけど安定した収入がある人や、ブラックだけど他社からの借入はない人(または少ない人)などは十分に審査通過できる可能性がありますよ。

アコムとレイクのメリットと向いている人は?

最後にアコムとレイクのそれぞれのメリットと、向いている人をまとめます。

アコムのメリット・向いている人

・WEB完結対応。来店、郵送物原則なしで申し込み可能。

・返済期日を2種類から選べる。

・成約率(審査通過率)がレイクより高い。

・レイクよりも審査スピードが速い!

・原則、お勤め先へ在籍確認の電話なし。

・借入、返済方法が豊富!

・ローンカード不要のスマホATM取引に対応(セブン銀行ATM、ローソン銀行ATM)

・消費者金融系クレジットカード「ACマスターカード」を発行できる。

・レイクよりもスマホアプリの評判が高い。

アコムが向いている人は?

アコムは審査スピードを短縮したり、スマホアプリの開発に力を入れるなど、新たな対応に惜しみなく力を注ぎつつも、自動契約機や郵送での申込方法はそのまま残すなど、幅広い年代に対応できるようになっています。

運営歴が非常に長い消費者金融という安心感もありますし、ネットの声では「迷ったらアコム」と言われているくらい信頼されています。

審査通過を重要視する人、急ぎでお金を借りたい人、自分のペースで返済したい人(「35日ごと返済」は返済期間の指定がないため)はアコムを検討してみて下さい。

レイクのメリット・向いている人

・WEB完結対応。来店、郵送物原則なしで申し込み可能。

・無利息サービスを2種類から選べる。

・返済方式を2種類から選べる。

・原則、電話在籍確認がない。

・電話在籍確認がある場合でも書類での確認に変更可能。

・借入、返済方法が豊富!

・ローンカード不要のスマホATM取引に対応(セブン銀行ATM)

・おまとめローン「レイクdeおまとめ」は銀行カードローンの借り換えにも対応している。

レイクが向いている人は?

レイクは生まれ変わった消費者金融として、非常に細やかなサービスを提供しています。

アコムよりも明らかに秀でているところは、無利息サービスの質です。

アコムは「契約日の翌日から30日間」ですが、レイクは365日無利息(契約額が50万円以上)、60日無利息(契約額が50万円未満の方)となっております。

これ無利息期間の長さはレイクのとても大きなメリットになります。

また、レイクは即日融資が可能な審査時間帯を公開していたり、在籍確認について万が一電話が必要になった場合の対応や代替案なども記載しています。スマホアプリも利用者の希望を受けて改善してきました。

レイクは目に見える形で利用者の声に応えてくれている消費者金融なので、将来性にも期待できます。

アコムとレイクは甲乙つけがたいサービスを提供しているのですが、無利息サービスができるだけ長い方が良い場合はレイクにすると良いでしょう。

【レイクの融資時間について】

※Web申込みの場合、最短15分融資も可能

※21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中に振込可能。一部金融機関および、メンテナンス時間等を除く。

【レイクの無利息期間について】

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※無利息期間終了後は通常金利適用

※他の無利息商品との併用は不可。

■365日無利息

※レイクで初回契約の方が対象

※Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

■60日無利息

※レイクで初回契約の方が対象

※Webお申込み、ご契約額が50万円未満の方

【レイクの貸付条件】

貸付条件はこちら